- 财富不是建立在登月计划上的,而是靠周期性的资本纪律和风险保护来维持的。

- 智能分配是有目的的,而不是被动的,每一美元都必须发挥作用:进攻、防守或可选。

- 下行保护、再平衡和行为意识投资是复合工具,而不仅仅是保障措施。

- 流动性不是懒惰,而是战略耐心,当波动来袭时,它可以带来机会。

TradingKey - 人们很容易被投资的积极因素所吸引,比如10倍收益的故事、长达十年的复利增长,以及那些登上头条的疯狂投资。但长期财富并非建立在你持有的接近顶峰的资产之上。它取决于你如何投资资本,更重要的是,你如何在市场风云变幻时捍卫你的资本。在动荡的市场和汇聚的宏观周期中,你的配置框架以及对下行风险的保护,才能让你在其他人都投机取巧时,依然保持投资的活力,并定期获得复利。

这不是一场关于防守的讲座。这是一场关于如何构建你的进攻策略,避免搬起石头砸自己的脚的对话。资本配置是一张路线图,引导你的资金流向能够增长的地方。下行风险管理是一种保护措施,可以防止资金因一次糟糕的跌势而抹去多年的收益。

基金会:战略资本配置

让我们从基础开始,也就是你的资本配置流程。战略配置不仅仅是将资金分散到各个类别。它意味着将每一分钱都用在明确的目的上,并与你的个人时间表、收入状况和目标相一致。一位收入不稳定、发展前景广阔的35岁创始人,与一位即将退休、发展前景短暂的60岁创始人,在资本配置管理上会截然不同,即使他们的净资产水平相近。

一种可能的现代配置模式是将资本平均分配在股票、固定收益、实物资产、私人投资和现金之间。股票带来增长,但也可能出现回撤。债券提供稳定性和收益,尤其是在高利率市场。以房地产或基础设施为代表的实物资产可以抵御通胀,同时产生不相关的现金流。现金虽然未得到充分利用,但却是一把“干火药”,随时可以用来应对混乱局面。

这就是意向性发挥作用的地方。分配50% 用于股票这并不意味着盲目购买指数基金并期待最佳回报。它可以意味着纳入一定层次的因子敞口(例如,优质或低波动性),以GARP类型的蓝筹股为锚,或专注于指定风险类别中的长期增长型投资。当配置能够让每一美元都归属到一个目标时,它就是有目的的:进攻、防守、可选性或收益。如果没有这些,投资组合最终就会变成一堆杂乱无章的交易。

.jpg)

来源: b2broker.com

下行保护的艺术

大多数投资者都关心收益最大化,却往往忘记限制损失具有更重要的长期影响。50%的跌幅需要100%的回报才能实现盈亏平衡。这个简单的数学原理应该能重塑我们对风险的认知。

下行管理并非害怕,而是思考哪些地方可能出错,同时又不至于冻结你参与上行的机会。这时,止损、仓位调整、对冲和现金缓冲就派上用场了。它还涉及在建仓前很久就确定最大回撤承受能力。

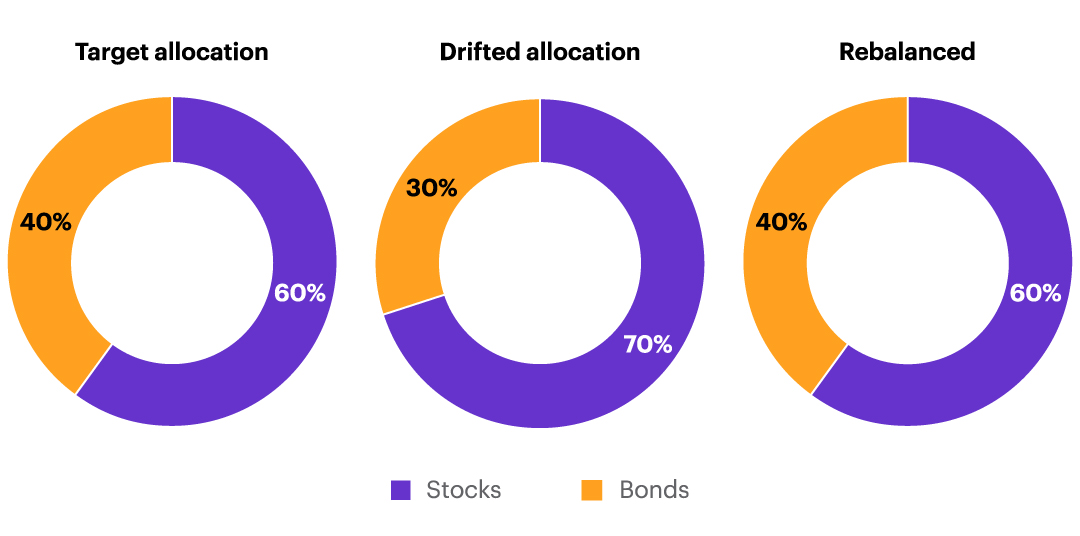

最被低估的自下而下工具之一?资产层面的再平衡系统性地买入表现不佳的股票,并削减表现优异的股票,有助于强化纪律,并控制投资组合风险。从长远来看,这种微小的行为优势会不断累积。

有些人会寻求看跌期权、尾部风险对冲或结构性产品,以限制上涨空间,从而限制下跌风险。尽管这些工具本身非常先进,但它们的有效性并不比其背后的系统更高。没有任何策略能够取代合理的判断。构建防御机制的时机是在市场平静的时候,而不是在暴风雨中。

来源: us.etrade.com

行为分配:人为因素

即使是精心构建的投资组合,如果恐慌的投资者在面临波动时,也可能面临风险。这时,行为风险管理就派上用场了。创建一个擅长数字的投资组合是不够的。它必须根据你个人情况、你的个性、你的怪癖以及你在30%的跌幅中对情绪波动的承受能力来创建。

对一些基金来说,这意味着即使表现不佳,也要在避险情境下过度配置资金以套现。另一些基金则建立了自动驾驶机制:重新平衡算法、用于减少或增加波动的预编程宏,以及将投机性资金与长期资金区分开来的分类策略(例如,“核心”与“探索”)。

目标并非在每个阶段都跑赢大盘。而是投资时间足够长,且不至于崩盘,让复利效应充分发挥作用。行为风险管理有助于确保你的情绪不会成为投资组合的最大威胁。通常,优秀的资金配置决策会让你晚上睡得安稳。

流动性的可选性

流动性是最难理解的资本形式之一。投资者自欺欺人地认为持有现金就等于不活跃。然而,如果策略性地持有流动性,它就是一种选择权。当市场错误地定价证券时,它提供了采取行动的灵活性。它缓和了非自愿抛售。它使得投资者能够逢低买入与急于购买不同。

尤其是在2020年、2022年或任何黑天鹅事件等压力时期,流动性会带来不对称的价值。在资金抢购潮中,长期投资者会等待抛售获利。持有10-20%的短期国库券或高收益储蓄账户并非市场时机,而是做好准备。

这样做的目的是为了从情感资本中留出“干火药”。这些现金不应该追逐“害怕错过”(FOMO)的反弹,而应该用于市场错误定价机会的时刻。这些储备资本是作为战略军事工具而非战术工具使用的。

.jpg)

来源: www.statista.com

跨时间范围管理风险

资本配置中一个最容易被忽视的维度是时间。并非所有资本的期限都必须相同。有些资金可能需要1-3年(流动性密集型),而其他一些资产则需要20-30年的时间跨度来实现复利(风险优化型)。

当你将资产与预期和意外负债进行匹配时,你在市场下跌时被迫清算风险资产的可能性就会降低。这种与时间相关的方法正是大多数机构配置者大多数时候的做法:负债驱动型投资。这种方法对个人投资者同样有效。

如果涉及回撤风险,只要处理得当,时间就站在你这边。如果你十年内都不需要这笔资金,那么30%的回撤对你的影响就小得多。但如果回撤足以覆盖你明年的成本,那就太糟糕了。时间匹配期限。避免强制平仓。这就是风险控制。

最后的想法:可持续的复合收益与对回报的炒作

在如今喧嚣的市场中,下行风险管理和资本配置或许并不引人注目,但一旦它们成为你避免不可挽回损失的唯一保障,它就成了你隐藏的阿尔法,永远不会成为报纸头条,却能驱动你的长期财富。不妨将配置视为你的策略,将风险管理视为你的防线。

两者都能让你轻松进攻,而不会让资产负债表爆表。它们能让你控制情绪,保持资金雄厚,并保持流程可重复。真正的优势并不一定是找到下一个百倍股,而是设计一个系统,让你能够站得住脚,以便在它出现时能够拥有它。