メタ第3四半期決算:広告収入が堅調も、「過剰投資」懸念は継続

フック

TradingKey - 160億ドルの税務負担が株価を7%下落させた。ザッカーバーグ氏はAIに巨額投資を続ける。今やメタにとって「成功か失敗か」の瀬戸際だ。彼らは巻き返せるのか?今後数分間、メタの最新決算と、AI分野で世界を制する戦略を解説する。

概要

メタのパフォーマンスは極めて良好だ。堅調な広告収益、魅力的なバリュエーション、AIストーリーを背景に、年初来で株価は約25%上昇している。現在の評価倍率がやや低いのは、AI競争で「ダークホース(伏兵)」と見なされているためだが、これが逆に好ましいリスク・リターンを生み出している。もしメタがAI分野で確実に成果を出し、自社のLLM(大規模言語モデル)がGPTからシェアを奪い始めれば、株価は再評価されるだろう。

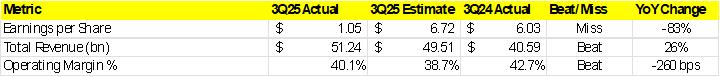

決算概要

メタの株価は時間外取引で7%下落した。投資家は、159.3億ドルの一時的税務費用によりEPSが大幅に下方修正されたことに衝撃を受けた。この費用はキャッシュフローに影響しない非現金項目で、トランプ氏の「ワン・ビッグ・ビューティフル・ビル法(One Big Beautiful Bill Act)」によるものだ。ただし、この措置により将来的な税負担は軽減されると見込まれている。一方で、売上高はガイダンスを上回った。

この税務費用を除けば、業績自体はそれほど悪くない。

2025年9月の「アプリファミリー」の日次アクティブユーザー数(DAP)は平均35.4億人で、前年同期比8%増、前期比1.5%増となった。これは、他社アプリとの競争が激化する中でも、メタのソーシャルメディア・エコシステムが持つレジリエンス(強靭性)を示している。

第3四半期の売上高成長率は26%と、前四半期からさらに加速した。この26%の成長は、AIツールの微調整による広告インプレッション(表示回数)の増加(+14%)と、平均広告単価の上昇(+10%)が要因だ。

地域別では、売上高のほぼ半分を占める米国・カナダが18%増。欧州およびアジア太平洋(APAC)はいずれも20%超の成長を記録した。欧州はGDPR(EU一般データ保護規則)影響からの回復、アジアはThreadsおよびReelsの採用拡大が背景だ。一方、ラテンアメリカは為替の逆風もあり、6%増にとどまった。

営業利益率は40.1%と、前年同期の42.7%から低下した。これはAI投資の加速および「Ray-Ban AIグラス」開発に伴う研究開発費の増加が主因だ。

「リアリティ・ラボズ(Reality Labs)」部門は引き続き44億ドルのキャッシュを消費しているが、これは広告事業という「キャッシュ・カウ(金のなる木)」によって十分に支えられている。

バランスシートには大きな変化はない。現金および売却可能有価証券の合計は約440億ドルで、長期債務290億ドルを上回っている。

フリー・キャッシュフローは約110億ドル(2024年第3四半期は150億ドル)。ただし、今四半期の自社株買いは33億ドルにとどまり、前年同期の約90億ドルから大幅に減少した。

メタは9月30日時点で従業員数78,450人を報告しており、これは前年同期比8%増で、「過剰投資」への懸念をさらに強めている。

2025年第4四半期の売上高は560~590億ドル(前年同期比約20%増)と予想されており、これはアナリストのコンセンサスと一致している。

2025会計年度の設備投資(CAPEX)は700~720億ドル(前年比約300億ドル増)を見込んでおり、ザッカーバーグ氏によれば、2026年度にはさらに大幅な増加が予想される。

メタのAI戦略

広告事業から離れて、メタが巨額のCAPEXをどこに投じているのか、そのAI戦略を解説する。

メタAI戦略の最大の特徴は、「オープンソース」である点だ。モデルのアーキテクチャおよびトレーニングコードはライセンスのもと公開されており、誰でも無料でダウンロード可能だ。ユーザーは計算リソース(トークン)のコストのみを支払う。開発者はこのモデルを無制限にファインチューニング・カスタマイズ・改変できる。

メタはデータセット、ツール、リソースを広く公開することで、OpenAIのGPTのような「ブラックボックス」(API経由でのみ利用可能)モデルに対抗している。

オープンモデルとクローズドモデル、どちらが優れているかは現時点では判断が難しい。性能・速度面では現状、クローズドモデルが優位だ。しかしオープンモデルはコストが安く、カスタマイズしやすいという利点がある。

ただし、Llamaのようなオープンソースモデルは「慈善事業」ではない。メタは多くの開発者・企業を自社プラットフォームに引き寄せ、「データ・フライホイール(飛輪効果)」を形成しようとしている。もし誰もがメタのモデルを使えば、OpenAIのAPI料金を支払う必要がなくなる。

このオープンソース戦略により、メタは消費者向けではなく、企業向けAIに注力している。Llamaの柔軟性は、金融や医療など、特定のデータニーズを持つ業界で企業顧客を獲得する上で優位となる可能性がある。

現時点ではモデル品質はOpenAIに及ばないが、より多くのベンダーがデータ・フライホイールに参加することで、時間とともに改善される。また、最近買収したデータラベリング企業「Scale AI」も、Llamaの品質向上に貢献するだろう。

さらにメタは、GPTと対をなすチャットボット「Meta AI」も展開している。Meta AIはFacebook、WhatsApp、Messengerに統合されており、これらのプラットフォームの合計数十億人のアクティブユーザーが、強力な流通チャネルとなっている。

広告面では、「Advantage+」を活用し、AIによるコンバージョン率向上、入札最適化、コンテンツモデレーションを実現している。多くの広告主によると、メタの広告製品はROI(投資対効果)を高めており、これが売上成長の追い風となっている(実際、メタの広告成長率はアルファベットを上回っている)。

最後にハードウェア面では、「Ray-Banスマートグラス」の展開を加速している。

モデル | Llama 4(Scout, Maverick, Behemoth) | テキスト・コード生成、マルチモーダル推論 | オープンソース。トークン課金のみ |

アシスタント | Meta AIチャットボット | 会話、画像・音声ツール | 日次4,000万ユーザー(前期比+300%) |

広告/モデレーション | Advantage+、Detectron2 | ターゲティング、コンテンツフィルタリング | すでに主要な収益源 |

ハードウェア | Ray-Banグラス、Quest | 物体認識、ARインタラクション | 開発者向け新ツールキット。既に出荷中 |

研究 | スーパーインテリジェンス・ラボ、PyTorch | AGI追求、インフラ構築 | 2025年CAPEX:700~720億ドル |

リスク

エンゲージメントの低下は、メタのコアビジネス(ソーシャルメディア)に関わるリスクだ。InstagramおよびFacebookは依然として支配的シェアを維持しているが、複数のフロントで競争にさらされている。ニールセンの最近のデータによると、YouTube Shortsの勢いが増しており、TikTokも米国市場で(おそらくOracle傘下で)引き続き運営される見込みだ。これら2社は、視聴者の注目を巡ってメタのプラットフォームと直接競合している。さらに新興のThreadsも、既存のX(旧Twitter)との競争を強いられる。メタのユーザー基盤はすでに成熟段階に入っており、エンゲージメントが急増するより、低下するリスクの方が高い。

AI競争のリスクも大きい。メタのAIモデルは開発者向けには有効だが、ユーザー・エンゲージメントではOpenAIのGPTやグーグルのGeminiに後れを取っている。巨額のCAPEXおよびAI人材への投資がどのような成果をもたらすかはまだ不透明だ。最大のリスクは、「過剰投資」にもかかわらず、AI戦略が期待通りの成果を出せないことだ。競争環境も極めて厳しい。ChatGPTは現在AIピラミッドの頂点に立ち、Shopify、ウォルマート、Etsy、Spotify、Figmaなど他社との提携を拡大している。さらにアルファベットはAIクラウド事業と既存エコシステムを武器に参戦。中国発の「DeepSeek」もオープンソースであり、Llamaのシェアを侵食する可能性がある。

CAPEXおよびOPEXの増加も重大なリスクだ。アルファベット、マイクロソフト、アマゾンも同様の課題を抱えるが、メタはこれらに比べ売上高・利益規模が小さく、過剰投資に対してより敏感だ。2025年のCAPEXは700~720億ドルを見込んでおり、2026年にはさらに大幅に増加し、上記大手に匹敵する水準になる見込みだ。

マクロ経済の悪化もリスクとなる。特に広告支出の減速はメタに深刻な影響を及ぼす。なぜなら、クラウドを持つアルファベットや、EC・クラウドを持つアマゾンと異なり、メタは広告収入に極度に依存しているためだ。

最後に、規制リスクも忘れてはならない。メタはグローバル企業として膨大なデータを扱っており、データ漏洩のリスクは常に存在する(数年前にも実際に発生している)。

バリュエーション

メタのバリュエーションは依然として魅力的で、PERは約24倍と、「マグニフィセント・セブン(Mag 7)」他社より低い水準にある。その理由の一つは、巨額投資にもかかわらず、AI競争で依然として「ダークホース」と見なされているためだ。

これは逆に株式にとって好材料だ。低い評価倍率が下支えとなり、AI分野で何らかのポジティブサプライズがあれば、株価は再評価されるだろう。PERが30倍にリレーティングされ、EPSが10%成長すると仮定すれば、現在の株価から30%の上昇余地が見込まれる。

本記事の内容は、人工知能(AI)によって翻訳されたものであり、正確性を期しておりますが、技術的制約や言語理解の限界により、翻訳内容の完全な正確性、網羅性、または専門性を保証するものではありません。情報の引用または利用にあたっては、必ず原文および関連する専門的な判断を併せてご確認ください。なお、本記事の内容を利用することにより生じた損失や誤解について、当社は一切の責任を負いかねますので、あらかじめご了承ください。