聯準會2025年PCE指數預期破3%!經濟學家:降息是惡根、升息是解藥

TradingKey - 儘管美國總統川普聲稱美國不存在高通膨且不斷施壓聯準會主席鮑爾降息,但6月FOMC會議的經濟預測摘要繼續釋放滯脹風險上升訊號,2025年PCE指數預期突破3%。經濟學家表示,降息不會幫助美國經濟。

6月18日,聯準會宣佈連續四次會議維持聯邦基金利率不變,符合預期。在最新聲明中,聯準會將經濟前景不確定性進一步增加調整為減弱但仍偏高,刪除了失業和通膨上升風險增加的說法。

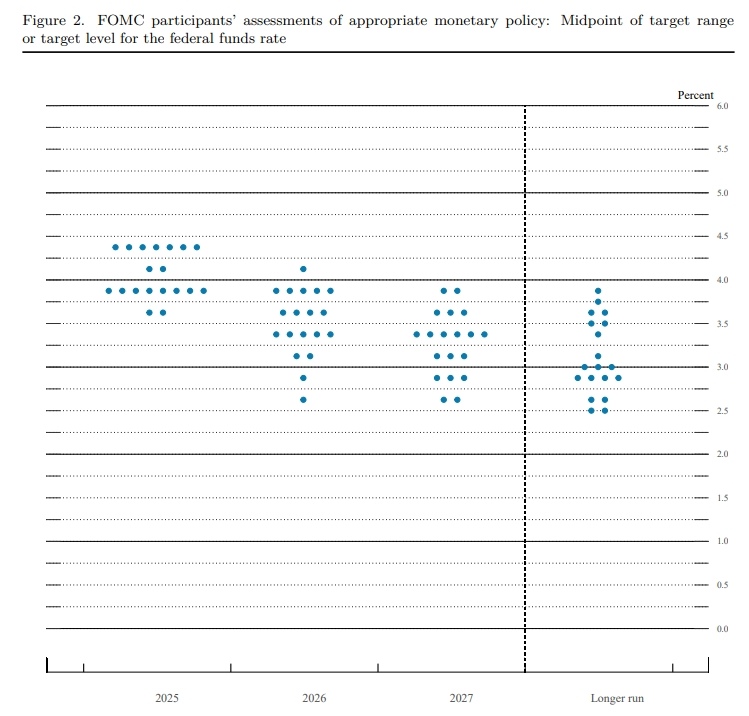

儘管如此,聯準會的經濟預測摘要和利率點陣圖依然呈現「鷹派」跡象。雖然決策者整體維持2025年降息兩次的基本預測,但預計今年不降息的人數從4人升至7人,預計僅有一次降息的人數從2人升至4人。

【聯準會6月會議利率點陣圖,來源:Fed】

此外,FOMC委員們對「滯脹」感到更大的擔憂。他們將2025年GDP增速預期從3月經濟展望報告的1.7%下調至1.4%,失業率預期從4.4%上調至4.5%,PCE通膨率從2.7%升至3.0%,核心PCE預期從2.7%升至3.0%。

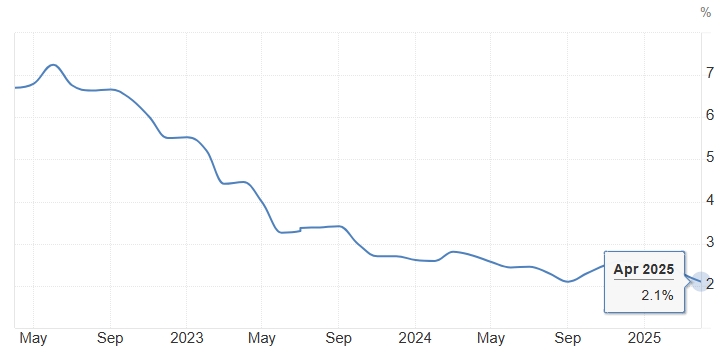

美國PCE通膨年率上一次達到3%還是在2023年10月,今年4月PCE年率也僅為2.1%。

【美國PCE指數年率,來源:Trading Economics】

Fed決策者對通膨預期的上調凸顯川普關稅帶來的通膨效應。聯準會主席鮑爾在會後表示,現在已經看到一些關稅帶來的通膨影響,預計未來幾個月將出現顯著的通膨。

美國經濟出路:降息或加息?

在FOMC會議結果公佈前,美國總統川普再度炮轟鮑爾是個「愚蠢的人」,稱鮑爾拒絕降息令美國承擔巨額融資成本。川普表示,他希望美國借貸利率至少下降2個百分點,能降2.5個百分點就很好。

川普呼籲的降息幅度從1個百分點到2個百分點,再到如今的2.5個百分點,有觀點指出,這可能是川普的一種談判策略,而非實際要求——就好比其關稅策略。

不過,著名經濟學家Peter Schiff並不認為現在的美國亟需降息。他在18日的一檔電視節目中表示,美國通膨率將會遠高於聯準會的預期,美國經濟也將弱得多。

Schiff指出,造成通膨的主要問題是聯準會過去十多年裡釋放的所有通膨隱患都匯聚於此,而不僅僅是川普加征高額關稅。由於多年來人為的低利率和量化寬鬆政策,大量美元在世界各地流動;隨著外國投資人紛紛撤離美國金融資產,更多資金將回流至美國並推高價格。

該經濟學家認為,美國將出現經濟衰退和高通膨同時存在的滯脹現象,這使得應對任何問題的防御能力都變得極為復雜。降低利率對美國經濟並無幫助,反而是罪魁禍首。

他建議,解決辦法是提高利率,儘管這會帶來極大的痛苦——因為美國現在的經濟體係正是建立在低息資金的基礎之上。

Schiff表示,這會導致美國陷入長期的經濟衰退,如股價下跌、房地產價格下跌、公司倒閉等,但這是必然的,因為除此之外,其他情況可能會更糟糕。