収益が倍増し、利益が3倍になったにもかかわらず、なぜRobinhoodの第3四半期の財務報告は依然として市場から冷淡な反応を受けているのでしょうか?

TradingKey – 活発な取引活動と多様な事業展開に支えられ、手数料ゼロの取引を重視する人気オンライン取引プラットフォームであるRobinhood(HOOD)は、2025年第3四半期に記録的な業績を達成しました。売上高は100%増、純利益は300%近く増加し、競合他社を上回りました。しかし、決算発表後、Robinhoodの株価は上昇するどころか下落しました。

11月5日の米国株式市場の閉場後に発表されたロビンフッドの四半期決算報告によると、個人投資家向けの人気オンライン投資プラットフォームである同社の第3四半期の収益は前年同期比100%増の過去最高の12億7,000万ドルとなり、予想の12億1,000万ドルを上回った。純利益は前年同期比271%増の5億5,600万ドル、希薄化後1株当たり利益(EPS)は前年同期比259%増の0.61ドルとなり、予想の0.53ドルを上回った。

ロビンフッドは第3四半期に3つの事業セグメントすべてで力強い成長を達成した。取引業務は前年同期比129%増、純利息収入は66%増、サブスクリプションサービスを含むその他の収入は100%増加しました。

第3四半期のPrediction MarketsとBitstampの拡大は、トレーディングへの依存を減らし、製品ポートフォリオを充実させ、有望な初期結果を達成しようとするRobinhoodの取り組みを強調するものであり、経営陣は、2つのラインを合わせるとRobinhoodの年間収益が少なくとも1億ドルになると予想しています。

株式取引から暗号通貨やイベント契約などの分野への拡大まで、Robinhood の現在の取引収益の 90% は株式以外のソースから得られています。ザックス・インベストメント・リサーチのアナリスト、デビッド・バルトシアク氏は、ロビンフッドはフィンテックの巨人になりつつあると述べた。

第3四半期の業績は好調だったにもかかわらず、ロビンフッドの株価は決算発表後の時間外取引で下落し、一時5%下落した。アナリストの見解によると…Robinhoodの第3四半期の業績は、「投機熱」により持続不可能な可能性がある。また、仮想通貨取引の収益が予想を下回ったことも欠点だ。高い評価額という現実は、将来の成長に対する要求をさらに高めている。

誰もが熱狂的な憶測に巻き込まれている中、それは続くのでしょうか?

取引関連収益は依然としてロビンフッドの収益の中核を成しており、総収益の57%を占めています。ロビンフッドは、第3四半期の仮想通貨収益が前年同期比300%以上増の2億6,800万ドル、オプション収益が前年同期比50%増の3億400万ドル、株式収益が前年同期比132%増の8,600万ドルに達したと発表しました。

しかし、ロビンフッドの暗号通貨収益の伸びは依然として市場の期待を下回っている。ザックス・インベストメントのデータによると、アナリストらは当初、仮想通貨の強気相場と規制環境の緩和の恩恵を受けて、第3四半期の仮想通貨の収益が400%以上増加すると予想していた。

暗号通貨ビジネスの大幅な成長は、この非常に投機的な資産に対する個人投資家の熱意を反映しており、第3四半期に2,500万ドルの収益をもたらした新興の予測市場も同様です。

パイパー・サンドラーは、将来の出来事を予測する市場の急成長が業界のトレンドになりつつあることを発見した。特に2024年の米国大統領選挙後、カルシとポリマーケットの取引量は10月に倍増すると予想されている。

ロビンフッドの幹部は、株式、オプション、予測市場、先物取引の月間取引量が過去最高を記録し、10月も好調なスタートを切ったことを明らかにした。アキュベスト・グローバル・アドバイザーズの最高投資責任者、エリック・クラーク氏は、市場はカジノ化しつつあり、ロビンフッドはこの市場動向の直接的な恩恵を受けていると指摘した。

しかし、業界関係者の多くは、この定期的な投機熱がロビンフッドに持続的に収益をもたらすことができるのかどうか疑問視している。

ロビンフッドに「売り」の評価を与えた唯一のウォール街の会社、ロスチャイルド・アンド・カンパニー・レッドバーンのアナリスト、チャールズ・ベンディット氏は、ロビンフッドは製品実行の面で好成績を収めているが、同社のファンダメンタルズは景気循環的な好況を反映しているという懸念が残る一方、同社は実際の業績を通じて現在の評価が示唆する景気循環を超えた持続可能性をまだ証明できていない。

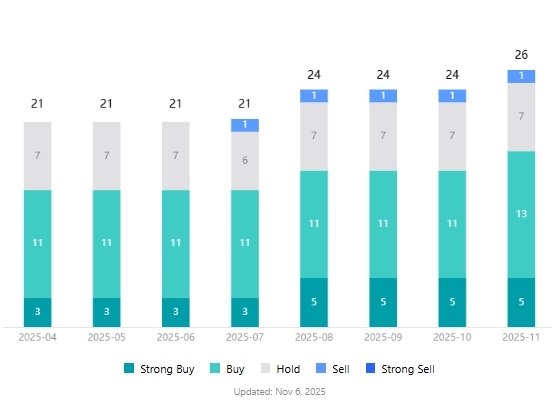

[Robinhoodの株式アナリスト評価、出典:TradingKey]

ベンディット氏はロビンフッド株の目標価格をわずか78ドルとしており、これは最新価格142.48ドルから45%の下落を示唆している。

ロビンフッドの評価は過大評価されているのでしょうか?

フッドの株価は今年280%以上上昇し、S&P500の中で今年最も好調な銘柄となった。

SeekingAlphaのデータによると、Robinhoodの過去12か月間の非GAAP株価収益率(P/E)は64.44で、同業のInteractive Brokers(IBKR)の33.42、Charles Schwab(Southwest)の19.60、LPL Financial(LPLA)の18.86を大きく上回っている。

フリーダム・キャピタル・マーケッツのアナリスト、ジェイ・ウッズ氏は次のように述べた。現時点での中心的な問題は、どの程度のプラスの影響がすでに市場の期待に織り込まれているのか、そして株価をさらに押し上げるには同社がどの程度の期待を上回る必要があるのか、ということだ。

ウッズ氏の答えは「おそらくかなりだろう」だった。

TradingKeyのアナリスト、ペタル・ペトロフ氏は、チャールズ・シュワブやインタラクティブ・ブローカーズといった従来型の証券会社と、コインベースやバイナンスといった仮想通貨取引所を比較した結果、ロビンフッドは、その圧倒的なZ世代を中心とするユーザー基盤、膨大なユーザー数、マルチアセット・ビジネスモデル、そして積極的な商品拡張戦略により、オンライン証券業界において依然として大きな優位性を保持していることを明らかにしました。しかしながら、このように競争の激しい市場において、最終的な勝者は依然として予測不可能です。

ペトロフ氏は次のように指摘した。業界内の複雑な競争環境は、ロビンフッド株にとって大きなリスクです。資金提供を受ける顧客数の増加の勢いが鈍化または減少した場合、Robinhoodの株価は深刻な影響を受ける可能性があります。さらに、潜在的な弱気相場は取引収益にリスクをもたらし、オプションや暗号通貨などのボラティリティの高い商品は依然として規制上の制約に直面する可能性があります。

ロビンフッドの予想PERの魅力が低下していることを考慮し、ロビンフッドの競争上の優位性を認めつつも、ペトロフ氏は投資家に対し、より魅力的な購入機会を待つようアドバイスしている。

本記事の内容は、人工知能(AI)によって翻訳されたものであり、正確性を期しておりますが、技術的制約や言語理解の限界により、翻訳内容の完全な正確性、網羅性、または専門性を保証するものではありません。情報の引用または利用にあたっては、必ず原文および関連する専門的な判断を併せてご確認ください。なお、本記事の内容を利用することにより生じた損失や誤解について、当社は一切の責任を負いかねますので、あらかじめご了承ください。