聯準會三連鴿派表態,美債牛市有眉目:4%殖利率的期權押註飆升

TradingKey2025年6月25日 07:31

TradingKey - 隨著中東地緣衝突風險緩和以及聯準會多名官員傳達鴿派降息訊號,期權市場交易員大量押註10年期美債殖利率重返2025年最低點,美債牛市的預期升溫。

據彭博社數據,美債交易員對8月美國10年期國債看漲期權的興趣激增,上週五(6月20日)和本週一吸引了至少3800萬美元的溢價押註,這些押註旨在對沖未來幾週10年期美債殖利率從目前的4.3%將至4.0%。

若美債按此預期波動,這意味著,10年期美債殖利率將行至4月初的低點,也是今年的最低點。

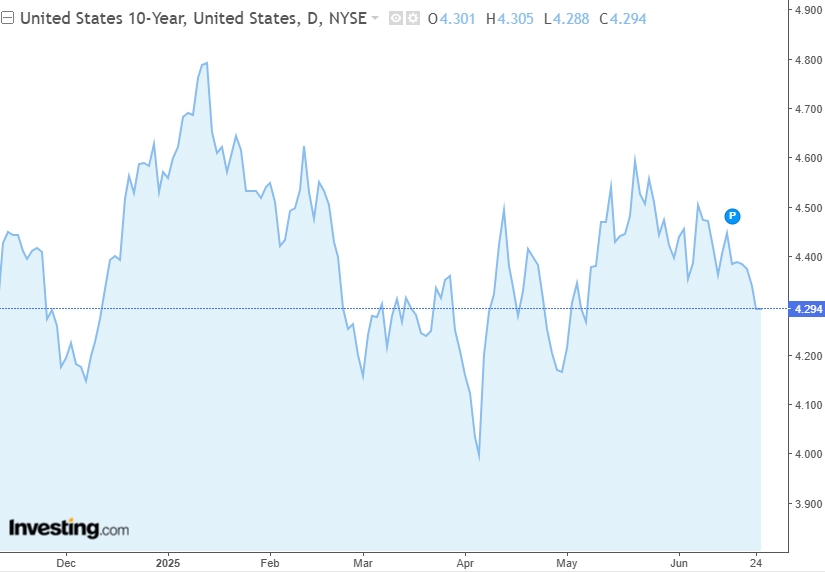

【2025年十年期美債殖利率走勢,來源:Investing.com】

美債殖利率如此大幅下降的押註主要受到聯準會降息前景改善的推動。雖然聯準會6月貨幣政策會議透露了FOMC委員們一定的「滯脹」擔憂,但近期多名聯準會官員的言論透露了他們看淡關稅的通膨效應和可能提前降息的樂觀訊號。

繼沃勒和鮑曼支持最早於7月降息後,今年FOMC票委、芝加哥聯準銀行總裁古爾斯比(Austan Goolsbee)也對降息前景表示樂觀,聲稱如果關稅對通膨的衝擊依然受到抑制,聯準會就可能恢復降息。

古爾斯比稱,「令人驚訝的是,至少到目前為止,我們已經收到的三份通膨報告都顯示,關稅的影響都沒有像人們擔心的那樣。」

他提到,如果還沒看到關稅上調導致通膨,那麼在他看來,他們並未脫離「黃金之路」——即美國經濟在關稅之前所走的那條路。

另外,在聯準會主席鮑爾於國會山做證詞陳述首日,儘管他重申關稅影響前景的不確定性和降息的觀望立場,但他也透露,很多路徑都有可能。

鮑爾表示,可能會看到通膨不如預期中那麼強勁,通膨下行和就業市場疲軟可能意味著聯準會提前降息。

免責聲明:本網站提供的資訊僅供教育和參考之用,不應視為財務或投資建議。

Tradingkey