警惕美股短期下行風險

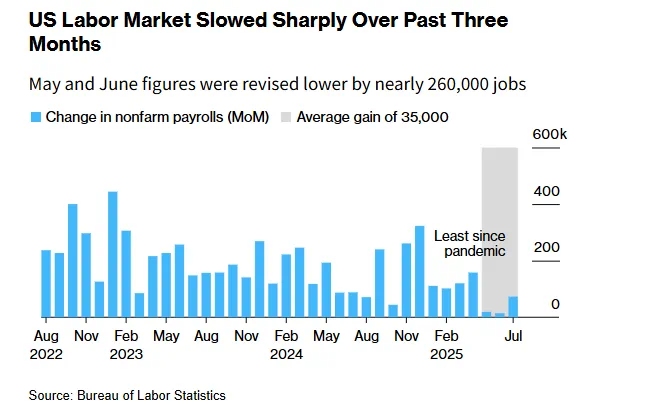

TradingKey - 上週五,美國勞工部宣佈對5、6月新增非農就業資料進行大幅修正,合計下調25.8萬人,調整幅度超過90%。而7月新增的非農就業崗位為7.3萬人,也低於預期的10萬人。

Data Sources: Bureau of Labor Statistics, TradingKey As of: August 7, 2025

同一時間,特朗普發推文證實就業資料被“人為操控”並解除統計局局長職務。此舉雖遭到華爾街的廣泛批評,但受到前橋水基金創始人達利歐的支持。後者認為現行統計方法確實存在一定問題,而修正後的結果更加接近民間估算。

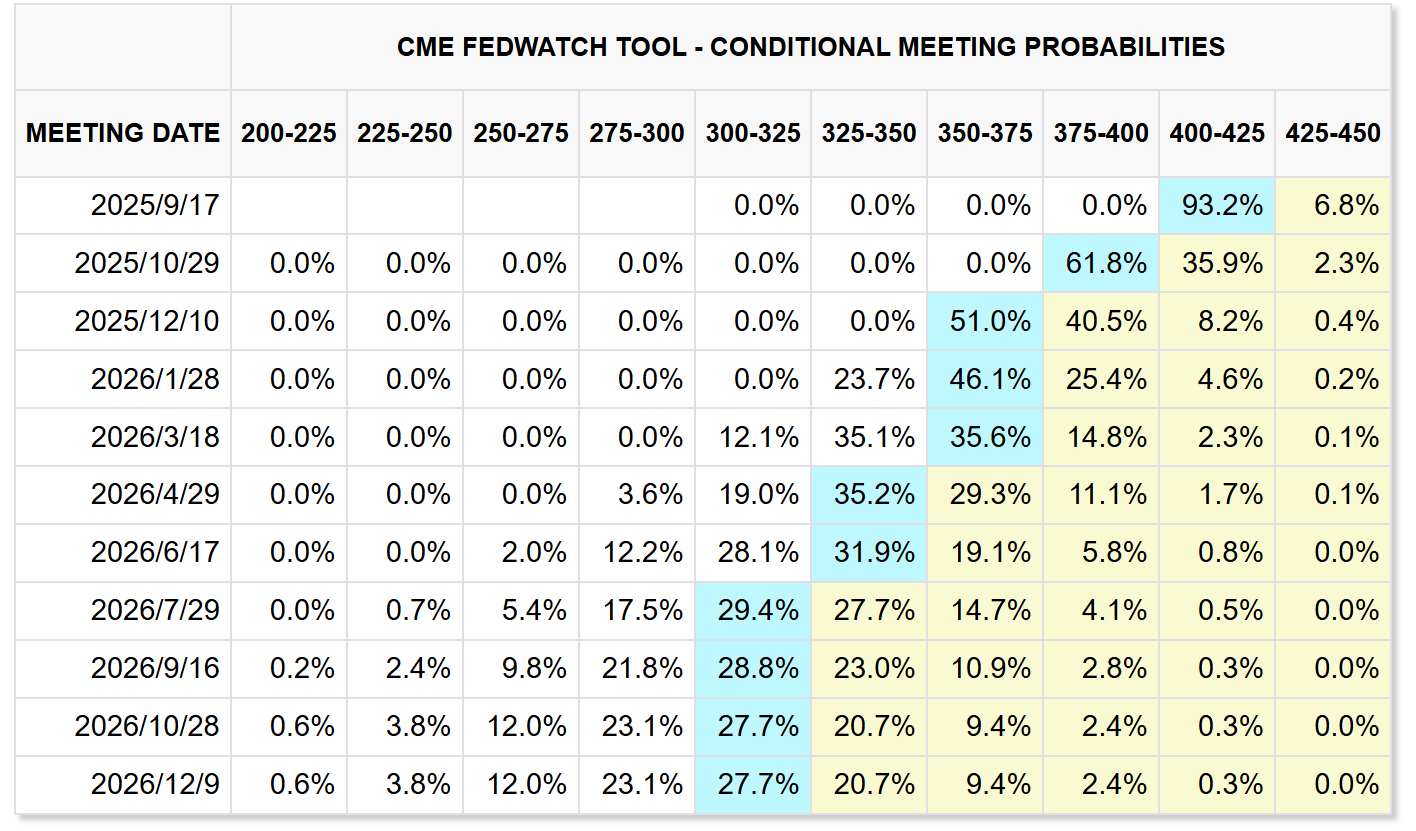

受此影響,美股當天集體下挫。市場預計9月美聯儲降息預期由此前的20%概率升至當前90%以上,甚至不完全排除一次性降息50bp的可能。因為在過去兩次的美聯儲會議上,鮑威爾堅持不降息的理由除了關稅對於通脹的不確定性以外,美聯儲的定心丸來自於就業市場的持續強勁。但如此誇張的資料下修不僅在歷史上從未出現,也讓美聯儲在過去幾個月堅持不降息的做法看起來很“愚蠢”,所以特朗普此前經常諷刺鮑威爾是”Too Late” Powell。

Data Sources: FedWatch, TradingKey As of: August 7, 2025

一、未來2個月美股波動率將明顯加劇

根據過往的經驗來看,美股市場的確存在季節性效應。美股通常在8、9月表現較弱,波動率上升,這其中包含了諸多層面的因素影響。例如,財報集中披露、投資者的交易行為(上半年獲利了結)以及宏觀政策(財政年度結束,政府新的預算審批和債務上限談判會引發新的不確定性)等等。

.jpg)

Data Sources: Reuters, TradingKey As of: August 7, 2025

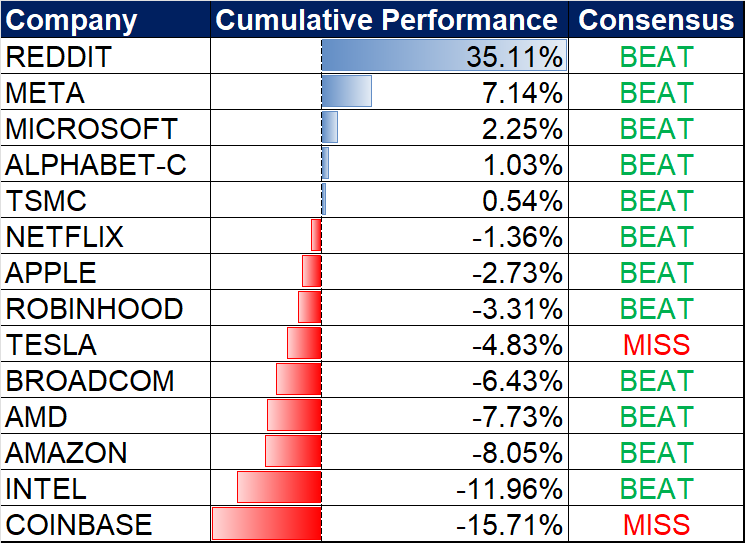

其次,根據本季度(25Q2)已公佈的上市公司財報表現來看,我們發現一個非常明顯現象——財報披露後,只有少數公司繼續維持上漲,多數公司股價表現較弱,尤其是那些盈利持平或低於預期的公司來說,股價往往遭遇更大幅的拋售。

Stock price performance within three trading days after the financial report was released

Data Sources:TradingKey As of: August 7, 2025

而這其中最核心的原因還是因為(估值)太貴了。參照我上一篇文章《你願意享受泡沫還是忍受踏空?》,裡面詳細展示了當前美股多數科技公司的估值在AI敘事的帶動下已經普遍達到了30倍以上的水準,而標普500指數和納斯達克指數更是在AI股的“裹挾“下,觸及了歷史罕見的估值分位。在這樣的背景下,一旦公司實際盈利未能匹配當前樂觀的估值,股價就非常容易大幅下跌。

.jpg)

Data Sources: Strategas, TradingKey As of: August 7, 2025

更重要的是,在”全民投資AI“的時代背景下,目前只有極少數公司真正受益於AI技術的紅利,而並未體現在多數公司的財務表現和盈利能力。同時,隨著傳統業務的增速放緩,科技巨頭此前累計的高Capex將對利潤率出現負面影響,M7的利潤增速將在未來逐步放緩。

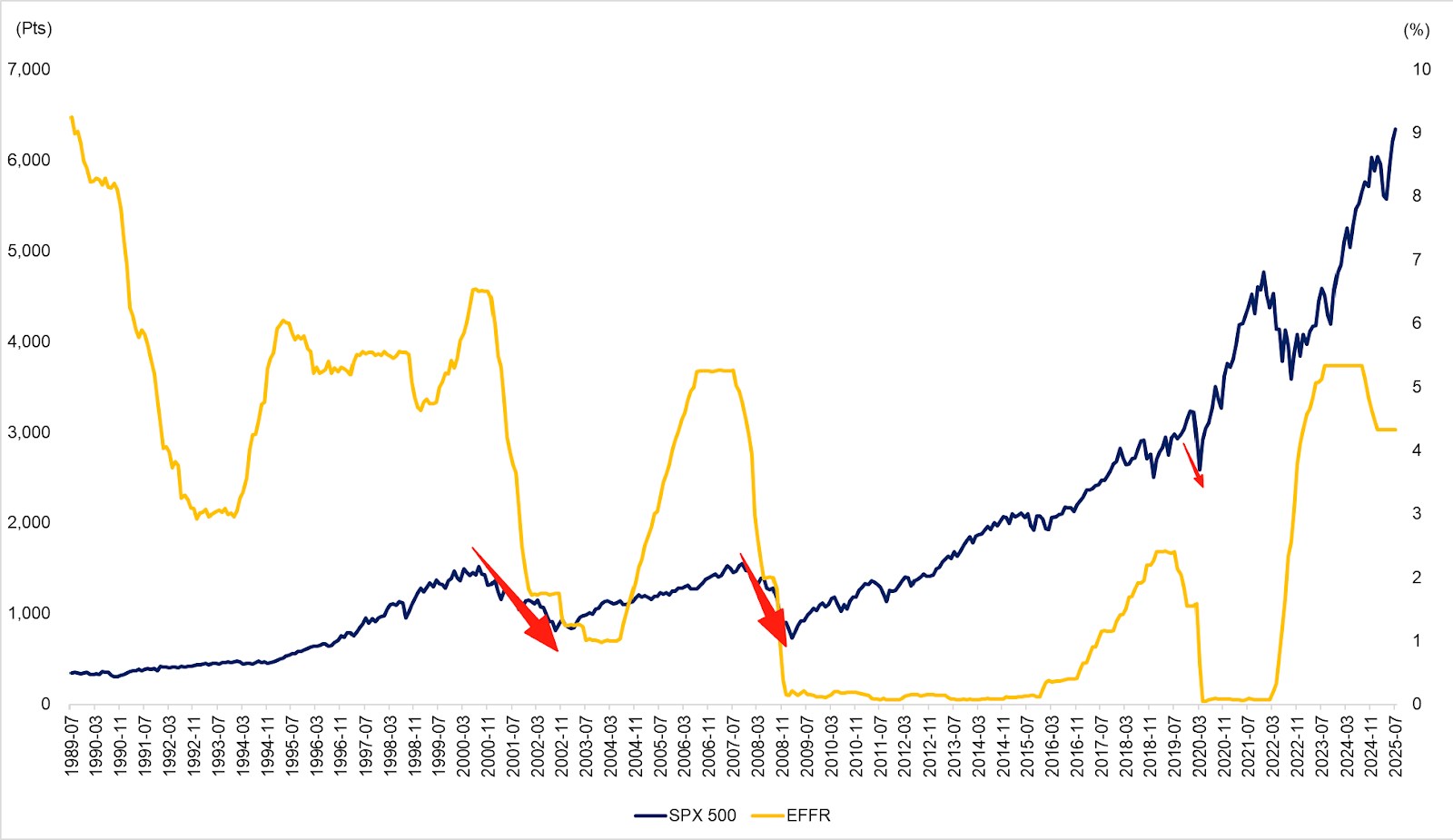

二、降息或許才是打開美股下跌通道的真正起點

看到這裡,投資者也許已經知曉美股當前處於極其高估的水準,但仍然不願離場,因為他們仍然寄希望于美聯儲未來的降息。沒錯,年底前的降息似乎已經是板上釘釘的事情。但我們要警告的是,也許降息才是美股打開新一輪下跌通道的真正信號。

事實上,血淋淋的現實教訓是在過往美國數輪降息週期正式開啟的時候,美股以及其他多數大類資產的價格往往先經歷一次”暴跌”,哪怕是那些在經濟學中被奉為經典的理論,包括黃金、白銀在內的大宗商品又或者是類似股票這種受益於流動性的權益資產。

The S&P 500 tends to fall rapidly every time a rate-cut is initiated

Data Sources: Reuters, TradingKey As of: August 7, 2025

儘管每一次的歷史背景都不大一樣,但導致這一現象的最核心原因就是“經濟面臨衰退”。當美聯儲主席正式宣佈降息的時候,“是否發生衰退”早已不是問題,而是“會不會太晚”。這隱含著經濟在未來一定會著陸,只不過會面臨硬著陸或者軟著陸的不確定性。同樣,如果在降息時經濟已經出現明顯衰退信號(太晚)就是紓困式降息,如果經濟還未衰退則是預防式降息。相較於預防式降息,如果真的出現紓困式降息,美股在後續的表現將更加“顛簸”。

就業資料的“爆冷”讓市場擔心經濟會從軟著陸演變成硬著陸,同時美國消費市場也同樣在高利率和關稅戰的影響下逐步降溫。儘管特朗普即將提名的下一屆美聯儲主席將完全配合財政部和總統的意願進行大規模降息,放棄一直以來所堅持的“政策獨立性”。但美國經濟是否可以挺到明年5月之前仍然是未知數,而根據鮑威爾過去主張的準則來看,除非看到經濟出現大面積衰退的信號,否則並不會提前降息。

三、相關ETF介紹

綜上所述,面對美股未來的不確定性和當前高估的現狀,如果投資者仍然有意願參與又或者不願意離場,我們認為還有以下兩個ETF產品可以參考,對倉位進行一定對沖。

- 做多波動率指數——ProShares波動率指數短期期貨ETF(VIXY)

- 做空道瓊斯指數——ProShares做空道指30ETF(DOG)

前者跟蹤的是美國著名的VIX指數——芝加哥期權交易所市場波動率指數,用於衡量標準普爾500指數期權的隱含波動性,也被稱為“恐慌指數”。每當市場出現大幅波動(主要是大跌的時候),該指數將大幅升高,也是投資者獲得收益的來源。該指數大部分時間在10~30點附近波動,當VIX指數維持在20以下時,通常市場處於穩定期。而當指數上升超過30時,代表市場情緒已經進入極度恐慌。

後者則是通過做空道鐘斯工業30指數來實現對沖的效果。為什麼選擇道鐘斯工業指數而不是其他兩個指數?

因為相較於其他兩個指數,當前道瓊斯工業指數更加明顯的處於“見頂階段”,表現更弱。一方面是因為科技巨頭在該指數中占比明顯更少。另一方面,從美國公佈的ISM製造業PMI也可以得到印證,自2022年以來美國製造業PMI指數就持續處於榮枯線以下水準。同時,當前美國企業除了和AI相關的投資以外,受制于極高的利率(借貸成本)和極為豐厚的資本市場回報,其他實體幾乎沒有任何擴大投資和增加資本開支的需求。

United States ISM Manufacturing PMI

Data Sources: Reuters, TradingKey As of: August 7, 2025

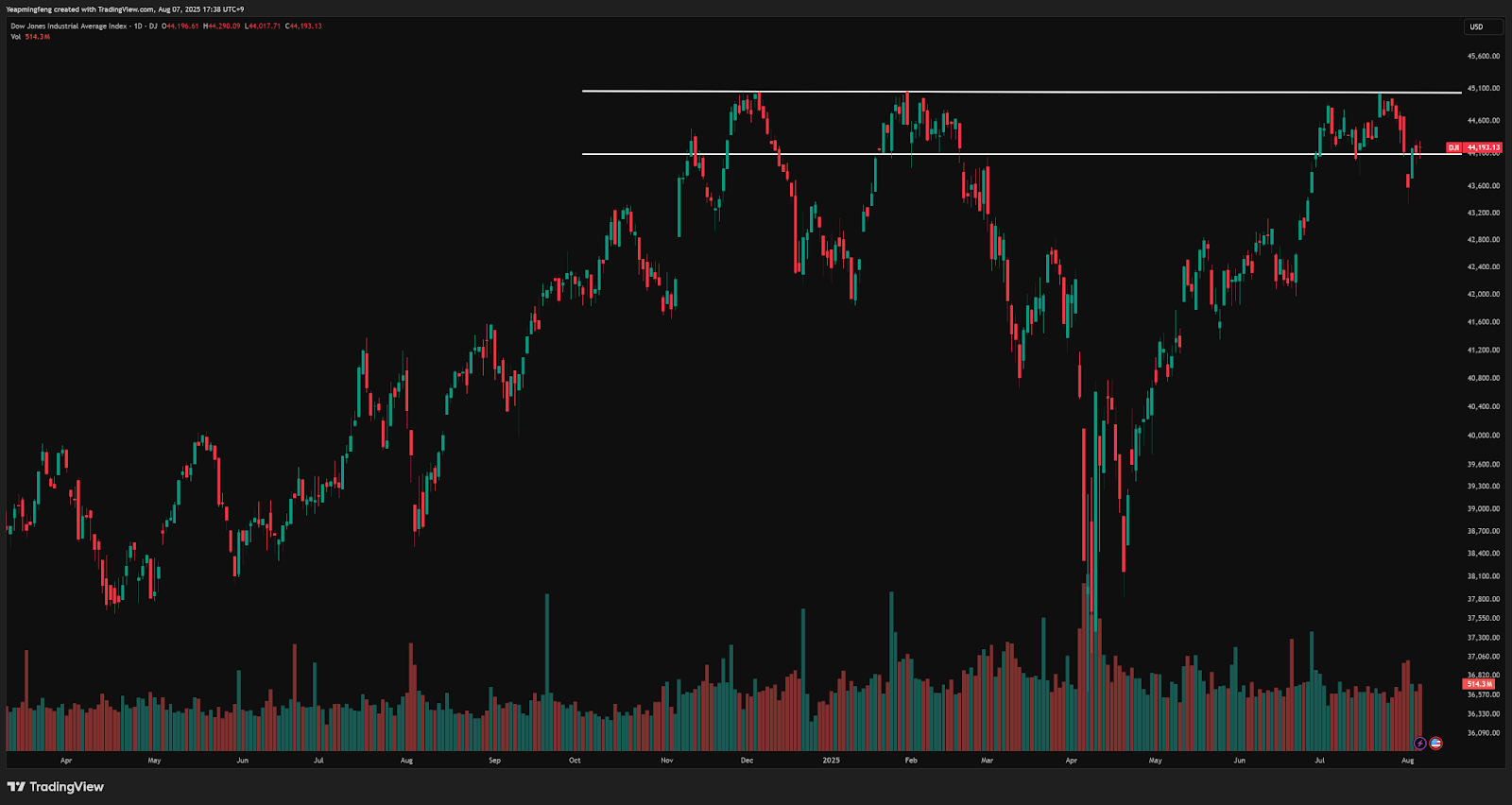

最後,從技術指標來判斷,從去年11月以來道鐘斯指數就在大區間進行箱體震盪。因此可以判斷,45000點是道瓊斯指數的階段性上限,幾次突破均未已失敗告終。而上週五勞工資料大幅下修後,直接跳空跌破44100點,短期指數會出現反彈測試壓力位,但如果未來幾個交易日不能回到箱體之上,那麼短期掉頭向下風險較大。如果短期站回44100點以上(參考今年1月後的表現),可以繼續等待45000點位置擇機進場。

Data Sources: TradingView, TradingKey As of: August 7, 2025