【深度分析】Eaton (ETN): 執 AI 之劍與 MAGA 之盾的智慧電網王者

來源: TradingView

重點

- 借助 MAGA(Make-America-Great-Again) 製造業回流趨勢與拜登基建法案,伊頓通過 “本土採購 + 政策補貼” 構築起成本護城河。

- 憑藉在北美資料中心 UPS 市場 30% 的份額,伊頓將電網設備與 AI 算力基礎設施深度整合,精準捕捉資料中心的爆炸性需求。

- 儘管面臨短期關稅陣痛,長期 「電力新石油」 邏輯依然穩固 —— 持續的訂單增長與 26 倍 PE 下 25% 的升值潛力,共同凸顯其抗週期韌性。

資產負債表中的 “美國國家工程”

TradingKey - 在鏽跡斑斑的伊利湖岸邊,伊頓公司(NYSE:ETN)完成了一次蛻變,它把稅務文件放在都柏林幸運的抽屜裡,但把跳動的心臟留在了克利夫蘭的鋼鐵軀殼中。克里夫蘭,這座城市曾經是鋼鐵和煙囪的代名詞,如今則隨著智慧電網的演算法而跳動。

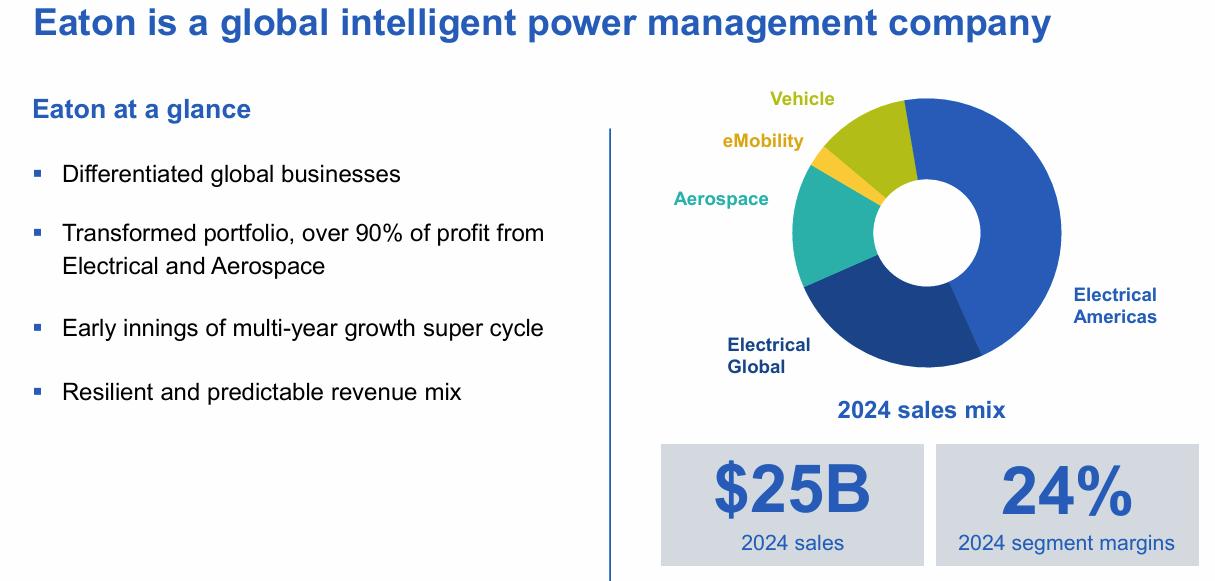

在這裡,在變壓器的無聲嗡嗡聲和數據中心 LED 燈的閃爍中,伊頓的業務組合就像一套精密的樂高積木:構建起一條無形的電力高速公路,為從 TikTok 伺服器到 F-35 戰鬥機的提供著動力,同時在電動車創新的節奏與電網現代化的沈穩耐心之間取得平衡。在這種平衡背後,是三個不同卻又相互關聯的業務齒輪:

來源:Eaton

1. 電氣業務(Electrical):在智慧電網領域,該公司在北美資料中心不間斷電源(UPS)市場中佔據 30% 的份額。 2024 年,這項業務占公司總收入的 70%。美國市場受益於資料中心和電網的升級,實現了 17% 的內源成長。亞馬遜、微軟、Meta、Alphabet、抖音這些公司由於大規模擴張人工智慧資料中心,已成為伊頓電力管理解決方案的關鍵客戶。

2. 航空航太(Aerospace):佔收入的 15%。由於商業航空的復甦以及國防訂單成長(成長 14%),其營運利潤率達到了創紀錄的 24%。伊頓的航空業務源自於其策略併購和產業多元化佈局。資本市場更關注其在電動飛機(eVTOL)和軍用無人機領域的潛在成長。

2. 車輛與電動旅遊業務:傳統車輛業務佔收入的11%,由於成本壓力,年比下降了2%。電動旅遊業務佔比3%,年成長30%,且利潤率更高。儘管航空業務和電動旅遊業務看似獨立,但在智慧技術應用和供應鏈管理方面,二者存在著深層的協同效應。

MAGA工業復興的關鍵

伊頓,憑藉其變壓器和智慧電網技術,佔據《基礎設施投資和就業法案》(BIL)中基礎設施的核心供應商的地位。在川普政府不斷強化的 「製造業回流」 政策中,伊頓透過企業所得稅減免、清潔能源補貼和資本加速折舊等政策條款優化了成本。例如,南卡羅來納州新工廠獲得的聯邦補貼,使每台 500 千伏變壓器的成本降低了 15%,這與《通膨削減法案》(IRA)中對國內採購的稅收優惠形成了雙重槓桿效應。

當拜登政府強制美國本土的充電樁必須符合150kW以上功率標準,2024年伊頓的eMobility業務市場份額從12%飆升至28%,用NEVI認證築起「電力關稅牆」。 MAGA運動的實質是供應鏈與地緣經濟學的空間重置,這種供應鏈的暴力切割,實則是將全球產業網絡改寫為“北美電力局域網”,而伊頓就是這座局域網的DNS伺服器。

出鞘的 “人工智慧之劍”

截至2025Q1,伊頓電力傳輸設備訂單積壓達117億美元,相當於其2024年該板塊全年營收的1.5倍。這種「未交付先收款」的商業模式,記錄著美國電網升級的迫切性:變壓器交付週期從3個月拉長至2年,配電設備價格兩年暴漲68%,從業伊頓的美洲電氣業務營收成長高達14%該。

來源:Eaton

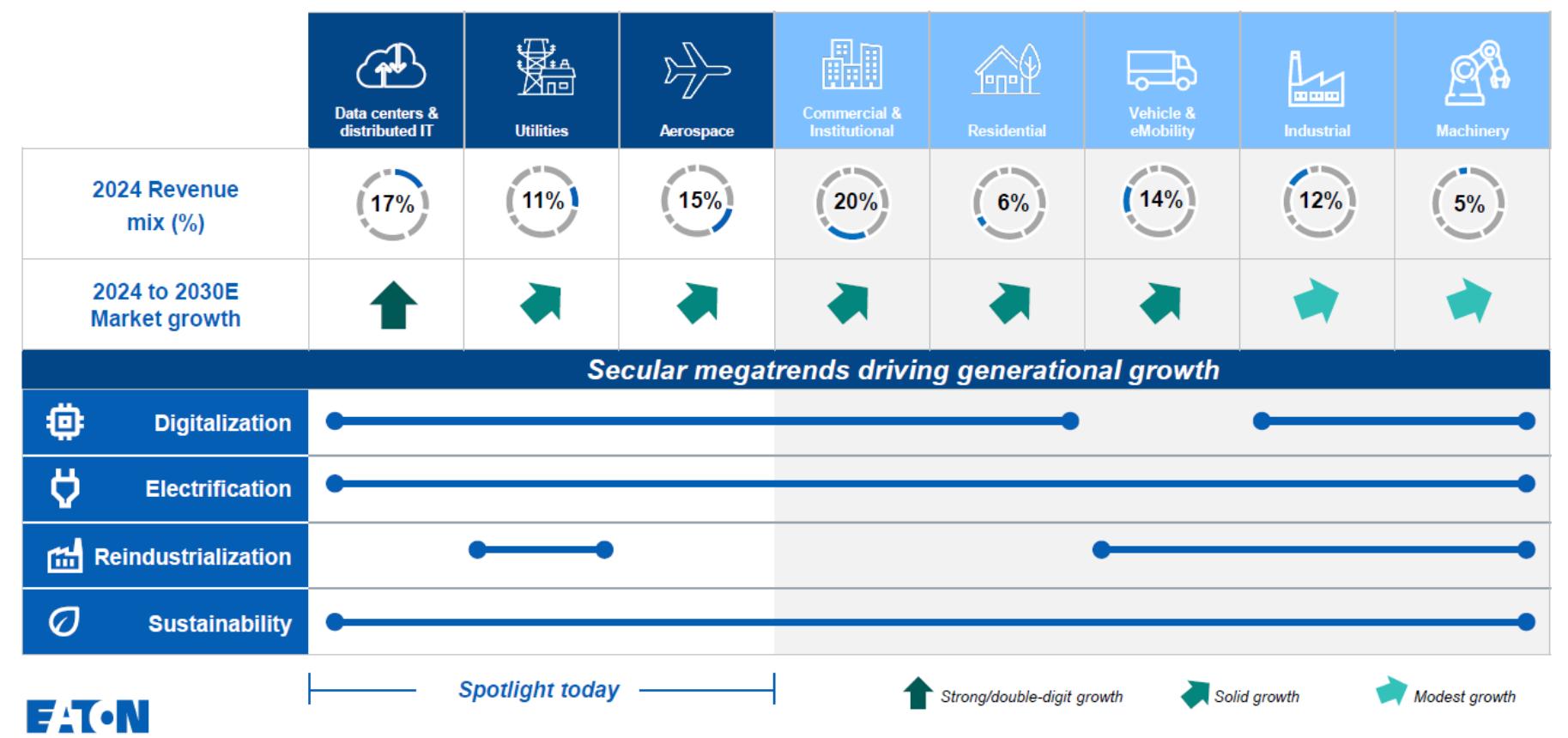

伊頓公司(Eaton)以一組策略性羅盤般的成長數據,勾勒出2030年前年均6-9%的核心營收成長藍圖。驅動獲利成長的主要引擎有數位化、電氣化與再工業化等。其中資料中心與與分散式 IT業務CAGR成長超16%,電力及工業設備CAGR成長率也約7%。

伊頓的案例向我們揭示了一個深層邏輯:在數位化與碳中和的雙重革命下,電力基礎設施或許成為國家競爭力的「新石油」。伊頓以財務報表書寫的新工業敘事,意義已超越企業個體與空泛的政治口號。這個時代,美國夢不再是流水線上的肌肉記憶,也許將是智慧配電櫃裡跳動的二元資料。

電力霸權的新舊大陸之爭

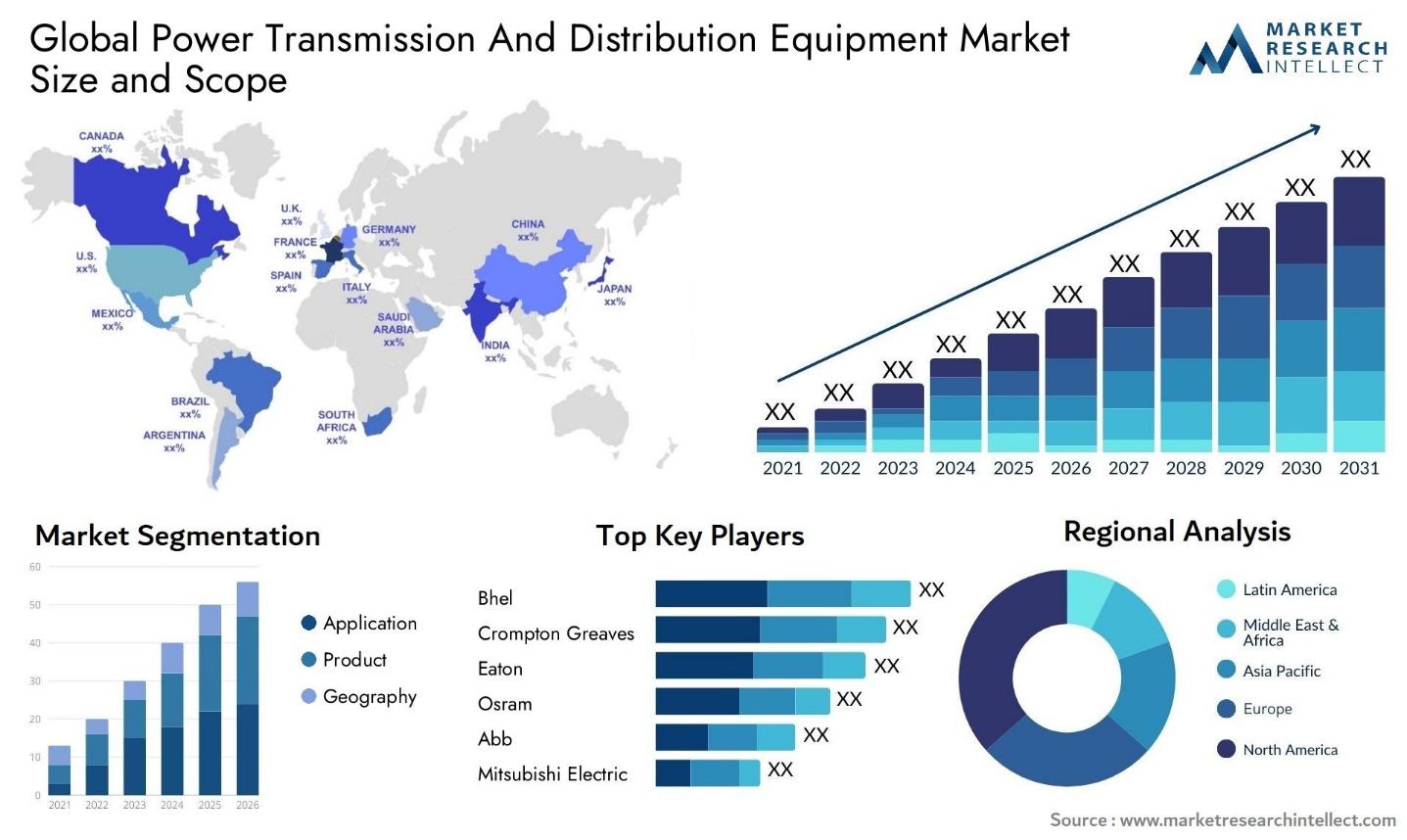

在電力傳輸設備的市場競爭中,日立-ABB、西門子、GE與施耐德電氣常年盤踞前四席,伊頓以全球第五的市場份額(約9%),卻憑藉獨特的戰略韌性,在北美大陸築起難以撼動的護城河。

當歐洲巨頭在超高壓直流輸電領域狂飆突進時,伊頓選擇了一條更務實的道路——將智能配電櫃的響應速度壓縮至4毫秒,並藉IRA法案補貼將儲能係統利潤率推高至42%,使其在北美數據中心、新能源電站等場景形成技術壟斷。

來源:Market Research Intellect

面對中國特變電工、西電集團的低價攻勢,伊頓以「北美本土化+高附加價值」雙輪驅動:德州工廠變壓器產能翻倍,銅材採購轉向蒙大拿州礦山,享受每噸150美元補貼,而智能配電櫃15%的溢價,恰是技術壁壘兌換的商業價值。在沙烏地阿拉伯紅海新城計畫中,其智慧電網+儲能的打包方案,以全生命週期成本優勢碾壓中國對手。

財務與估值

從2025財年最新財報表現來看,伊頓公司營收與毛利率快速成長,EPS成長速度年高達18%,顯著受惠於北美電網升級以及資料中心電力解決方案(AI驅動成長75%)與新能源轉型(氫能/儲能)的雙輪驅動。管理階層展望2025年高毛利率的訂單佔比提升,關稅政策影響下美洲業務份額鞏固,可望維持15%的高成長率。公司資產負債比率為 52.69%,處於可控範圍內,自由現金流高達35億美元,支持收購Fibrebond公司並發揮協同效應,並於Q3開始增厚盈利。伊頓公司在未來兩年持續增加股票回購(超20億美元),展現管理階層信心與對股東報酬的重視。

川普「對等關稅」對伊頓呈現「短空長多」的影響,短期成本壓力壓制獲利,但中長期本土需求擴張與政策紅利將主導成長。若美國對智利銅材若適用25%關稅,導致伊頓美洲業務原物料成本上升8%-10%,但伊頓能透過本土化採購享有IRA補貼(每噸150美元)與稅收抵免部分抵銷關稅成本,關稅影響僅將伊頓每年增長2個百分點的毛利率疊加為維持迴速

伊頓目前動態PE估值為26x,略高於高於施耐德(25x)和ABB(20.5x)。未來五年預估資料中心+儲能業務維持CAGR 25%增速,且IRA政策延續,伊頓估值可抬升至30倍PE,疊加高速的獲利成長,在2025年伊頓仍有25%左右的潛在升值空間(較目前290美元的價格)。

Ticker | ETN | ABBNY | SBGSY | EMR | WEGZY |

公司名 | Eaton Corporation | ABB Ltd | Schneider Electric S.E. | Emerson Electric Co. | WEG S.A. |

毛利率 | 38.20% | 38.16% | 42.64% | 52.44% | 33.73% |

息稅前利潤率 | 18.78% | 17.48% | 17.10% | 18.07% | 20.22% |

淨利潤率 | 15.25% | 12.55% | 11.19% | 13.74% | 15.91% |

魚子 | 20.20% | 30.16% | 15.19% | 7.70% | 30.84% |

股息收益率(TTM) | 1.34% | 1.89% | 1.52% | 2.00% | - |

營收成長(年比) | 7.25% | 2.07% | 6.27% | 10.31% | 16.87% |

3 年 EBITDA(複合年增長率) | 17.72% | 11.67% | 11.43% | 7.86% | 25.70% |

3 年息稅前利潤(複合年增長率) | 23.07% | 14.24% | 12.86% | 2.18% | 26.54% |

3 年淨利(複合年增長率) | 20.96% | -3.85% | 10.04% | -4.34% | 19.00% |

攤薄每股收益成長(年比) | 18.45% | 14.88% | 6.51% | -4.10% | 5.43% |

PE(前輪) | 26.19 | 20.57 | 25.32 | 23.67 | 25.98 |

企業價值/稅金折舊攤提前利潤 (FWD) | 18.79 | 14.48 | 14.62 | 14.16 | 20.32 |

PB(截止時間) | 6.14 | 7.08 | 4.4 | 2.9 | 10.25 |

來源: TradingKey, SEC Filings,截至最新財報與交易日