川普想要強勢美元或弱勢美元?當下美元貶值為何更痛苦?

TradingKey - 美元是全世界最重要的貨幣,美元匯率以直接或間接的方式影響各國經濟和政治。在川普第二任期裡,美國政府想要逆轉貿易逆差的措施和維護美元國際地位的努力發生摩擦,強勢美元和弱勢美元敘事反復。

在2024年美國總統大選後期,潛在關稅政策和川普勝選前景帶來了一波強勢美元敘事。但在川普2.0政府執政的前5個月,美元指數暴跌並創下歷史最差記錄,華爾街轉而形成了弱勢美元的共識。

鑒於美國整體實力和長期的美元主導地位,美元強勢似乎是一種「本就如此」的思維定勢。相較而言,美國曆任總統傾向於一定程度的美元貶值以支持出口貿易。

但這一次,川普的一係列政策反而催生了「賣出美國」的交易邏輯。這是為什麼呢?

美元的國際地位

經過黃金與美元掛鉤的佈雷頓森林體係、1970年代原油以美元計價的石油美元體系等機制迭代,美元制霸全球貨幣已有數十年。

儘管歐元、日元和人民幣等角色在多元國際貨幣體系中有所上升,但迄今仍沒有一個能在流動性、市場深度和信用背書等方面與美元媲美的國際貨幣。

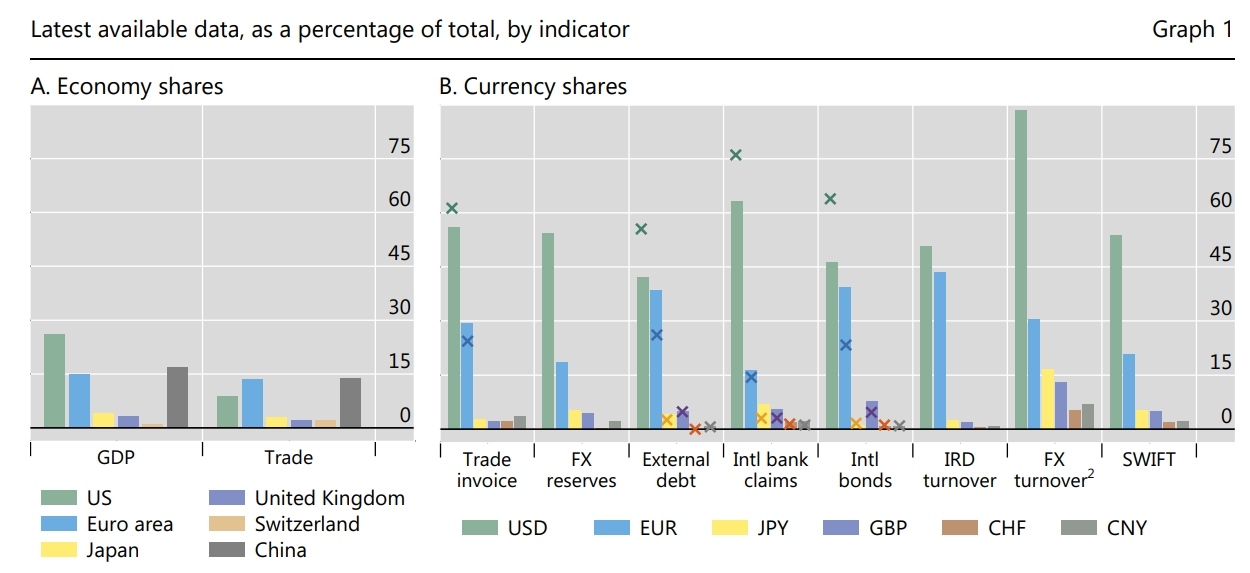

【美元的國際地位,來源:BIS】

美元在充當國際儲備貨幣、國際計價和結算貨幣、避險資產屬性等方面具有主導優勢。在全球外匯交易中,涉及美元的交易量常年佔據90%左右。

- 國際儲備貨幣:據IMF數據,美元佔全球外匯儲備的58%左右,歐元佔比約為20%,人民幣略超2%。

- 國際計價國幣:全球主要大宗商品均以美元計價,如原油、黃金、糧食等。

- 國際支付貨幣:據Swift數據,美元在全球支付中佔比50%左右,歐元以22%次之。

- 避險資產屬性:美元與美債捆綁,是傳統上公認的避險資產,尤其在經濟和政治環境動蕩之際。在2008年金融危機、2020年新冠疫情期間,美元指數均大漲。

近些年,歐元地位的崛起、金磚國家集團的發展、以及中國發起的一帶一路政策掀起「去美元化」熱潮,但美元地位依然穩固。

強勢美元和弱勢美元意味著什麼?

美元匯率的強弱常常以美元指數(DXY)來衡量,這是一個綜合反映美元兌歐元、日元、英鎊等一攬子貨幣匯率變化幅度的指標。弱勢美元是指持續一段時間的美元貶值,強勢美元則指持續一段時間的美元升值。

【美元指數DXY走勢圖,來源:Trading Economics】

影響美元指數的因素是多種多樣的,主要包括聯準會貨幣政策、美國經濟狀況和市場因素等。當聯準會升息、美國經濟強勁和市場避險需求增加時,美元往往升值;當聯準會降息、美國經濟增速下滑和風險偏好上升時,美元趨於貶值。

從金融市場角度看,強勢美元增加持有美元現金、美債和美股的吸引力,海外投資人對美元資產的需求較高;弱勢美元則削弱持有美元資產的收益,外資趨於流出。

從國際貿易的角度看,強勢美元意味著每單位美元可以兌換更多外國貨幣,從而驅動更多的進口,昂貴的美元匯率支撐了美國長期的消費主義。

弱勢美元表明每單位美元兌換更少他國貨幣,或每單位他國貨幣能夠兌換更多美元,從而增加外國對美國商品和服務的購買需求。無論是1985年的《廣場協議》還是所謂的《海湖莊園協議》,美國政府的本意都是有意令美元貶值,帶動出口經濟。

川普想要強美元或弱美元?

這個問題是全球性的,川普政府的政策傳達的訊號也沒有統一答案。

有觀點認為,任何一個美國總統都不會在骨子裡推行強美元,他們最底層的願望一定是弱美元,只是會出現一些階段性的不同。

一方面,美國既想要通過一些列政策來驅動美元貶值,以增加美國商品出口的競爭力,實現川普承諾的減少近五十年來存在的巨大貿易逆差。另一方面,美國財政部長貝森特(Scott Bessent)強調,美國堅持強勢美元政策。

曆史表明,弱美元有助於提振擁有國際業務的美國企業的業績。據LSEG近二十年來的數據,美元每貶值1%,標普500指數成分公司的每股盈利(EPS)增長0.6個百分點,這對於擁有約50%國際收入的美國七巨頭更是如此。

在美股2025年Q2財報季中,百事公司、可口可樂、3M、奈飛、貝萊德等公司均報告了外匯順風給財報帶來的一定正面影響,不少公司也因此上調全年業績展望。

弱美元不僅利於出口,也體現了「弱勢美元霸權」 — — 美元貶值降低其他國家持有美元儲備的購買力並使得美國有能力施壓外國政策,也能減輕美國政府的實際債務負擔。

川普曾表示,如果美國失去美元作為世界貨幣的地位,那將相當於輸掉一場戰爭。

當前環境下弱美元是否帶來更大痛苦?

美國有意或無意推動美元匯率貶值的政策在曆史上有多次實踐,且略見成效。比如,本世紀初小布什政府默許美元走弱,美元指數大幅下跌,美國農產品和製造業出口增長加速;拜登政府推出大規模財政刺激和寬鬆措施,容忍美元疲軟,經濟保持穩健增長。

但對於川普政府而言,想要兼得強勢美元和弱勢美元的願望卻使得川普陷入「美元悖論」。有分析師表示,美元目前遭遇的不是流動性危機,而是信用危機。

川普沒有在鞏固美元國際地位上做太多努力,而是推行了不少加劇弱勢美元或遭到強勢美元反噬的政策,比如百年來最高的關稅稅率、威脅聯準會獨立性和減稅法案中潛在的第899條款「外國資產稅」等。政策反復調整的不穩定性也打擊了美元信心。

德意志銀行分析師表示,美國政府種種政策對美元地位構成傷害,全球去美元化正在加速。摩根士丹利預計,2026年中美元指數可能會從當前的100左右降低至91,跌幅9%。

華爾街從強勢美元到弱勢美元敘事的轉變,伴隨著的是美國股債匯三殺場景的累次出現,這種痛苦源自美國經濟政策內生性矛盾和外圍市場對美國政策信心的減弱。

摩根大通認為,美元作為全球儲備貨幣的地位在短期內並不會受到威脅,但國際投資人在2025年上半年以創紀錄的速度拋售美國股票和對所有美元資產無差別的拋售,這種資產配置調整的持續可能會使得美元的周期性下跌轉變為更為結構性的走弱。

全球如何為弱美元做準備?

受到美國經濟增長放緩、財政赤字擴大擔憂和關稅不確定性的影響,全球去美元化輿論升溫,使得2025年上半年美元指數下跌10.8%,創下1973年以來的最差上半年表現。

在美元走弱之際,國際資本流向了歐洲、日本和部分亞洲市場,歐債一度火熱,黃金也備受青睞。

景順投資表示,美元走弱往往意味著非美元資產迎來配置窗口期。摩根士丹利表示,美國以外投資人正在重新審視在美國的敞口,不僅包括資產持有量,還包括相關的貨幣敞口。

富國銀行表示,美元弱勢的中期敘事正在形成。摩根大通分析師建議,投資人增加日圓、歐元和澳幣的配置;摩根士丹利也表示,歐元、日元和瑞士法郎將是美元貶值的贏家。

5月底,歐洲央行行長拉加德對美元「宣戰」,她呼籲歐洲夯實國際貨幣使用的三個重要基礎——地緣政治基礎、經濟基礎和法律基礎,以提升歐元的全球地位。

就美元資產而言,拋售美股和對衝美元匯率何者更有效?高盛認為,持續的美元結構性貶值更可能源於投資人減少對美國資產邊際配置的意願,以及聯準會政策的鴿派轉向,但這些因素本身不會對美股或美債構成重大風險。

通過研究1980年以來的美元指數7次超10%貶值的其他資產表現,高盛發現,美元貶值期間,美股多數時候依然上漲。

此外,景順投資表示,歐洲投資者對亞洲市場的關注度明顯提升,亞洲投資者對歐洲市場和股票投資機會也表現出更大興趣,這種雙向關注度預示著歐亞之間的資金流動呈現積極態勢。

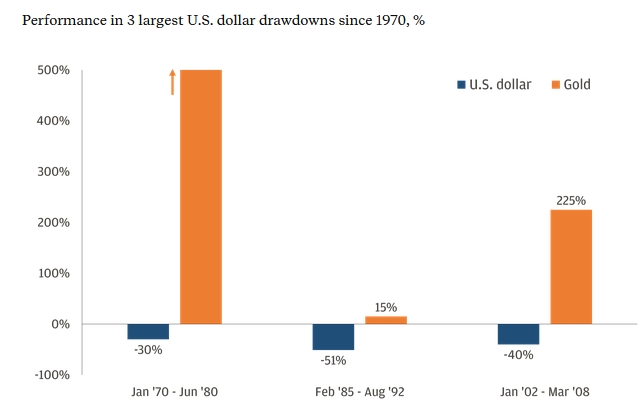

摩根大通建議,黃金可以繼續作為對美元走弱的良好分散工具。在1970年以來的三次弱美元周期中,黃金有著至少上漲15%的優異表現。

【弱美元周期下的黃金表現,來源:JPM】

券商國泰海通表示,貴金屬配置價值依舊凸顯,金價攀升至曆史高位。但隨著全球各國供應鏈重構和財政擴張重啟,中期美元貶值趨勢形成後也有利於非美經濟體投資需求的釋放,從而帶動原油、工業金屬和戰略金屬等大宗商品的補漲機會。