【金融启示录】财智坊:科技七雄与市场结构性失衡

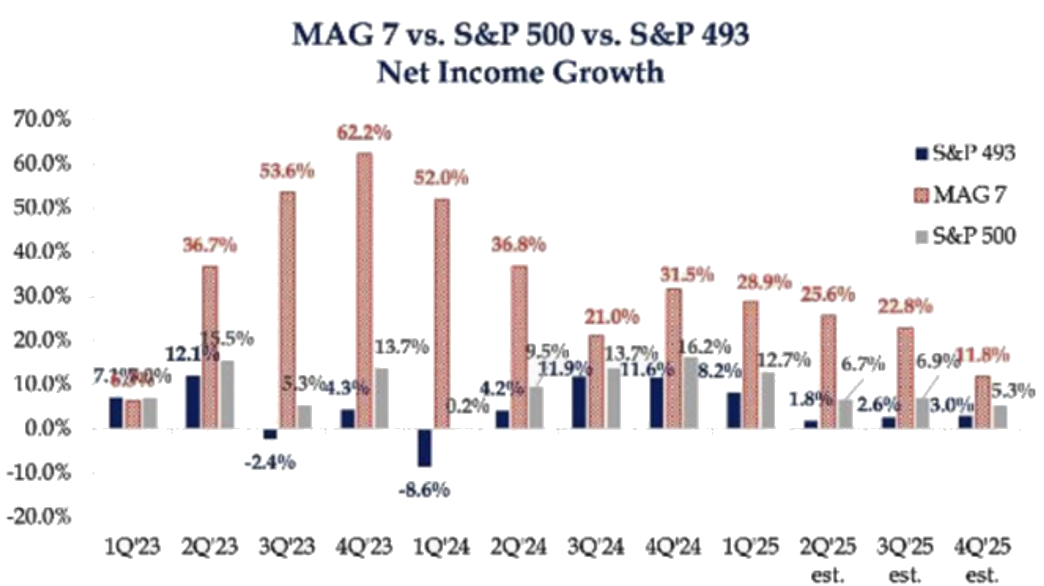

金吾财讯 | 过去一年,美股的亮点无疑集中于“科技七雄”(Magnificent 7)。它们的股价涨幅接近四成,几乎是标普500指数18.6%涨幅的两倍。这并非单纯的估值炒作,而是因为盈利能力确实突出。自2023年第二季起,“科技七雄”的净收入增长全数超过两成,增速最高的甚至达62%,远远抛离标普500整体水平,以及扣除“科技七雄”后的指数表现(图1)。AI热潮的推动,使资金源源涌入科技板块,尤其是这七家行业龙头,亦属情理之中。

图1:“科技七雄”盈利增速大幅抛离标指

然而,当资金与情绪高度集中于少数个股时,市场结构的失衡便逐渐浮现。当前美国科技与科技相关股票的总市值已占美股总市值的55%,创有记录以来新高,甚至超越了2000年科网泡沫时期的峰值。这种集中度的上升意味着,市场越来越依赖少数公司维持整体涨势,一旦这些核心企业出现业绩放缓或估值修正,对整体市场的冲击将远大于以往。

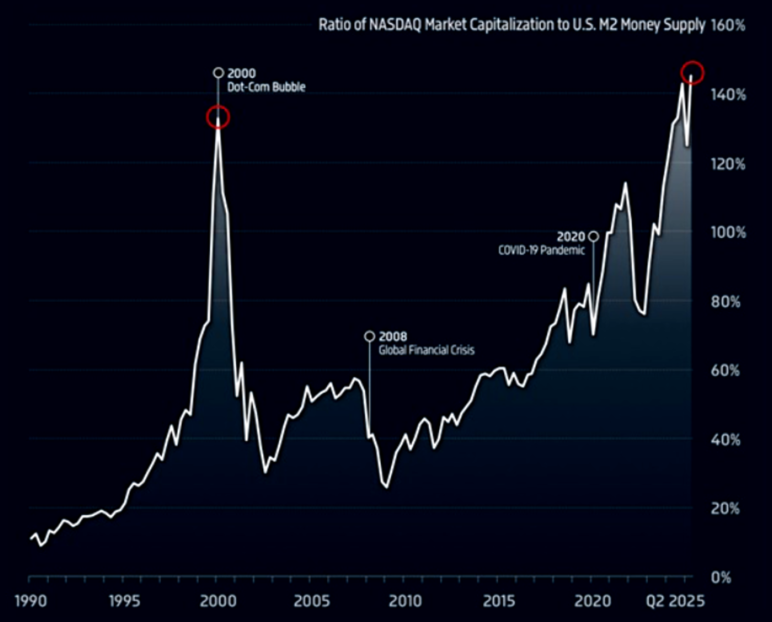

从估值层面来看,多项指标已显示美股正处于历史极端区间。例如,纳斯达克市值与美国M2货币供应的比例已攀升至1.45倍,自2022年熊市低位起翻倍,并超越2000年科网泡沫破裂前的高位(图2)。这意味着,科技股市值的膨胀速度远快于货币供应的扩张,市场对成长故事的定价已进入极高的敏感区域。

图2:纳指市值与美国M2货币供应的比例攀升至历史高位

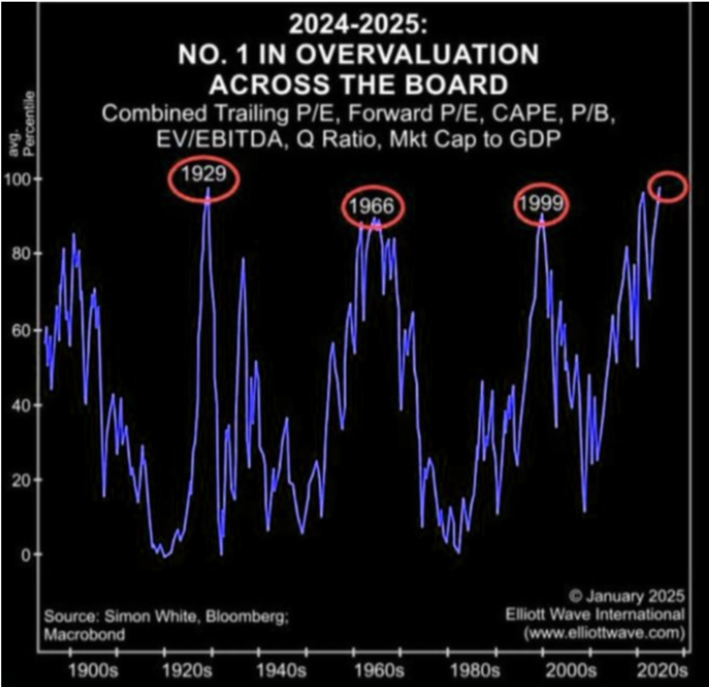

再看综合估值水准,若同时考虑市盈率(P/E)、市账率(P/B)以及市值占GDP的比例等指标,美股当前的估值已接近1929年大萧条爆发前的水平(图3)。虽然“科技七雄”有盈利增长支撑,与2000年时大部分缺乏盈利的互联网公司不可同日而语,但估值的极端化仍令市场脆弱度显着上升。

图3:综合估值标准平均百分位数(percentile)

换句话说,当前的美股可用“强中带危”来形容——核心板块的盈利与前景确实亮眼,但市场整体已被这少数公司扯高至极致。这种估值与集中度的组合,意味着未来出现显着回调的机率正在累积。历史经验告诉我们,当市场结构过于依赖少数龙头,最后一根压垮骆驼的稻草往往不会提前预告——可能是业绩未达预期、监管政策收紧、利率环境变化,甚至是一场资金流向的突变。

当前的美股或许仍在创新高的路上,但这并不意味风险不存在。当估值与集中度双双攀至历史高位,市场的承压能力反而下降。对长期投资者来说,这是检视投资组合结构、加强防守布局的时刻,而非单纯追逐短期的热潮。