テスラのEV事業が苦戦:今はテスラ株を注視すべき局面か?

テスラのEV販売は期待を下回るが、車両エンジニアリング、FSD、スーパーチャージャーネットワークといった核心的優位性は健在である。中国市場の成長鈍化や競争激化により、同社のEV利益率は低下している。年間販売台数もアナリスト予測を下回った。しかし、ロボタクシー、FSD、AIロボティクスへの注力は将来的な株価牽引要因となりうる。次回の決算報告で他事業の進展が見られなければ、短期的リスクは高止まりする可能性がある。

TradingKey - 依然としてテスラ(TSLA)販売データは期待を下回る内容となっていますが、我々はテスラ株が依然として注目に値すると考えています。投資家は、1月に発表予定の2025年第4四半期決算報告を注視すべきでしょう。

次回の決算報告でテスラの他事業セグメントに改善が見られない場合、投資家にとっての短期的リスクは依然として高いままとなる可能性があります。

I. テスラのEV事業における核心的な優位性は依然として存在するか?

車両エンジニアリング能力

テスラの核心的な優位性は損なわれていません。車両アーキテクチャとFSD(フルセルフドライビング)が競争上の優位性をもたらしています。テスラは様々な国際的な衝突テストで一貫して高い評価を得ており、バッテリーパック構造、ボディ剛性、およびギガキャスティング技術は、パッシブセーフティと車両エンジニアリング全般において主導的な地位を維持しています。

FSD

テスラのFSD(フルセルフドライビング)は高度な運転支援システムです。車両が自動的に車線変更を行い、信号を認識し、右左折し、高速道路および市街地の双方で交通の流れに従うことを可能にします。しかし、現在はドライバーによる絶え間ない監視と介入の準備が必要であり、まだ真の「完全自動運転」には至っていません。

商用化への道のりについては根強い懐疑論があるものの、FSDは依然として世界で最も先見性のあるインテリジェント資産の一つです。現実世界のユーザーデータの規模、アルゴリズムの更新速度、そしてエンドツーエンドモデルのアプローチを考慮すると、テスラは「拡張可能な自動運転」の実現に世界で最も近い企業の一つであり続けています。

スーパーチャージャー・ネットワーク

主にサードパーティの充電事業者に依存する大半の自動車メーカーとは異なり、テスラは独自のグローバルな充電ネットワークを構築・運営する数少ないEVメーカーの一つです。現在までに、そのスーパーチャージャー・ネットワークは北米、欧州、中国、アジア太平洋の主要市場を網羅しており、大規模かつ体系的なインフラ配置を実現しています。

我々はテスラのEVが依然として強力な核心的優位性を備えていると考えています。これらの強みを磨き上げることでファンダメンタルズが堅固に保たれており、多くの投資家が同社の競争優位性(経済的な堀)を認め、高いプレミアムを支払うことを厭わない理由もそこにあります。

II. なぜ市場はテスラのEV事業を懸念し始めているのか?

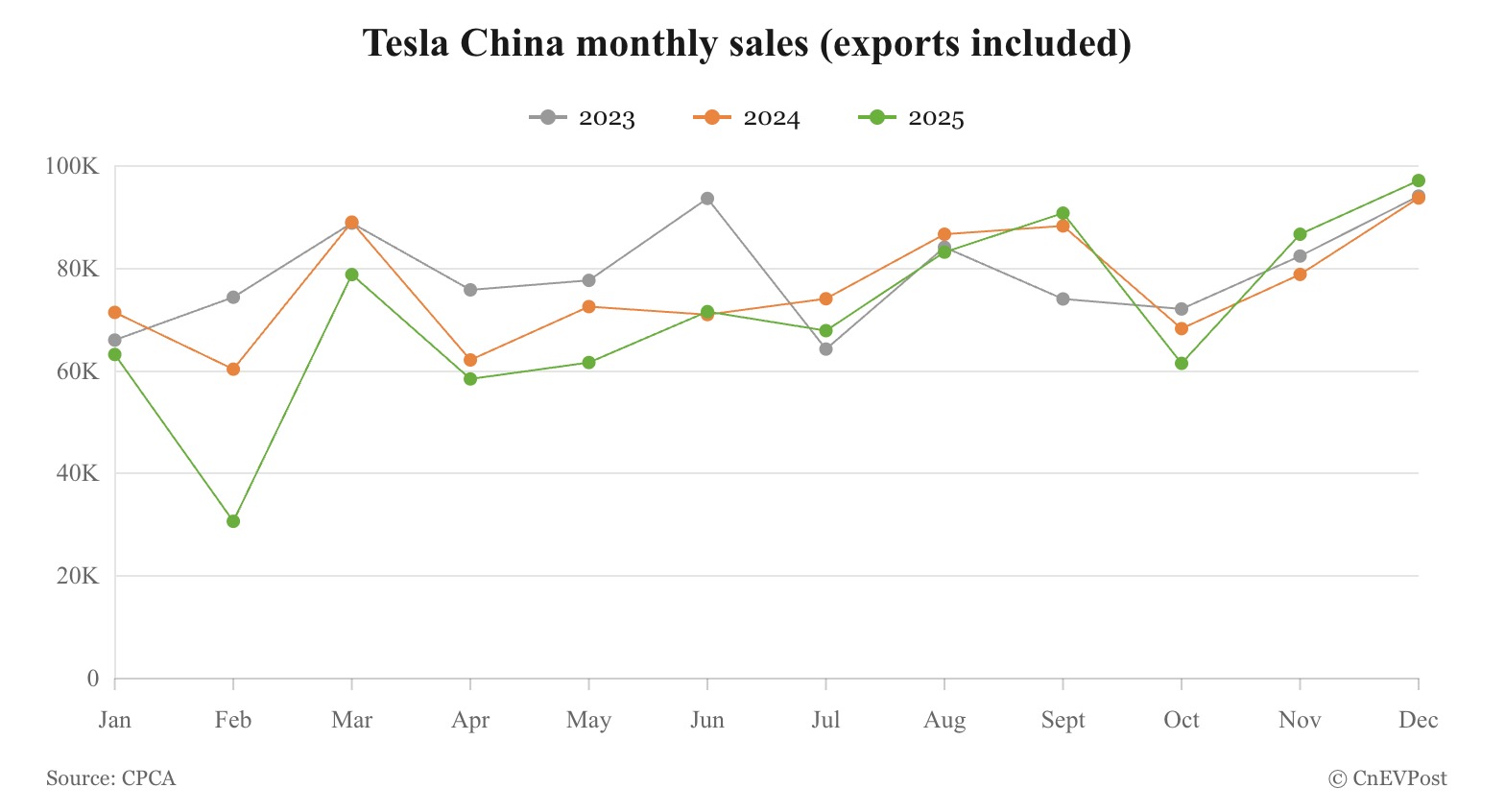

Teslaratiが共有した最新データによると、中国における11月の卸売販売台数8万6,700台に続き、12月の卸売販売台数は9万7,171台に達し、2022年11月の10万291台に次ぐ過去2番目の高水準となりました。

テスラの第4四半期の納車台数は堅調に推移したものの、年間の総卸売販売台数は前年比7.1%減の85万1,732台となりました。これらの販売数字は、テスラの電気自動車事業が困難に直面している可能性を示唆しています。

中華圏における成長の鈍化、あるいは停滞が、テスラのEV事業に関する市場の懸念の主な要因となっています。さらに、2025年におけるイーロン・マスク氏の積極的な政治関与はテスラに対する消費者不買運動を引き起こし、間接的にEV販売に影響を与えています。

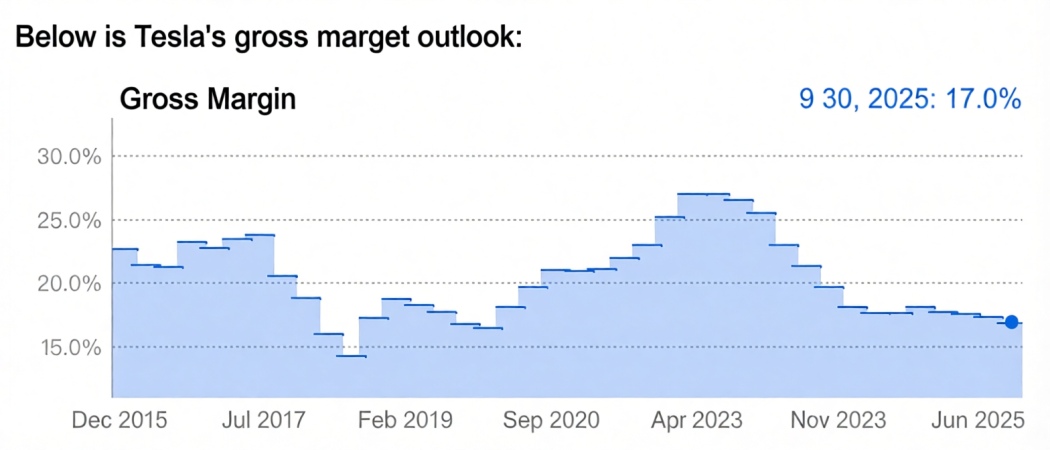

加えて、業界競争の激化がテスラの市場シェアを圧迫しています。中国の自動車メーカー間の過酷な競争により、テスラは値下げを余儀なくされ、利益率に継続的な圧力がかかっています。チャートに示されているように、テスラのEV利益率はピーク時の27.1%から、第3四半期には17%まで低下しました。

III. 最新の販売データは何を物語っているか?

最近の中華圏の販売データには一定の安定が見られるものの、テスラの2025年第4四半期の運用データは、同社が「世界で最も売れているEVブランド」の座を完全に失ったことを明らかにしています。

テスラの公式サイトのデータによると、昨年の直近3ヶ月間で41万8,227台を納車し、43万4,358台を生産しました。通年では、納車台数が計163万6,129台、生産台数が計165万4,667台となりました。最終的な数字は多くのアナリストの予測を下回っただけでなく、今週初めに発表された「会社集計コンセンサス」にも届きませんでした。

テスラの年間販売台数の減少は、実は市場の予想通りです。北米での市場シェア拡大の余地は限られており、欧州市場での成長はマスク氏の政治参入後に急落しました。中国は北米を抜いてテスラ最大の単一市場となりましたが、そこでのEV販売台数も、他社との比較においてテスラの業績をかすませる要因となっています。

今がテスラ株を注視すべきタイミングか?

我々の答えは「イエス」です。EV販売の低迷にもかかわらず、ロボタクシー(Robotaxi)、FSD、AIロボティクスへのテスラの注力は勢いを増し続けています。将来的には、テスラの株価はEVの販売台数以外の要因によって牽引される可能性があり、同社に大きなビジョンの潜在能力をもたらします。これが、テスラがこれほど高いPERプレミアムを維持している理由でもあります。

しかし、最終的には決算報告のデータを基準にする必要があります。次回の決算報告でテスラの他の事業分野に進展が見られない場合、投資家の短期的リスクは高止まりする可能性があります。

このコンテンツはAIを使用して翻訳され、明確さを確認しました。情報提供のみを目的としています。