バフェット氏は「山積み」の手元資金を保有しているが、投資に値する有望な資産がないことを認めているのか?

ウォーレン・バフェット氏は、AI時代の高騰するハイテク株バリュエーションに懸念を示し、安全域を重視する投資哲学と市場環境の乖離から、魅力的な投資機会の不足を理由に、12四半期連続で株式の純売り越しを維持している。AIによる技術革新の速さと不確実性から、長期的なフランチャイズと広い堀を持つ企業を見出す困難さを指摘し、理解できない収益モデルへの投資を避ける姿勢を示した。Apple株の売却は、企業の悪化ではなく、変化した質的性質と利益確定、あるいは金利環境待ちの可能性を示唆する。

TradingKey - 報道によると、ウォーレン・バフェット氏は昨年5月のインタビューで、投資機会の欠如に深い挫折感を感じていると明言した。50年以上にわたりBerkshire HathawayのCEOを務めてきたバフェット氏は、先日正式に退任した。

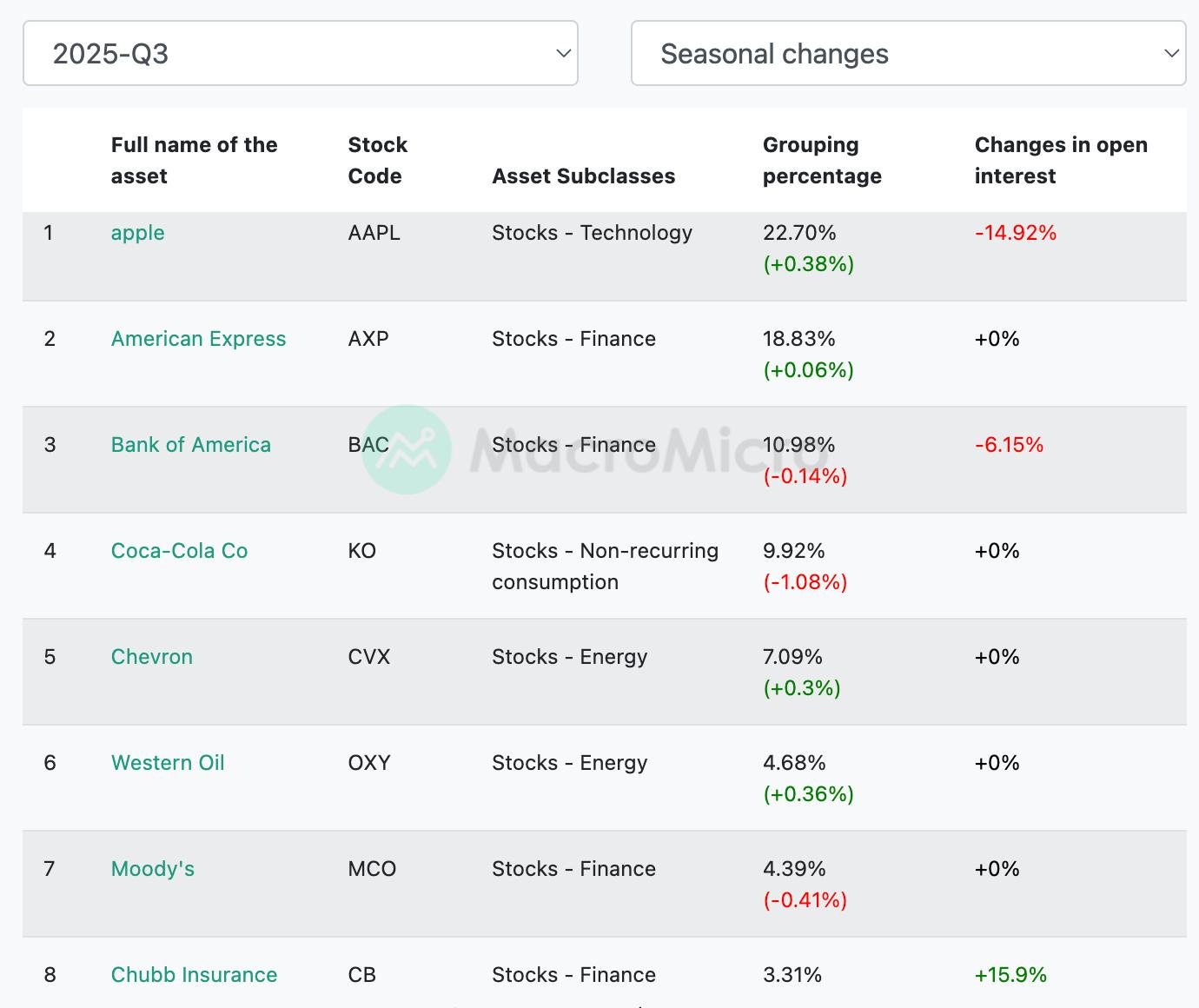

バフェット氏に象徴される Berkshire Hathaway (BRK)の保有資産を見ると、筆頭銘柄は依然として Apple (AAPL)であり、第2四半期にApple株の売却を再開したのに続き、Berkshire Hathawayは第3四半期に売りを強め、Appleの保有比率は前四半期比で15%近く減少した。

[バフェット氏の保有銘柄概要、出所:macromicro]

特筆すべきは、直近の13F報告書でAlphabetがBerkshire Hathawayの保有銘柄の第10位にランクインしたことだ。しかし、バフェット氏のバリュー投資哲学や、高成長ハイテク株に対する一貫した保守的な姿勢を考慮すると、このAlphabet株の購入は彼自身の個人的な決定ではなかった可能性がある。

2025年9月30日に終了した3カ月間、Berkshire Hathawayは12四半期連続で株式の純売り越しを維持しており、市場における魅力的な投資機会の不足を示唆している。

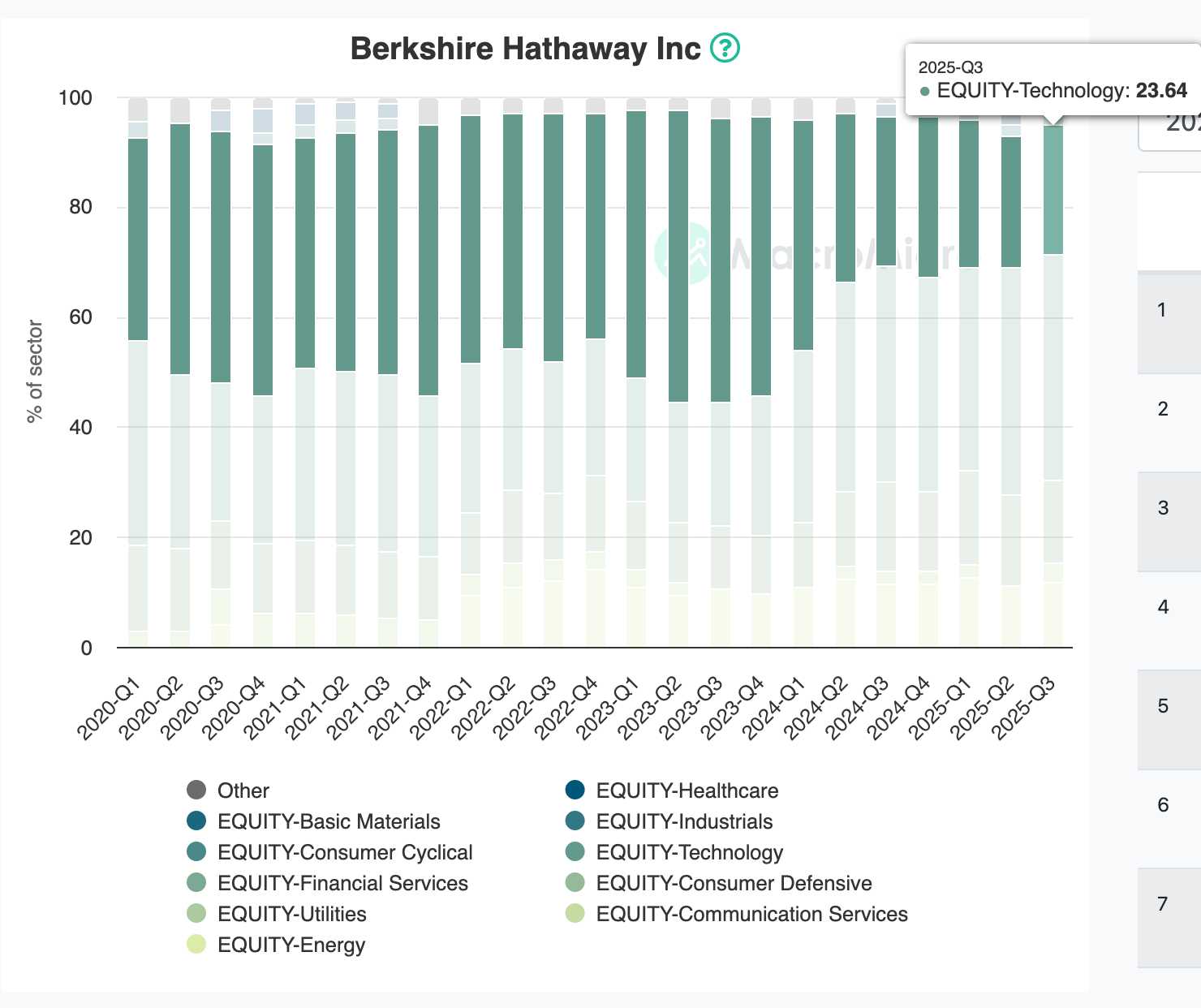

[セクター別バフェット氏の保有銘柄概要、出所:macromicro]

2024年から2025年はAI時代の幕開けと称され、バフェット氏が保有するAppleや、第3四半期に買い増したAlphabetなど、ほとんどのAI関連ハイテク株が目覚ましい上昇を遂げている。

しかし、バフェット氏のポートフォリオにおけるセクター別の比重を見ると、ハイテク株の割合は徐々に低下しており、グロース株の割高なバリュエーションに対する懸念を示している。

なぜバフェット氏は、適切な投資対象が存在しないと考えているのか。

バフェット氏の生涯にわたる投資史を紐解くと、AIの波が世界を席巻し、現金残高が過去最高を記録している今なお、彼が適切な投資先を見つけられない根本的な理由は、彼の揺るぎない投資論理と現在の市場環境との乖離にある。

バフェット投資の核心は「安全域(マージン・オブ・セーフティ)」にある。彼は市場が恐怖に支配され、資産が著しく割安になった際に「強欲」になることに慣れており、2008年の金融危機時の資本注入などがその典型である。

2024年から2025年にかけて、AIコンセプトはハイテク株のマルチプルを急激に拡大させた。バフェット氏のディスカウント・キャッシュ・フロー(DCF)モデルでは、現在の株価はすでに今後何年分もの成長期待を先取りしており、バリュエーションの明らかな過熱を示している。これほどの高水準なバリュエーションでは、AIの商業化が期待を下回った場合、大幅な価格下落のリスクは計り知れない。

さらに、バフェット氏は繰り返し強調している。「すべての企業の専門家である必要はない」と。

バフェット氏は「長期的なフランチャイズ」と「広い堀(ワイド・モート)」を持つ企業を好む。例えば Coca-Colaなどである。しかし、AI時代において技術の入れ替わりは極めて速く、今日のリーダーがわずか2年後には新しいアルゴリズムによって淘汰される可能性がある。

AIが効率性を向上させる可能性はあるものの、バフェット氏のような長期投資家にとって、誰がそれを安定的かつ長期的な純利益に変換できるのかは依然として不透明だ。バフェット氏は、単に「取り残されることへの恐怖(FOMO)」から、自身が完全に理解していない収益モデルに参入することはない。

留意すべきは、Berkshireの現在の規模では 「ゾウ狩り(elephant hunting)」でなければ業績に影響を与えることはできないという点だ。強気相場において、これほど高品質かつ割安な対象はほぼ絶滅している。

筆頭株であるAppleの売却は、企業の悪化によるものではなく、その質的な性質が変化したためである。

AppleのAI機能が展開されるにつれ、市場の期待感はピークに達した。バフェット氏の売却は、利益を確定させてより「ディフェンシブ」な資産へ資本を再配分するか、あるいはより魅力的な金利環境を待つためのものかもしれない。

適した投資対象がないというバフェット氏の信念は、本質的に「バリュー投資家の孤独」である。AIの幕開けがもたらした非合理な熱狂の中で、彼は自身の有名な格言である「ルール1:決して損をしないこと。ルール2:ルール1を決して忘れないこと」を遵守し、防衛線へと退くことを選んだ。

この「冷静な孤独」こそが、50年以上にわたるキャリアの中で彼が生き残ってきた真の秘訣である。市場が正気を失ったとき、現金こそが彼の最も強力な武器となる。

このコンテンツはAIを使用して翻訳され、明確さを確認しました。情報提供のみを目的としています。