美債8月風暴?美債拍賣“三連遇冷”,30年期海外需求復現5月慘況

TradingKey - 繼週二進行的3年期和週三10年期美債拍賣後,30年期美債發行同樣遇冷,本週三場關鍵債券拍賣均顯示疲軟需求,令人不禁聯想起5月遭遇的長債風暴。

8月7日週四,美國財政部進行了規模在250億美元的30年期國債拍賣,多個指標顯示買方需求疲軟。

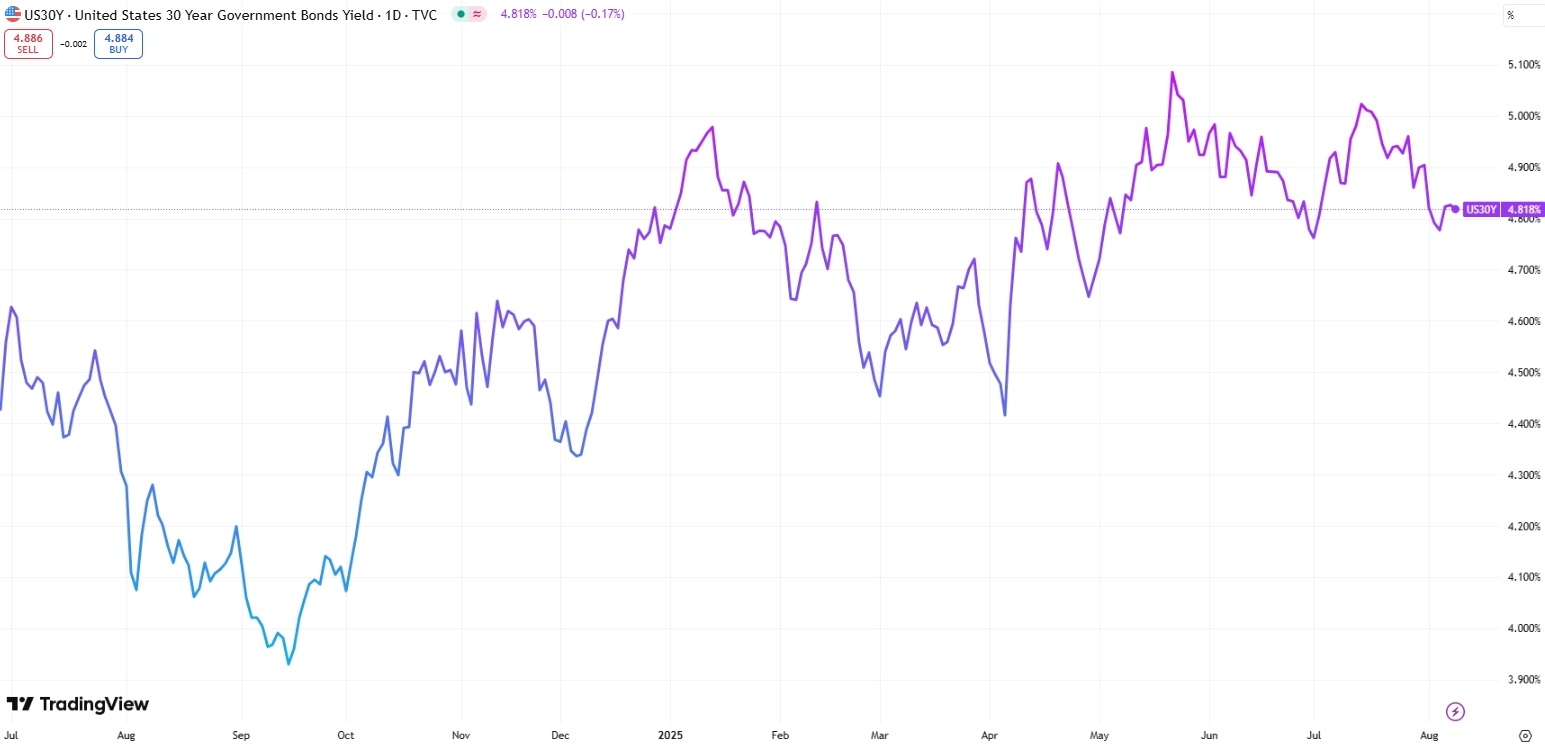

本場拍賣得標利率為4.813%,雖低於上月的4.889%,但高於預發行利率的4.792%;代表需求低迷的尾部利差創下2024年8月以來的最大;投標倍數從上月的2.38下滑至2.27,創2023年11月以來最低,也低於近六次拍賣均值。

更關鍵的是,體現海外買方需求(外國央行等)的間接認購比例僅為59.5%,低於上月的59.8%創今年5月以來最低,也是2021年以來的次低。但需註意的是,5月美債本身已深陷大規模拋售,5月的讀數是一項異常值。

衡量美國國內需求(對衝基金、養老基金、銀行等)的直接認購比例同樣下降,從上月的27.4%大幅降至23.03%。而“兜底買家”則買下了17.46%的債券,創去年8月以來最高。

在本週拍賣的420億美元10年期國債拍賣中,出現了2月以來的首次尾部利差,投標倍數創一年新低,間接認購比例64.2%創1月以來最低。580億美元3年期的美債拍賣出現了連續三次尾部利差、過去11次出現了九次,間接認購比例從54.11將至53.99,創2023年12月以來最低。

金融博客網站ZeroHedge評論稱,本週最後一場美債拍賣,即30年期美債發行,是結果最差的一場。這可能會帶來一種預示性擔憂:當聯準會主席鮑爾最終降息時究竟會發生什麼,以及市場重新評估通膨預期並推升長債殖利率,使得殖利率曲線陡峭化。

今年5月,美國長天期債券拍賣的疲軟狀況引發大規模債券拋售,30年期美債殖利率飆升至2007年金融危機前夕的水平,日本、德國、法國等多個國家的長期國債同樣表現不佳。

【美國30年期美債殖利率,來源:TradingView】

分析指出,這主要是投資人拋售美債主要受到美國例外論消退、財政赤字擴大擔憂等因素影響。

今年早些時候,穆迪下調了美國主權信用評級,標志著美國失去三大信評機構的最高信用評級。

華爾街知名債券投資人Jeffrey Gundlach在六月時警告,美國正在經歷一場經濟上的典範轉移,過去40年“債券長期穩賺不賠”的投資觀點已不適用於當前經濟環境。人們開始意識到,美國長債不再是真正的避險資產。

不過,隨著聯準會在9月降息“板上釘釘”,且美國總統川普新提名擁護川普經濟議程的米蘭擔任聯準會理事,聯準會決策陣營可能趨於鴿派,這對債券價格是一個重要利好。

摩根大通週四更新降息預測,預計聯準會從9月開始降息三次,每次25個基點。高盛則表示,9月直接下調50個基點不無可能。