5月聯準會會議前瞻:降息壓力趨小,川普降息夢更難圓?

TradingKey - 當地時間2025年5月7日週三,聯準會將公佈最新的貨幣政策決議結果。即便面臨美國總統川普的多番施壓和部分「軟數據」對降息的支持,通膨和就業等「硬數據」的堅挺反而可能抬高了降息門檻。

市場普遍預計,聯準會將在本次5月政策會議上繼續按兵不動,將聯邦基金利率維持在4.25%至4.50%之間。這將是聯準會2025年以來連續第三次會議維持利率不變。

今年四月,川普對聯準會主席鮑爾的降息施壓掀起一場關於聯準會獨立性的「保衛戰」。綜合各方觀點來看,川普對降息的執著可能源於其希望通過降低借貸成本來抵消關稅對經濟增長的負面影響,以及降低美國財政再融資的壓力。

但就「物價穩定」和「充分就業」這雙重使命的現狀來看,短期內聯準會降息的必要性並不強。

通膨方面,美國3月核心PCE物價指數從前值2.8%回落至2.6%,符合預期。但「聯準會傳聲筒」Timiraos指出,12個月PCE指數2.3%接近2%的目標,但3個月和6個月的年化通膨率仍在3%左右。

就業方面,美國4月非農就業人口增長17.7萬人,勝過預期,失業率也如市場預期持穩於4.2%。Timiraos表示,這份報告幾乎沒有顯示就業崗位普遍下降的情況,聯準會官員應該會繼續保持謹慎態度。

在4月非農就業報告公佈後,高盛和巴克萊將聯準會今年首次降息的時間預測從6月延後至7月。

高盛表示,當前的FOMC似乎設置了比2019年貿易衝突期間更高的降息門檻。目前的通膨和基於調查的通膨預期都更高,決策者需要更有說服力的經濟放緩證據才會調整立場。

摩根大通指出,川普關稅政策可能使得聯準會處於兩難境地——在硬數據明顯走軟之前,通膨數據可能率先飆升。

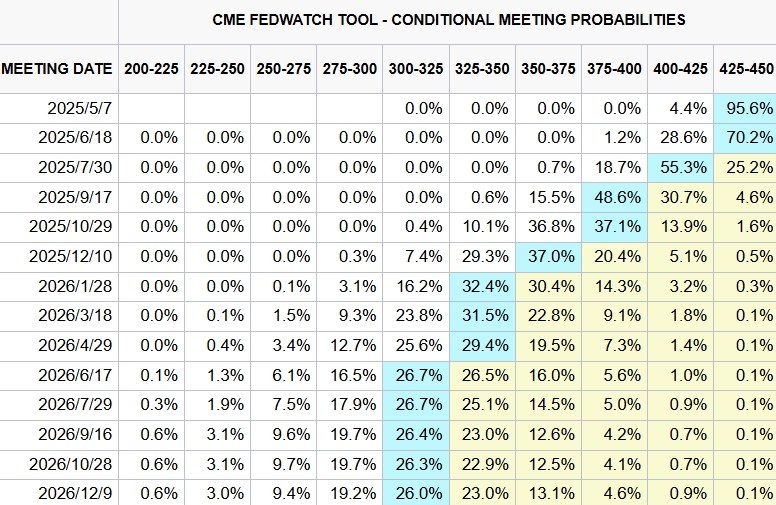

交易員目前預計,聯準會今年可能降息3次,不及上月初預估的4次。

【交易員對聯準會利率政策的押註,來源:CME FEDWATCH TOOL】

Wisdom Tree分析師表示,除非從現在到6月之間發生不好的事情,否則聯準會無需採取行動。

年內降息4次還有希望?

TradingKey高級經濟學家Jason Tang表示,鑒於當前經濟增速放緩、就業市場韌性猶存且再通膨跡象不明,聯準會在本次會議將按兵不動。屆時,鮑爾在新聞發佈會上的表態將成為焦點——除重申既有立場外,預計他可能會釋放「偏鷹」信號,以回應川普對聯準會的干預企圖,強化央行獨立性。

展望未來,市場普遍預期高關稅政策引發的「低增長+高通膨」組合或將使聯準會陷入政策兩難,且預計該央行在7月將開啓降息週期(全年3次)。儘管我們認同高關稅將持續導致經濟放緩,我們對通膨走勢持不同見解。

高關稅雖從供給端推升物價,但經濟前景惡化和內需疲軟將有效抑制通膨反彈。短期通膨或有波動,但向2%目標回落的大趨勢難以逆轉。在"低增長+低通膨"格局下,我們預計全年降息幅度將超當前市場預期(至少4次),若此預期強化,美元指數或將持續下行。