AMD Q4 財報前瞻:劇本寫得太完美,股價還能加戲嗎?

AMD Q4 財報預期樂觀,營收成長強勁,數據中心業務備受期待。然而,記憶體價格飆漲恐對 PC 業務造成壓力,AI 加速器對記憶體需求旺盛,加劇了供需緊張。AMD AI 未來關鍵押注於 OpenAI 於 2026 年下半年啟動的 MI450 GPU 部署,然除 OpenAI 外,其他客戶的採購計劃仍不明朗,加上 NVIDIA 在軟體生態 CUDA 的領先地位,AMD 面臨客戶集中度與軟體生態的挑戰。儘管 EPYC CPU 及 Ryzen CPU 市場表現穩健,但其高估值已提前反映了 AI 業務的成長預期,未來的關鍵在於 AI 業務能否實現多元化客戶拓展及利潤率提升。

AMD(超微半導體)將於 2 月 3 日公佈 2025 年第四季度財報,當前市場給出的預期可以說相當樂觀:營收高增、利潤向上、資料中心被寄予厚望。但如果稍微把這份漂亮的預期拆開看,會發現有一塊邏輯其實挺反直覺的:市場很愛講的記憶體漲價會幫到 AMD,未必真像聽上去那麼美。而這家公司整個AI未來的命,現在全押在了一個客戶的時間表上。

Q4財報前瞻:市場到底在期待什麼?

指標 | AMD 指引 | 市場一致預期 | 同比增速 |

營收 | 96 億美元(±3 億美元) | 96.7 億美元 | +26% |

調整後EPS | — | 1.31–1.33 美元 | +21–22% |

非 GAAP 毛利率 | 54.5% | 54.5% | 持平 |

來源:Zacks

這次Q4真正的看點,不只是增長有多高,而是增長從哪兒來的。 AMD 目前在所有業務條線,資料中心、用戶端/遊戲以及嵌入式都看到了不錯的動能,這意味著收入結構在變得更加多元,而不是只靠一條腿走路。 公司指引顯示,資料中心業務有望在 EPYC 伺服器 CPU 與 MI350 GPU 持續放量的帶動下,實現強勁的環比雙位數增長;用戶端這塊則預計繼續增長,而嵌入式板塊有望恢復環比增長。

記憶體價格暴漲悖論:一個看似利好的邏輯,為什麼其實是在坑AMD?

你大概率聽過這樣的觀點:2025年下半年,DRAM 價格飆漲了300%,整機成本水漲船高,系統廠商會為 CPU 支付更高單價,而 AMD 這種高端 CPU 供應商就能躺贏。

問題是——這套邏輯,基本是錯的。

當一套64GB的DDR5記憶體,從200美元在三個月內漲到900美元時,PC 廠商不會加速下單,反而會集體踩刹車。因為當記憶體從占整機成本的10–12%,突然抬到15–20%,而且每個季度還在往上躥50–60%,理性的選擇只有一個:先按住,等價格回穩再說。

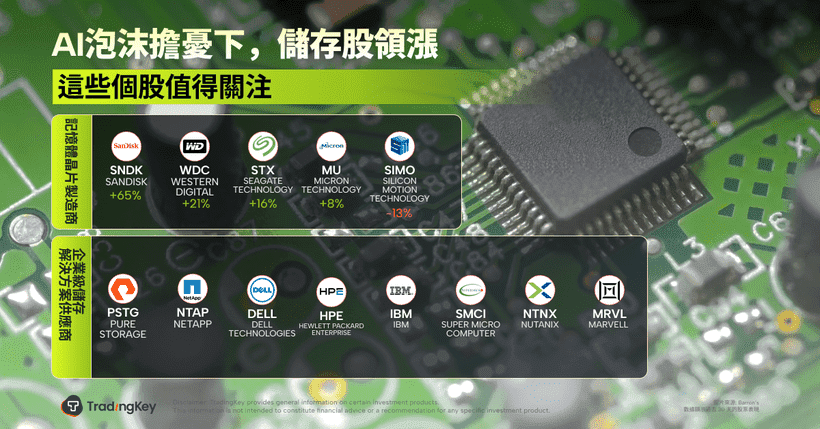

罪魁禍首是AI加速器用的高頻寬記憶體(HBM)。三家大廠三星、SK 海力士、美光這兩年持續把先進制程和新增產能往伺服器 DRAM 和 HBM 上挪,每多騰出一點產能去伺候輝達、AMD 的 AI GPU,留給普通 PC 用標準記憶體DDR4/DDR5 的就少一點。TrendForce今年1月的報告說,2026年第一季度伺服器記憶體還要再漲60%,PC用的DDR4漲幅最高可到約50%。

戴爾、聯想已經宣佈2026年初的電腦要漲價15%-20%。但消費者不買單。於是廠商們偷偷把手提電腦的記憶體從32GB砍到16GB,價格還賣一樣或者略漲。零售商開始限購記憶體,甚至用“主機板 + 記憶體”這類捆綁方式來賣貨。 2022–2023 年那波疫情紅利透支了不少需求,PC 換機潮本就低迷,現在再疊加這一輪記憶體漲價,等於是雪上加霜。

最諷刺的轉折來了:這輪記憶體短缺,AI 加速卡本身就是重要推手之一,而 AMD 自家的MI350和即將登場的MI450也在其中占了不小的份額。MI350 一顆 GPU 就塞了 288GB 的 HBM3E 記憶體,這玩意兒就是個吃產能的怪獸,把記憶體廠的產能全吸走了。AMD的AI加速器擴產越快,普通DRAM就越緊張,剛創下營收紀錄的個人電腦業務銷量就會被壓低。

2025 年 Q4 可能還不太受影響,因為AMD 在 11 月推出的旗艦級遊戲 CPU Ryzen 7 9800X3D帶動了一波 “先上 CPU 再說” 的高端玩家換機潮,很多訂單是在記憶體價格和供應徹底失控之前鎖下來的。但到了 2026 年的一、二季度,等這波提前透支的高端需求消化完、記憶體漲價全面傳導到終端售價,記憶體供需的緊張就會變成實實在在的出貨壓力。

所以,當你再聽到有人把記憶體價格上漲當成 AMD 的利好邏輯時,要意識到,這很可能是把因果關係看反了,尤其是對它的 PC 與用戶端業務而言。

先看基本盤:AMD 現有業務的兌現情況

在繼續往下拆 AMD 的 AI 與資料中心佈局之前,得先把這家公司這兩年在各條業務線上交出的硬成績單擺清楚。

AMD 各業務板塊:2025 年季度表現

業務板塊 | 2025 Q1(同比增長) | 2025 Q2(同比增長) | 2025 Q3(同比增長) |

資料中心 | 36.7 億美元 (+57%) | 32.4 億美元 (+14%) | 43.4億美元 (+22%) |

用戶端與遊戲 | 29.4 億美元 (+28%) | 36.2 億美元 (+69%) | 40.5 億美元 (+73%) |

嵌入式 | 8.2 億美元 (-2.7%) | 8.2 億美元 (-4.3%) | 8.6 億美元 (-7.6%) |

總營收 | 74.4 億美元 (+36%) | 76.9 億美元 (+32%) | 92.5 億美元 (+36%) |

來源:AMD財報

從這張表看,有兩個現象很直觀:一是資料中心在絕對規模上已經是 AMD 最大的單一板塊,且在高基數下還能維持20%左右的同比增速;二是用戶端與遊戲這條線在2025年的修復速度更誇張,Q3 同比增幅一度拉到了70%以上。EPYC 和 Ryzen 這兩條線已經真正扛起了營收和增長。

先看伺服器這一端。Mercury Research 的資料顯示,2025 年三季度,AMD 在伺服器 CPU 出貨量裡的份額大約是 28%,但在這個市場裡賺到的錢已經占到將近 40%,也就是數量還沒到三成,收入占比已經快四成,這基本說明 AMD 搶到的,主要是伺服器市場裡高單價、高毛利的那一塊。

這背後,對應的是 EPYC 平臺本身的硬實力。第五代 EPYC 處理器(代號“Turin”)單核性能比上一代強約17%,在 AI 和高性能計算這類重負載場景中,每核性能平均提升大約37%;和 Intel 最新的 Xeon 平臺對比,在不少通用計算場景裡,EPYC 整體性能大約能高出三到四成,每瓦性能優勢能拉到大約六成以上,發熱量大致只有對手的五到六成,而且 AMD 單路最多可以堆到192核,而英特爾主力產品線目前一般是128核。放到雙路伺服器的實測方案裡,同檔位 EPYC 機型的總體算力往往能比 Xeon 高出30%–40%;同時,AMD 每顆 CPU 支持12通道DDR5,而英特爾是8通道,理論峰值記憶體頻寬等於是直接多了一半,對資料庫、分析型負載、記憶體計算這類吃記憶體的工作負載尤為關鍵。

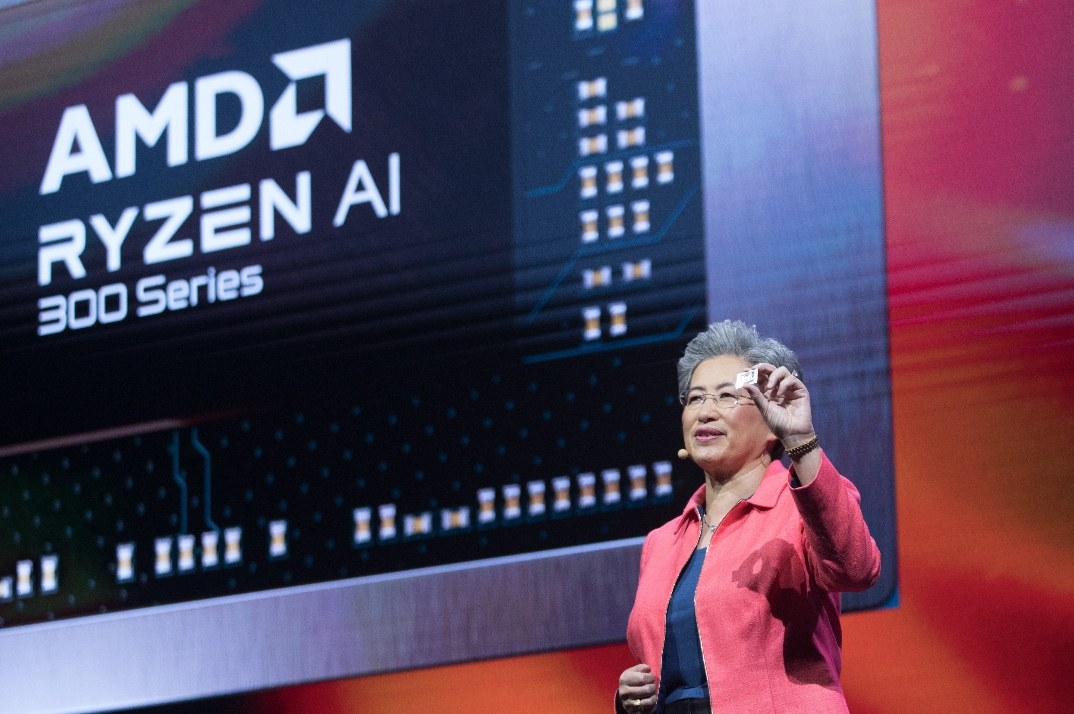

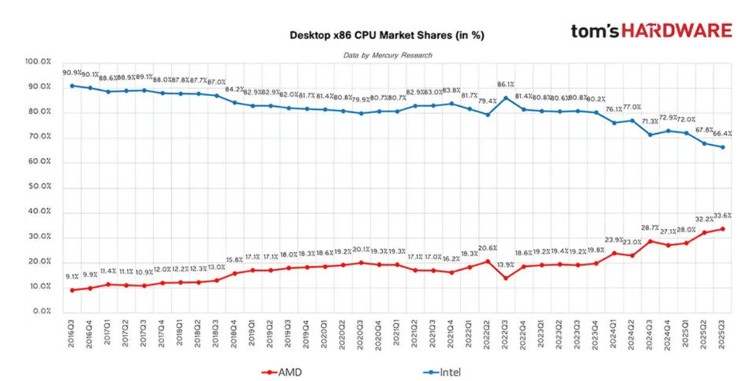

再看消費端,2025年Q3的 Mercury Research 資料顯示,AMD 在桌上型電腦 CPU 市場的份額已經達到33.6%,創下歷史新高。進入 Q4 之後,Ryzen 7 9800X3D 上市幾周內就爬上多家大型零售平臺的銷量榜首,在 Amazon、Newegg 等管道的假日銷售視窗期,AMD 的桌上型電腦(桌面)CPU 份額一度超過70%。9800X3D 上市後的首批貨在多家主流電商基本是上架即售罄,供貨一直偏緊,部分管道的成交價一度被炒到高於官方建議零售價。蘇姿豐在談到 Q4 時也直言,這是 “我們近年來桌面端出貨最強勁的一個季度之一” 。

來源:Tom’s Hardware

AI 集中度風險:單一客戶,數百億美元級機會,幾乎沒有犯錯空間

接下來,我們把重心從 CPU 轉向 AMD 真正被市場定價的核心故事——AI。2025 年 9 月,AMD 宣佈與 OpenAI 達成一項多年期供貨協定,將為其提供總計 6GW 規模的 Instinct MI450 GPU 算力,這是公司歷史上來自單一客戶的最大承諾訂單。 公司對外將這筆交易描述為數百億美元級別的潛在收入機會 ,並向 OpenAI 授予最多 1.6 億份認股權證,行權條件與 GPU 實際部署進度以及股價目標掛鉤。

OpenAI 的訂單是真的,業務場景也非常扎實,無論是當下的 ChatGPT,還是未來面向大眾的智慧 Agent 系統,都需要海量推理算力支撐;但也正因為如此,高企的估值在很大程度上已經把這條 AI 曲線提前 price in 到股價裡。

所以真正的問題,在於時間表和客戶集中度。

AMD MI450 部署時間線

里程碑 | 目標時間 | 規模 | 狀態 |

首批 1GW 部署啟動 | 2026 年下半年 | 1 GW | 規劃中,按協議為首個關鍵里程碑 |

後續擴容 | 2027–2028 年 | 5 GW | 多年爬坡,具體節奏待 OpenAI 實際需求落地 |

總體承諾 | 2026–2028 年及以後 | 6 GW | 多年期、多代產品框架,潛在收入約900–1200 億美元機會 |

來源:AMD,Futurum Group,HyperFrame Research 等公開資料。

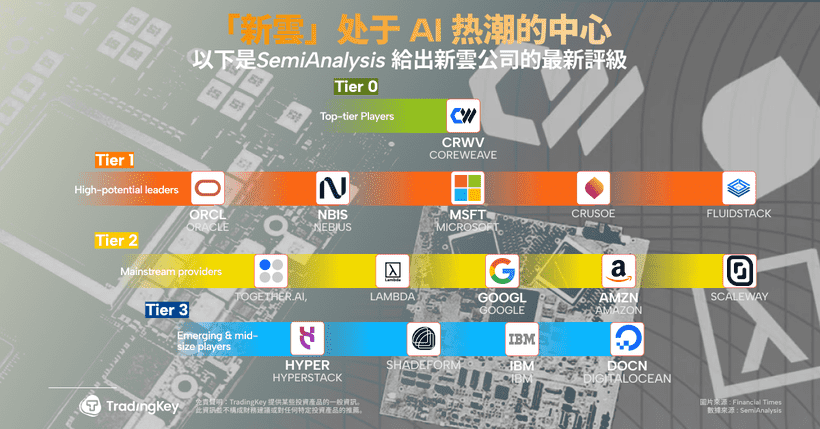

這一切看起來都在按部就班地推進,但真正讓人不安的問題是:除了 OpenAI,還有誰會來買單?

截至2026年2月初,OpenAI 仍是唯一一個在 Helios 機架 + MI450 組合上,明確宣佈大規模部署計畫的客戶。Oracle 雖然宣佈自 2026 年起將部署 5 萬片 MI450 GPU,但相較於 OpenAI 6GW 的承諾,這只能算零頭。Meta 和 Character.ai 確實已經在用現役 MI350 做生產工作負載,但到目前為止,沒有任何一方公開承諾要在 MI450 上做類似體量的採購。

這事很重要,因為輝達可沒閑著。AMD 宣佈 OpenAI 合作之後,輝達很快端出了 Rubin 架構的機架級方案,在低精度 AI 算力密度上對 Helios 形成了一定優勢,同時繼續強化自家封閉系統和成熟的軟體生態。雖然AMD的Helios機架估計比Rubin NVL機架便宜25%、省電20%,但成本優勢只有在客戶願意冒軟體集成風險時才管用。

CUDA 護城河:硬體再猛,軟體不行也很難贏

指標 | 輝達CUDA | AMD ROCm | 差距 |

生態成熟度 | 18年以上 | 約5年 | 明顯 |

開發者社區 | 400萬+ | 2026年目標不到10萬 | 40倍 |

性能差距 | 多數基準下保持領先 | 多數工作負載慢約10%–30%,個別場景更大 | 不小 |

框架支持 | 原主流框架深度原生優化 | 已支持主流框架,三方庫仍以 CUDA 為先 | 在縮小 |

企業採用 | 90%以上AI基建 | 份額仍在個位數,年目標10%-15% | 起步階段 |

來源:AMD、NVIDIA 財報; Counterpoint Research

最近的一些基準測試顯示,在同等級硬體上,用 CUDA 和用 ROCm 跑同一工作負載,性能差距可以從30%一直到近乎翻倍,這一點在大規模 LLM 推理和多機多卡場景裡尤為明顯。對於一次性砸幾十億美元建 AI 基礎設施的超大規模雲廠商,這種被軟體放大的性能差異顯然是定價和選型時的關鍵考量。

AMD計畫2026年把ROCm開發者社區擴到10萬人以上,希望在未來三到五年內,將資料中心 AI 晶片市占提升到兩位數。管理層預計資料中心AI營收未來3-5年年化增長80%以上。但這些目標都建立在一個前提之上:客戶必須多起來,而不能長期只靠 OpenAI 一家獨大。一旦 OpenAI 的部署進度出現兩個季度級別的延遲,或者在供電、散熱、軟體成熟度這些環節踩坑,AMD 整個 AI 收入節奏就會整體後移。在40以上倍遠期市盈率的估值下,這是一個風險和收益明顯不對稱的結構。

AMD 對比輝達:關鍵指標

指標 | AMD | 輝達 | 差異 |

遠期市盈率 | 40-45倍 | 25-35倍 | AMD 估值明顯更貴 |

市值 | 約4000億 | 約4.6萬億 | 約小11倍 |

季度資料中心營收 | 43億(2025Q3) | 約510億(2025Q3) | 約小12倍 |

毛利率(非GAAP) | 54% | 75% | 低21個百分點 |

AI加速器市場份額 | 不到10% | 當前90–92% | 8-10倍差距 |

來源:AMD、NVIDIA 財報; StockAnalysis、Counterpoint Research

AMD 目前約40-45 倍的遠期市盈率,相對輝達25-35 倍的水準,溢價相當可觀。 這份溢價之所以存在,很大程度上是因為市場已經在股價裡提前兌現了AI 客戶逐步多元化、資料中心業務利潤率持續上行的劇本,而這些前提目前都還處在驗證過程中。

更微妙的是,即便在當前這個已經預支了 AI 想像力的估值水準上,AMD 現階段的盈利品質其實也處在一種略顯吃緊的狀態,毛利率看起來風平浪靜,實則已經在接近中期目標的上沿運行

AMD 2025 年毛利率走勢

季度 | GAAP 毛利率 | 非 GAAP 毛利率 | 非 GAAP 營業利潤率 |

2025 Q1 | 50% | 54% | 24% |

2025 Q2 | 40%* | 43%*(調整後約 54%**) | 12%* |

2025 Q3 | 52% | 54% | 24% |

2025 Q4 指引 | — | 54.5% | — |

* 含約 8 億美元對華 MI308 出口管制減值

** 剔除一次性減值後的正常化水準

來源:AMD財報

縱觀2025年,儘管收入增速在30%以上,AMD 的非 GAAP 毛利率幾乎一直釘在54%一線。對於一家正在放量AI GPU、CPU還在搶市場份額的公司,你期待的不是這種停滯,而是擴張。

為什麼會這樣?大致有三點:

1. 產品結構沒有看上去那麼理想。傳統 EPYC CPU 的毛利率大概在50–55%,而MI350儘管定價高、話題足,但由於處於早期爬坡階段,受制於供應鏈效率和良率,實際毛利率更多落在45–50%區間。

2. 運營支出增速超過營收。2025 年 Q3,AMD 在 92.5 億美元收入下的非 GAAP 營業利潤率為 24%,相比 2024 年 Q3 的 25% 其實略有下滑,期間收入卻增長了 36%。這背後是對研發的加大投入,尤其是 MI450 軟體棧、Helios 機架系統集成,以及下一代 EPYC 的開發。

3. 利潤率擴張是願景,不是眼前的事。 AMD的中期目標是:非GAAP運營利潤率35%以上,毛利率向55%-58%靠攏。如果AI GPU年營收能擴到100億美元以上且保持50%+毛利率,加上EPYC伺服器市場份額穩在40%以上,但這些目標取決於執行情況。

Q4財報真正該看什麼?

Q4 數字大概率會不錯:AMD 很有可能小幅超出營收預期,管理層也會繼續強調資料中心業務的強勁增長。

目前市場對 AMD 2026年的普遍預期,是總收入大致在440–450 億美元區間,若疊加中國市場恢復的樂觀情景,上限有機會接近500億美元。其中AI相關業務(主要是資料中心 GPU 和相關平臺)預期已經拉到年化120億美元以上,對2026年EPS的一致預期大致在6–6.5美元區間,相比2025年約4美元的水準,隱含了50–60%的增長空間。這一增速在紙面上足以撐起當前的估值溢價,但前提是執行要基本按劇本推進。

華爾街最新給 AMD 的平均目標價大概在270–280美元,目前股價在240多美元附近,隱含的上行空間大約15%左右。

問題在於,過去幾個季度裡,即便 AMD 多次在營收和 EPS 上超出預期,財報當日股價卻往往選擇向下調整,最近的Q2、Q3 都出現了業績不錯、股價回落的情況。期權市場目前給這次財報定價的隱含波動率,大致對應財報前後股價約±9%的預期區間,折算成價格大約是向上或向下各約22美元,這說明市場已經在為好消息兌現和波動放大這兩種路徑同時做準備。

真正能左右股價走向的六個問題

問題 | 為什麼重要 | 看漲信號 | 看跌信號 |

1. Helios客戶儲備 | 目前只有OpenAI大規模宣佈 | 披露新客戶名稱 | 完全沉默或只說“在洽談” |

2. MI450時間表 | 推遲意味數百億營收機會後移 | 明確重申“2026年下半年啟動、首個1GW在2026年底前落地”的承諾 | 用“目標”或“努力”這類模糊措辭 |

3. 2026資料中心增長 | 驗證AI放量動能 | 暗示增長>25–30% | <25%預示減速 |

4. 中國出口許可證 | 8億美元費用+24%的2024年營收懸著 | "許可證已獲批"或"即將獲批" | 繼續沉默 |

5. 毛利率路徑 | 驗證運營杠杆理論 | "2026年向55%+推進" | 提到阻力,時間表推至2027以後 |

6. ROCm生態進展 | 軟體護城河決定客戶去留 | 開發者/採用的具體數位 | 沒有資料的模糊說辭 |

來源:AMD 管理層公開指引與財報;Piper Sandler、Wells Fargo、Zacks、Counterpoint Research

這六個問題裡,只要有兩三項給出明確的積極信號,市場對“高估值 + 高增長”的容忍度就會顯著提升。反之,如果只是數字不錯、故事還行,但在關鍵風險點上繼續模糊帶過,那麼當前這套估值敘事就很難完全站得住腳。

客觀來說,AMD是好公司,但當前的估值很挑人

EPYC在伺服器市場完成逆襲,Ryzen在消費端也壓過英特爾,資料中心和個人電腦業務兩翼齊飛,基本面相當扎實。MI350放量創紀錄,已獲多家雲廠商採用,行業資本開支向AI傾斜也為輝達替代品提供了舞臺。

但問題在於,市場已經把最好的劇本提前計價。經過一輪大幅上漲後,當前估值假設了新品順利放量、客戶快速多元化、利潤率提升等多重利好必須同時兌現。

對現有股東而言,這是優質標的;但對新買家來說,此時入場意味著要為各種不確定性支付溢價。Q4財報雖然重要,但真正的考驗在2026年下半年:那時 MI450 必須進入實質性的放量階段,至少要看得見首個1GW部署的明確落地節奏,AMD也需要證明那筆超大訂單正在轉化為更廣泛的客戶基礎,而不是一場高度集中的孤注一擲。

在那之前,願意在這個價位買入的人,其實都是在為“完美執行”買單。而在半導體行業,“完美”這兩個字的保質期,一向都不長。