AI泡沫在討論什麼?解碼三個核心:規模、依賴和估值

TradingKey - AI大模型ChatGPT即將在11月底迎來三週年生日,其所引領的人工智慧(AI)熱潮也推動美國股市狂奔了三年,有望使得標普500指數漲幅連續三年超20%。而在2025年Q4的衝刺時刻,聲浪漸強的AI泡沫論和投資人的疲倦感存在摧毀美股勢頭的可能性。

科技分析師Scott Galloway指出,2022年底ChatGPT推出以來,AI已經貢獻了80%的股市回報。有觀點稱,AI已經是維繫股市和經濟在一起的事物,OpenAI是故事的中心。

回顧2025年以來的美股走勢,已經實現1990年代以來首次錄得連續兩年漲幅逾20%的標普500指數在4月前後呈現明顯的“V型”走勢。川普關稅政策是導致這一市場形態的核心,4月後股指的大幅反彈主要得益於聯準會降息預期和AI交易。

今年以來,標普500指數累計上漲約15%。在該指數繼續前進的過程中,新的催化劑似乎寥寥無幾,而聯準會降息路徑和AI貨幣化能力遭到投資人的重新審查。

當我們談到AI泡沫,我們在擔憂什麼?總體來看,AI泡沫論主要圍繞龐大的AI基礎設施建設是否有足夠的真實需求支撐、科技巨頭們日漸依賴的業務模式是否構成更脆弱的市場平衡、以及令人感到不可思議的估值水平能否證明其合理性。

資料中心建設過度了嗎?

一提到AI發展,首先能聯想到的是各大科技巨頭們以創紀錄的資本支出正在“重金打造”的AI資料中心。這是專門為支持AI任務而設計的高性能計算和存儲基礎設施。

從硅谷到華爾街,AI交易的參與者對AI算力需求看法的分歧有所加劇。給算力需求提供AI硬件的輝達CEO黃仁勛表示,其先進的Blackwell晶片需求極為旺盛,並親訪其代工製造企業台積電敦促追加擴產計劃。

AMD在近期的分析師日也樂觀展望,到2030年AI資料中心市場規模將突破1萬億美元,資料中心業務平均年增速有望達到80%。

與上述硬件巨頭不同的是,備受關註的CoreWeave和Nubius在發佈三季度財報時給市場對AI雲計算需求的高預期破了盆冷水,並暴露了他們運營和財務壓力。

The Verge將CoreWeave形容為“AI泡沫核心”,質疑其創意融資方式和與輝達之間的異常依賴關係。人們擔心,一旦未來AI算力需求不如以往或預期那麼強勁,這些企業前景將面臨更大壓力。

從AI產業鏈看,以OpenAI為代表的AI終端需求才是最令人擔心的。預計至少要到2029年才能實現盈利的OpenAI在“燒錢怪圈”中越陷越深,且依然沒有給市場提供足夠明晰的盈利路線。

科技博主Ed Zitron提醒稱,OpenAI過去一段時間的燒錢速度可能是公開數據的三倍,且其成本攀升和收入增長差距比想象中還要大。

如果主導“AI閉環經濟”的主角未來無法兌現採購大量算力資源的承諾,屆時大量資料中心等基礎設施淪為閒置資產,依賴名義上“未來收入”的甲骨文等公司或遭到資本市場樂觀預期的猛烈反噬。

AI技術在企業端的應用也不夠樂觀。LSE高級研究員Stuart Mills表示,AI的承諾和其實際上為企業提供的價值之間的差距越來越大。很多人在使用它,但AI並沒有直接有助於價值生產的任務。

即便以積極發展的方向看,投資人是否願意以樂觀心態再等三年、或者更久,以觀察資料中心需求需要擠水分還是做大蛋糕?

更深、更廣的依賴

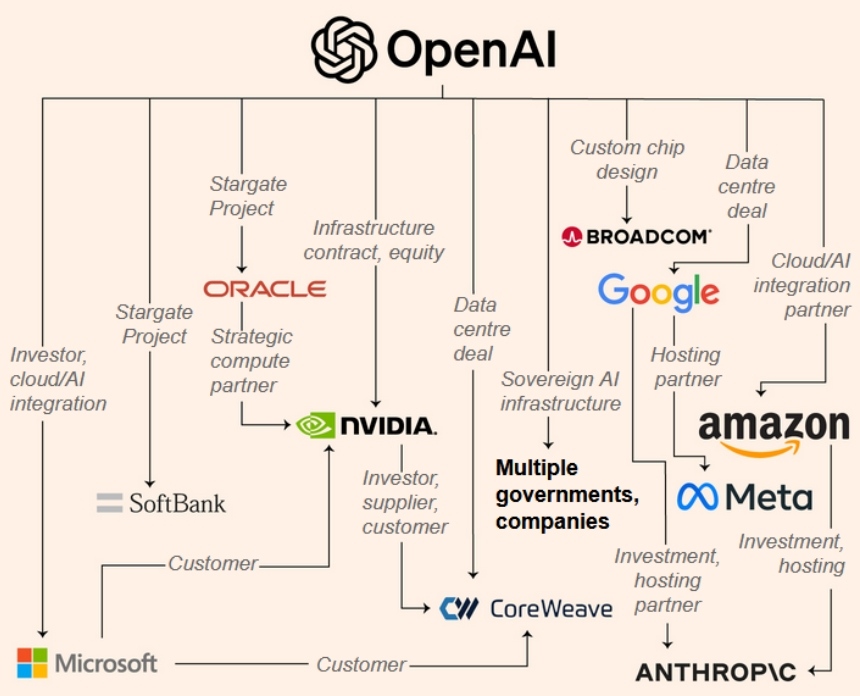

與以往產業鏈相對簡單的供應方和需求方關係不同,如今的AI生態產業鏈已經演變為“生態閉環”或融資循環(circularity),“交叉持股”令AI格局更加復雜。

【來源:金融時報】

輝達入股OpenAI、AMD送股OpenAI等合作關係,表面上看構成了互通有無的“命運共同體”,但一方的可替代性增強或單方業務風險激增可能隨時中止其中的一環並打破這種循環。比如,甲骨文可能無法融到足夠的資金進行基礎設施建設,或者OpenAI的旗艦模型變得不那麼受歡迎等。

牛津大學AI相關教授Carl-Benedikt Frey指出,對AI基礎設施的巨額押註建立在使用量激增的預期上,但多項美國調查顯示實際采用率自今夏以來不升反降。除非能快速湧現具有持續性的新應用場景,否則市場將出現調整,泡沫可能隨之破裂。

科技巨頭正在擴大公司債融資的傾向讓廣泛的債券投資人參與其中。用摩根大通的話來說,未來五年超5萬億美元的AI相關支出需要每個公共資本市場和私人信貸、另類資本提供者甚至政府的參與。

評級機構穆迪評論甲骨文和OpenAI之間的關係稱,對少數AI公司的過度依賴和擴大利用債務市場來建設產能是甲骨文信用評級的重大風險,尤其考慮到其迄今最大客戶竟然是一家風險投資資助的初創企業。

需要明確的AI估值證明

對許多投資人來說,本世紀初的互聯網泡沫的破裂仍歷歷在目,科技公司估值花了16年的時間才從這場投機泡沫恢復過來。泡沫的本質問題是,收入增長是否跟得上資金大量湧入推升的股價。

樂觀派Wedbush分析師Dan Ives表示,他並不擔心循環融資的風險,公司的投資是有大幅的實際回報的——每投資1美元,可收回12至15美元。

按照摩根大通所預估的,即便要在2030年實現AI投資達到10%的回報率,需要持續創造6500億美元的年收入。這一規模是十分驚人的,相當於全球GDP的58個基點。

業內人士指出,經過長時間的炒作後,企業對AI的投資變得更加挑剔,重點從重大承諾轉向明確的影響證明,保證可衡量的回報。