美股觀點分化:後市到底會漲?還是會跌?

1. 引言

TradingKey - 自2025年年初以來,標普500指數和那斯達克指數分別上漲了約15%和21%。其上漲的主要原因是聯準會持續降息、人工智慧樂觀情緒以及強勁的企業獲利成長。然而,近期美股觸頂回調,投資人對其後續走勢的預判已明顯分化。電影《大空頭》原型 Michael Burry 旗下的 Scion 基金,在最新曝光的 13F 文件中顯示,已用八成倉位做空英偉達與 Palantir。同時,摩根斯坦利、高盛等多家華爾街投行也高調唱空,二者在香港峰會上均對美股當前估值表達謹慎態度,並警告市場或面臨重大調整。與之相反,德意志銀行將標普 500 指數目標價定為 7000 點,美國銀行看好美股 11 月的季節性反彈,摩根士丹利則認為其仍存在溫和上漲機會。

看空者將目前美股類比 20 世紀 90 年代末期,指出高估值、高通膨、高科技企業交叉投資是美股後續走勢的三大利空。被動型投資者建議減持 SPY、QQQ 等大盤 ETF;主動型投資者需在降低權益類倉位的同時,關注防禦性板塊 —— 公共事業板塊的愛迪生聯合電氣(ED)、西北天然氣(NWN),消費性板塊的可口可樂(KO)、奧馳亞(MO),以及醫療保健板塊的醫療保健板塊(JNAB)。

看多者主要从就业市场、预防型降息及企业盈利高增长三个维度,论证美股上涨潜力,建议加仓大盘 ETF。主动型看多者可重点关注降息受益显著的板块及个股,例如科技板块的英伟达(NVDA)、微软(MSFT),房地产板块的住宅建商莱纳(LEN)、仓储 REITs 龙头普洛斯(PLD),以及黄金矿业龙头纽蒙特(NEM)。我們認為目前美股具備較大上漲潛力,但也正視股市可能的下跌風險,因此採取多頭策略並設定嚴格停損點位。

2. 看空者的悲觀情緒

2.1 高估值

看空者無一例外都將當前美股與 20 世紀 90 年代末期相提並論。最核心的可比點便是高估值。 2000 年網路泡沫的核心驅動力,正是 「新經濟」 的市場敘事。在那個階段,公司是否獲利並非關鍵,只要與網路概念沾邊,股價就能飆升,納斯達克指數的本益比曾一度攀升至 100 倍。

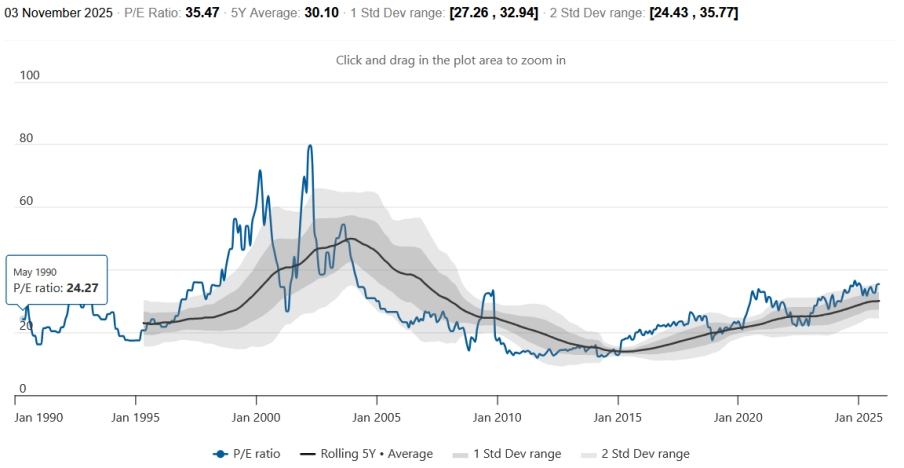

與網路泡沫時期相似,目前的 AI 敘事正大幅推高美股股價,如今納斯達克指數的本益比已超過 35 倍。儘管這一數值尚未達到網路泡沫頂峰時的 100 倍,但當前本益比已遠高於 5 年平均值,且與 2 個標準差水平持平(圖 2.1)。從金融統計邏輯來看,2 個標準差意味著該估值水準已超出 95% 的歷史正常區間,這表明當前美股估值過高已是明確事實。

高估值引發美股下跌風險,其核心在於估值與支撐邏輯的失衡。首先,美股尤其是科技巨頭估值多依賴 AI 敘事和流動性推升,企業的未來收益或已提前透支。其次,若聯準會降息力度弱化,無風險殖利率(如10年美債)上升使折現率提高,大幅壓縮成長股估值空間,尤其衝擊未獲利的科技企業。再者,估值高位時市場脆弱性加劇,政策擾動、技術競爭等因素易引發信心崩塌,資金踩踏式撤離進一步放大跌幅。

圖2.1:納指本益比

來源:World PE Ratio,TradingKey

2.2 高通膨導致降息力度弱化

目前與上世紀末網路泡沫形成時期的第二個相似點,是高企的通膨。 1998 至 1999 年,原油等大宗商品價格受地緣政治與供需關係影響階段性飆升,形成供給端衝擊;同時,前期為應對 「無就業復甦」 實施的寬鬆貨幣政策仍存滯後效應,疊加經濟擴張期需求回暖,共同推升了物價。這些因素導致 1990 年代末期美國通膨高企,而高企的通膨迫使聯準會自 1999 年起持續升息,耗盡市場流動性,最終戳破網路泡沫。

在特朗普关税政策的持续作用、财政赤字与债务累积可能引发的货币供应过剩,以及供应链瓶颈和地缘政治紧张局势的共同影响下,美国通胀自今年 4 月起持续走高,9 月 CPI 同比上涨 3%,显著超出美联储 2% 的目标(图 2.2)。若通胀继续上行,将迫使美联储采取鹰派立场。尽管量化紧缩将于今年 12 月 1 日正式终止,但美联储由鸽转鹰,意味着降息力度会减弱、节奏会放缓,届时可能重现 2000 年初的情景,导致美股崩盘。

圖2.2:美國CPI(%,年比)

來源:路孚特,TradingKey

2.3 高科技企業交叉投資

1990年代末期網路泡沫和當前形式的最後一個共同點是,高科技企業間掀起的交叉投資熱潮。當年,公司為搶佔網路市場,紛紛入股同業或新創企業,形成複雜股權網絡。這種互投推高估值:A公司投資B,B再投C,循環中每筆交易都成“增長證明”,吸引更多資金追捧。風險被掩蓋,股價脫離基本面,泡沫急速膨脹。監管鬆弛、投機情緒主導,任何負面消息即可引發連鎖拋售。

如今,類似模式重現。高科技巨頭與獨角獸間頻繁換股、策略入股,建構生態聯盟。 AI、雲端運算、電動車等領域,某公司融資常伴多方巨頭跟投,估值水漲船高。如NVIDIA和微軟對OpenAI的投資、亞馬遜和谷歌對Anthropic的投資。互投訊號放大市場信心,資金蜂擁而入,推升納斯達克等指數。企業間「抱團」看似穩固,實則隱藏流動性風險:一旦市場利率上升或獲利不及預期,互持股權貶值,恐觸發多米諾效應。總之,交叉投資雖加速創新,卻易釀成估值幻象,導緻美股泡沫脆弱。

2.4 看空者策略:減持SPY、QQQ及投資防禦型股票

若你持看空立場,被動型投資者應減持 SPY、QQQ 等大盤 ETF;主動型投資者則需在降低權益類倉位的同時,關注防禦性板塊,包括公共事業板塊的愛迪生聯合電氣(ED)、西北天然氣(NWN),消費必需品板塊的可口可樂(KO)、奧伯馳(VAB),以及亞伯(VAB)。

3. 看多者的樂觀情緒

3.1 就業市場疲軟強化降息力度

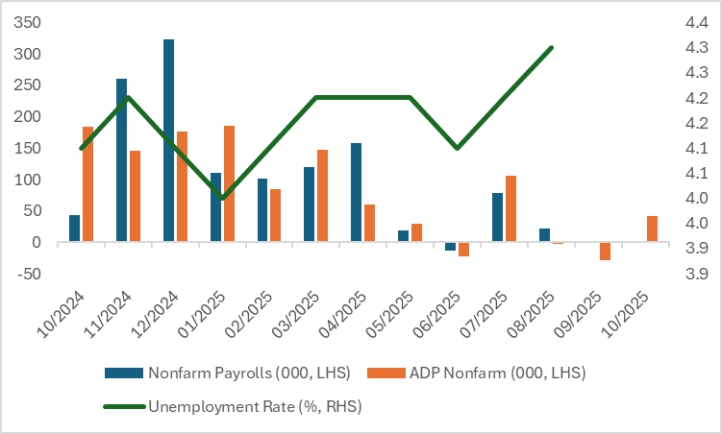

看多美股後市者,主要從就業市場、預防型降息及企業獲利高成長三個維度,論證美股的上漲潛力。目前就業市場疲軟,看似是經濟層面的壞消息,但其實對股市而言是利多。儘管美國政府停擺導致多項關鍵數據延後發布,但從圖 3.1 可見,今年第一季起,大小非農數據呈下降趨勢,且已連續數月經歷下修;同一時期,失業率則呈上升態勢,這些現象均反映出美國就業市場的疲軟狀態。

美國就業市場疲軟將成為聯準會持續降息核心推力,根源在於其與聯準會 「雙重使命」 及經濟循環的深度綁定,可從三方面分析。首先,就業疲軟衝擊聯準會核心使命。其法定職責是平衡物價穩定與充分就業,就業降溫會使政策重心向寬鬆傾斜。其次,就業疲軟動搖內需成長根基。美國消費佔 GDP 超三分之二,就業支撐消費能力,雖 10 月 ADP 非農業數據超預期,但遠低於過去 12 個月均值,會透過收入預期傳導至消費端,形成經濟收縮循環。最後,降息是避險就業惡化的有效工具。降息能降企業融資成本、鼓勵招募投資,還可減輕家庭借貸壓力、提振消費。 2025 年 9 - 10 月聯準會兩次分別降息 25 個基點,就是為遏制就業下滑。而持續降息本身就是推高美股的原動力。

圖3.1:美國就業市場

來源:路孚特,TradingKey

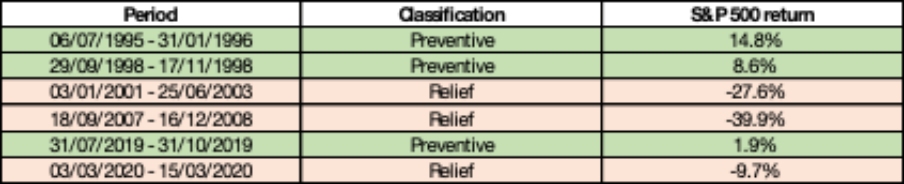

3.2 經濟仍顯韌性及預防型降息

經濟成長放緩雖對美股構成壓力,但降息政策將形成對沖支撐。降息週期可分為兩種:紓困型和預防型。在歷史上六次降息週期中,有三個是紓困型降息,通常由經濟衰退引發。在這些時期,衰退的負面影響往往超過降息的正面效應,導致股市下跌。而另外三個是預防型降息,通常是為因應經濟放緩而非衰退。在這些情況下,降息的正面效果大於經濟成長放緩的負面影響,進而推動股市上漲(圖3.2.1)。

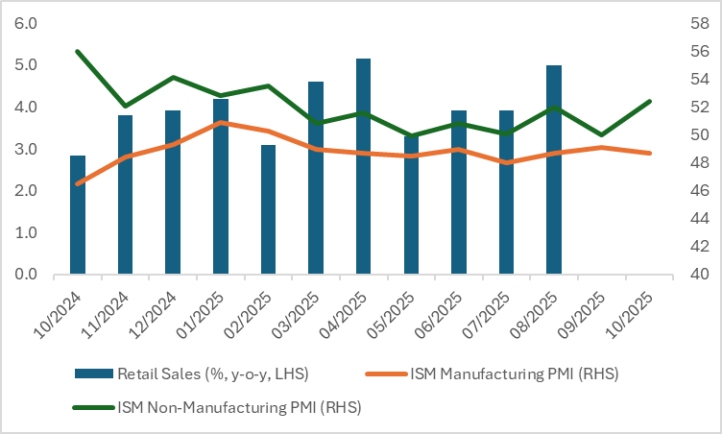

从当前美国经济来看,需求端增长依旧显著,零售销售同比增幅在今年 5 月触底后便持续回升。生产端方面,尽管制造业 PMI 仍处于 50 枯荣线以下,但占 GDP 比重超七成的服务业,已连续5个月处于扩张区间(图 3.2.2)。实际年化 GDP 环比增速也得以大幅改善,从今年一季度的负值转变为二季度的正值。不仅如此,二季度增长的最终值较 7 月公布的初始值上修 0.8 个百分点,录得 3.8%。综合来看,当前美国经济仍具备韧性,未来实现软着陆的概率较高。由此可见,本轮降息周期属于典型的预防型,会对股市产生净正面影响。而这一效应叠加对内减税政策,将进一步推动美股走高。

圖3.2.1:標普500在降息週期的表現

來源:路孚特,TradingKey

圖3.2.2:美國零售銷售與PMI

來源:路孚特,TradingKey

3.3 雖然高估值,但高成長

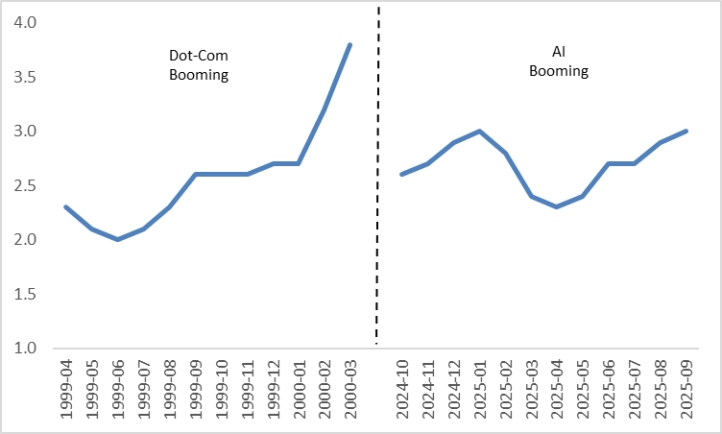

看多者也觀察到,1990 年代末期網路泡沫與當下 AI 爆發期的企業獲利表現形成鮮明反差。前者的核心特徵是 “故事驅動估值”,企業普遍缺乏獲利能力,甚至以虧損換成長。當時市場拋棄傳統市盈率估值,轉而追捧用戶數等虛指標,如 1999 年 Yahoo 雖實現 6,110 萬美元淨利潤,但前瞻市盈率高達 60 倍,而 Webvan 等企業未盈利卻能以 80 億美元估值 IPO。多數公司依賴外部融資 “燒錢”,資產負債表脆弱,一旦流動性收緊便難以為繼。

当前 AI 企业呈现 “盈利驱动增长” 特征,头部企业财务状况明显良好。截至目前,已披露 2025 年三季度财报的企业中,多数科技巨头营收与利润均超市场普遍预期。例如,亚马逊凭借 AWS 云业务加速增长、AI 投资带来的显著回报及广告业务持续扩张,2025 年三季度营收达 1802 亿美元,同比增长 13%;毛利率同比提升 1.8 个百分点至 50.8%,净利润亦增长 39% 至 212 亿美元。苹果则受益于 iPhone17 系列热销、软件服务业务的高盈利能力,以及全球关税战逐步缓和,本季度末总营收增至 1024.7 亿美元,同比增长 7.9%、环比增长 9%,超出华尔街分析师此前预期的 1021.9 亿美元。因此,尽管当前纳指市盈率超 35 倍、估值处于较高水平,但由于盈利可预测性强,这种 “业绩挂钩” 的增长逻辑,与当年投机性泡沫存在本质差异,这也为美股尤其是科技巨头后续的持续上涨奠定了坚实基础。

3.4 看多者策略:加倉SPY、QQQ及投資利率敏感度板塊

若你属于被动型看多者,且认可上述推动上涨的三大驱动力,建议加仓 SPY、QQQ 等大盘 ETF,借标普 500 与纳指的上涨获取盈利。在三大驱动力里,降息是我们认定的主动力,因此若你是主动型看多者,需聚焦降息最受益的板块及个股。比如科技板块对流动性最为敏感,英伟达(NVDA)依托 AI 芯片垄断地位,宽松环境下估值上涨优势显著;微软(MSFT)则得益于云计算投入增长与融资成本下降,盈利、估值双升的逻辑明确。房地产板块迎来需求与融资的共振,住宅建商莱纳(LEN)会受抵押贷款利率下行带动,订单量有望回升;仓储 REITs 龙头普洛斯(PLD)既能减轻扩张压力,又能凭借稳定股息吸引资金。贵金属板块会因美元与实际利率走低而受益,黄金矿业龙头纽蒙特(NEM)可直接享受金价上涨红利,防御价值十分突出。

4. 總結

綜上所述,看空與看多雙方均各有三大利空與利多因素。被動型看空投資者宜減持 SPY、QQQ 等大盤 ETF;主動型看空投資者需降低權益類倉位的同時,關注防禦性板塊 —— 公共事業板塊的愛迪生聯合電氣(ED)、西北天然氣(NWN),消費必需品板塊的可口可樂(KO)、奧伯亞(MOAB),以及醫療保健板塊的醫療保健板塊(EAB)。

被动型看多投资者应加仓大盘 ETF;主动型看多投资者可重点布局降息受益显著的板块及个股,例如科技板块的英伟达(NVDA)、微软(MSFT),房地产板块的住宅建商莱纳(LEN)、仓储 REITs 龙头普洛斯(PLD),以及黄金矿业龙头纽蒙特(NEM)。我们认为当前美股具有较大上涨潜力,同时也正视其可能存在的下跌风险,故采取多头策略并设置严格止损点位。