AMD第三季財報:全面強勁表現但利潤率面臨壓力

摘要

TradingKey - 超微半導體正乘勢而上,穩健掌握人工智慧浪潮。今年以來股價累計上漲115%,屢創新高。與OpenAI及甲骨文達成的MI350和M450合作協議,為其產品提供了強而有力的市場背書。由於英偉達晶片在效能上更具優勢(且有CUDA軟體系統支援),AMD常被視為GPU領域的次要玩家或落後者。但這也為AMD創造了更大的驚喜空間。

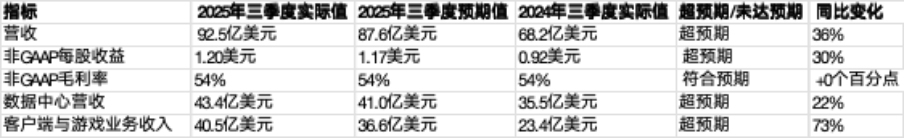

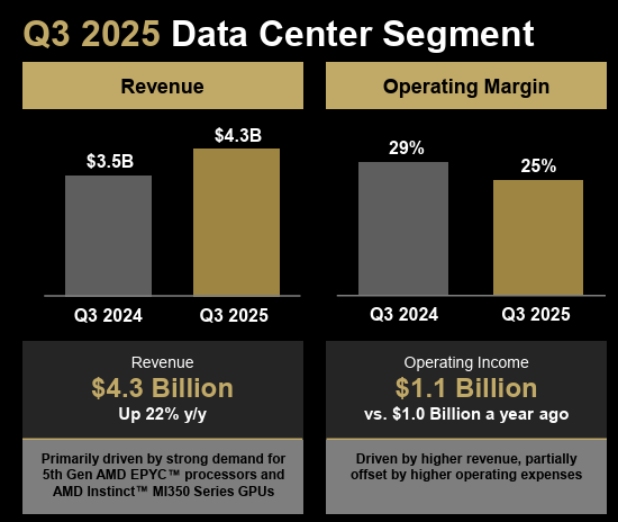

業績概覽

整體而言,AMD 2025年第三季業績表現穩健,各項指標皆超乎預期,且業績指引同樣樂觀。然而,該股在收盤後下跌近5%,主要受人工智慧概念股普遍拋售影響,同時亞馬遜出售持有的AMD股份(價值2.06億美元)也對股價構成壓力。

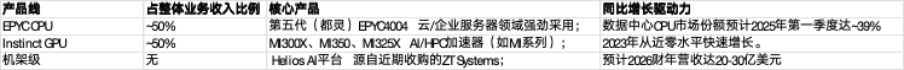

資料中心業務板塊

資料中心板塊無疑是AMD投資邏輯的核心所在,因其承載著與人工智慧相關的收入來源。該板塊主要涵蓋Instinct GPU和EPYC CPU系列產品,其中GPU為主要成長引擎。這兩類產品廣泛應用於超大規模資料中心、雲端服務供應商、超級電腦及高科技企業。

來源:公司推廣資料

数据中心营收增长22%,主要得益于EPYC CPU和MI350 GPU的双重驱动,且再次排除向中国市场出货的MI308 GPU。近期推出的MI355芯片已贡献显著营收,且正处于产能爬坡初期阶段,该产品将成为英伟达B200的主要竞争对手。明年AMD的MI450与英伟达的Rubin芯片预计也将陆续发布,延续两家企业间的激烈竞争态势。

該業務部門25%的營運利潤率低於2024年第三季水平,但主要源自於管理階層的策略決策,包括: 1) 前置研發支出;2) ZT Systems收購成本;3) 增加股權激勵以吸引人才。

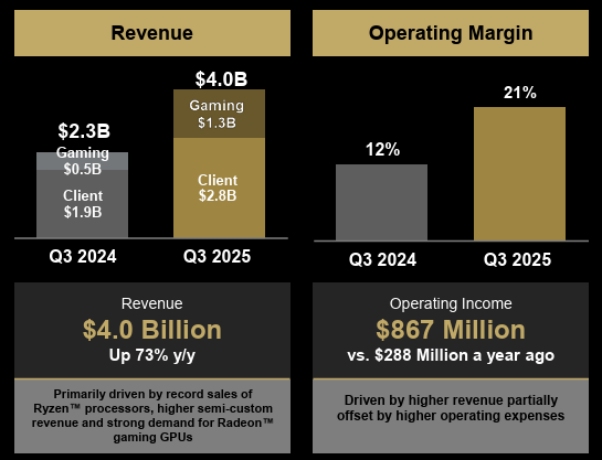

客戶端與遊戲業務板塊

來源:公司財報演示

客戶端板塊核心產品線為銳龍系列晶片,主要應用於戴爾、惠普、聯想、華碩等品牌的桌上型電腦、筆電及Chromebook設備。遊戲業務區則涵蓋遊戲主機及PC領域的遊戲主機SoC和Radeon獨立顯示卡。

受個人電腦與遊戲市場全面復甦推動,第三季用戶端與遊戲業務合計達到73%的年增率強勁。

這兩大業務線的營運利潤率也大幅提升,從2024年第三季的12%躍升至2025年第二季的21%。這主要得益於銳龍AI 300和Radeon 9000等產品能夠實現更高定價。此外,與資料中心業務不同,該領域管理層無需在研發或股權激勵方面進行過度支出。

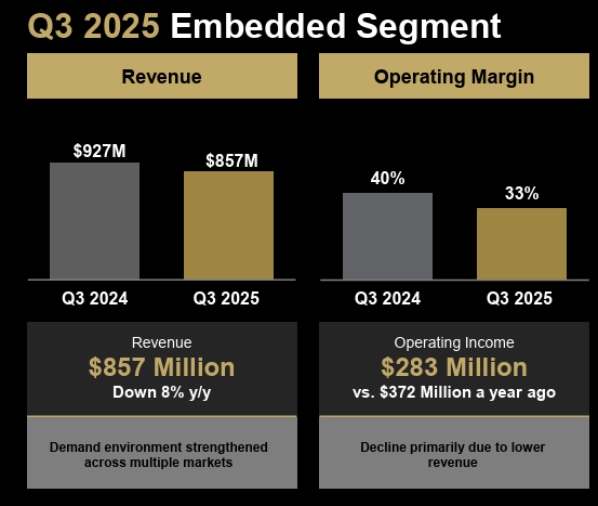

嵌入式業務板塊

來源:公司推廣資料

嵌入式業務板塊專注於工業、網路及邊緣應用領域的硬體產品。此板塊毛利率相對較高(超過54%),但週期性較強,且規模較小(佔第三季總營收不足10%)。第三季該業務營收年減8%,主要源自電信和工業領域支出疲軟,預計復甦仍需時日。

資產負債表與現金流

库存总额显著攀升至约73亿美元(2024年底为57亿美元)。我们认为库存增加并非需求受抑所致,更像是为未来几个季度销售做准备。此外,现金及短期投资总额达72亿美元,远超31亿美元的短期及长期债务。经营现金流也大幅增长近四倍,从6.28亿美元增至17.9亿美元。

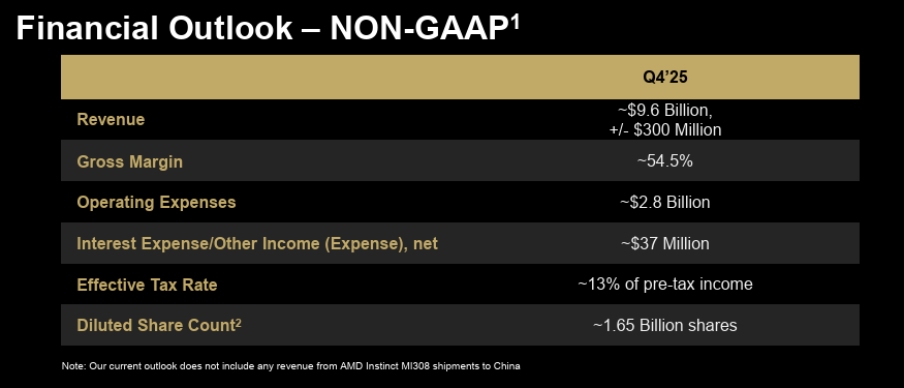

業績指引

來源:公司推廣資料

第四季約96億美元營收及54.5%毛利率的指引值高於多數分析師預期(仍未計入MI308潛在出貨量)。若局勢恢復正常且出貨重啟,我們可能會看到AMD與美國政府達成某種收益分成協議,這將成為潛在的業績成長點。 MI308對營收的影響可能達到約8億美元,而這還可能是保守估計。

前景

在2025年和2026年之後,公司將受益於推理階段的發展-該階段預計將在2027至2030年間全面加速。正如詹森和麗莎所言,推理市場的規模將遠遠超越訓練市場。 AMD多年來一直在為推理階段做準備。在推理領域,客戶更注重記憶體容量與成本效益,而AMD正是在這些領域具備競爭力(甚至能超越英偉達)。

另一強勁成長點將是OpenAI的6GW訂單,價值約900億美元。若產能爬坡順利,資料中心業務年收入可額外增加150-200億美元。

綜合考量:

1) 未來推理業務的成長動能; 2) 當前資料中心GPU需求強勁;3) 近期巨額訂單;4) PC業務復甦-未來2-3年實現總營收30%的成長目標完全可期。

關於利潤率,目前毛利率維持在50%左右,GAAP營業利益率為14%,這主要是由於研發支出和股票選擇權等營運成本的增加。隨著資料中心等高利潤業務在公司營收的佔比提升,我們預期利潤率將呈現上升趨勢。英偉達GPU利潤率更高,約60-70%。隨著MI GPU系列的進一步發展,我們預期AMD毛利率將擴大至55%左右,並逐步追趕英偉達。最後但同樣重要的是,前述營運成本壓力將逐漸減弱。

與英偉達的競爭

許多人認為英偉達晶片性能更優,這確實如此。我們從其在人工智慧GPU市場90%以上的市佔率中就能看出這一點。但產品更優並不代表投資價值更高。

歷史上,晶片產業存在週期性波動,但當前的人工智慧熱潮打破了這一規律。因此,當前需求並非問題所在,關鍵不在於選擇英偉達或AMD。 AMD產品的總成本更低,意味著其具備一定價格/功耗效率優勢,隨著規模化企業試圖控制巨額資本支出,這一優勢將愈發重要。此外,客戶不願完全依賴英偉達,需要實現供應鏈多元化。

英偉達市值高達5兆美元,在此規模下實現成長極為困難。 AMD市值僅為其十分之一,因此收購AMD這類潛力股無疑能帶來更大增值空間。

最後但同樣重要的是,AMD將繼續改進其產品,使其更加強大、高效,並與英特爾的產品形成更強的競爭力。

風險

在近期與OpenAI達成的巨額交易中,主要風險在於Sam Altman的公司可能因需求不足或市場份額流失而陷入財務不可持續狀態,無法實現盈虧平衡。若此情況發生,AMD這筆900億美元的潛在收入可能部分或全部落空。

競爭風險依然存在,且可能來自意料之外的領域。英特爾近年雖問題頻傳,但已為長期復甦奠定基礎,若其業務重回正軌,將對AMD構成壓力。

交付與營運障礙亦可能衝擊AMD計劃。去年英偉達就遭遇供應鏈問題,AMD同樣難以倖免。隨著AMD加速推進新款MI系列晶片的量產,可能面臨交付延遲、物流問題等挑戰,將同時影響營收與利潤率。

地緣政治緊張局勢依然存在。上季我們看到,對華銷售限制已對成長和利潤率造成嚴重衝擊。國際環境難以維持穩定,這構成了另一項風險。

估價

若假設營收以30%的複合年增長率成長,2028年營收將達到約750億美元。以約20%的淨利潤率計算(相較於英偉達50%的淨利潤率仍屬保守),這將轉化為150億美元淨利潤,對應前瞻市盈率27倍。考慮30%-40%的獲利成長潛力及股價在此期間可能翻倍的空間,該估值仍具吸引力。