25Q2橋水基金13F分析——達裡歐的最後一舞

1. 2025Q2全球宏觀背景和橋水基金簡介

TradingKey - 橋水基金(Bridgewater Associates)作為全球最大的對沖基金,以宏觀經濟分析為核心,其 “風險平價” 策略和對經濟週期的精准判斷享譽市場。

2025Q2,全球大類資產幾乎都經歷了一輪“有驚無險”的劇烈波動。在特朗普關稅戰的陰霾下,期間甚至出現了股票、債券、匯率三殺的“考驗”。同時,全球正處於債務規模突破臨界點、通脹粘性與經濟增長放緩的關鍵階段。一直以來,橋水的持倉調整既延續了長期風險分散邏輯,又體現了對短期週期的靈活應對。

8月1日,橋水基金的創始人達裡歐正式宣佈“退休”,本季度是達裡歐在成立橋水基金後的最後一次“執掌”,他會如何思考風險並用實際行動來描繪呢?本報告將基於最新 13F 文件,解析橋水資產配置思路、行業趨勢判斷及核心持倉策略,希望可以給投資者提供參考。

2. 業績表現和管理規模變化

季度回報與基準對比:2025 年 Q2,橋水旗下旗艦基金 “純粹阿爾法” 回報率為 + 9.81%,同期標普 500 指數上漲 +10.57%,略微跑輸基準 0.76 個百分點。

基金規模變化:截至 2025 年 6月 30 日,橋水管理資產規模(AUM)從 2025年 Q1 的 216億美元增至247億美元,環比增長 14.4%,主要源于業績盈利及機構投資者新增資金。

業績驅動因素:

1、對美股倉位的再平衡:通過大幅增持英偉達、谷歌等科技巨頭,減持亞馬遜、標普500ETF實現了更多的超額回報;

2、對全球區域再平衡:減持新興市場ETF和眾多中概股(例如清倉阿裡巴巴、百度等),繼續增持了美股權益資產;

3、維持大宗商品配置(黃金、工業金屬):在地緣衝突升級和美元貶值的背景下實現對沖,貢獻一定收益;

3. 行業趨勢變動

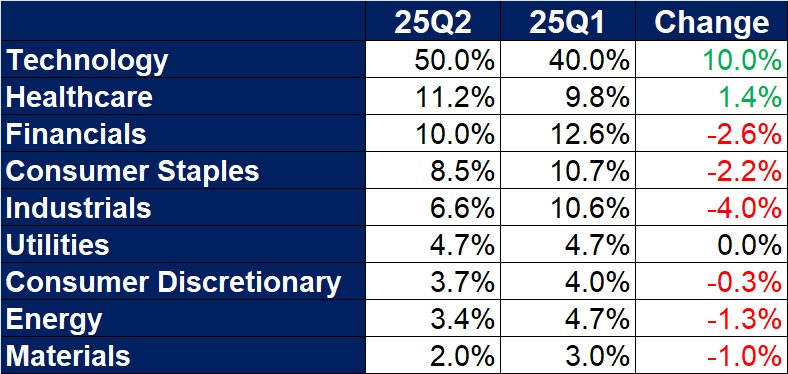

行業配置變化(基於 13F 持倉中權益類資產):

趨勢解讀:

Data Sources: TradingKey As of: August 14, 2025

1、增持科技和醫藥板塊:在貿易戰導致的美股急跌下,大幅度增持明星科技股,反映橋水認可人工智慧技術對科技公司的盈利提升,以及美國仍然處於中美科技競賽中的領先位置;對醫療保健(尤其是創新藥和醫療器械)的配置提升,反映橋水對經濟增速放緩的預判 —— 這類行業需求剛性強,抗週期能力突出;

2、減持傳統能源、工業及其他板塊:橋水在本季度被動減持(通過賣出標普500指數)了包括工業、能源、金融等幾乎所有順週期板塊,反映其對美國債臺高築和經濟陷入滯脹的擔憂;

3、維持大宗商品配置:黃金、銅等資源類資產占比維持不變,既是對通脹粘性的對沖,也隱含對地緣政治風險的防範。

4. 前五大持倉變化

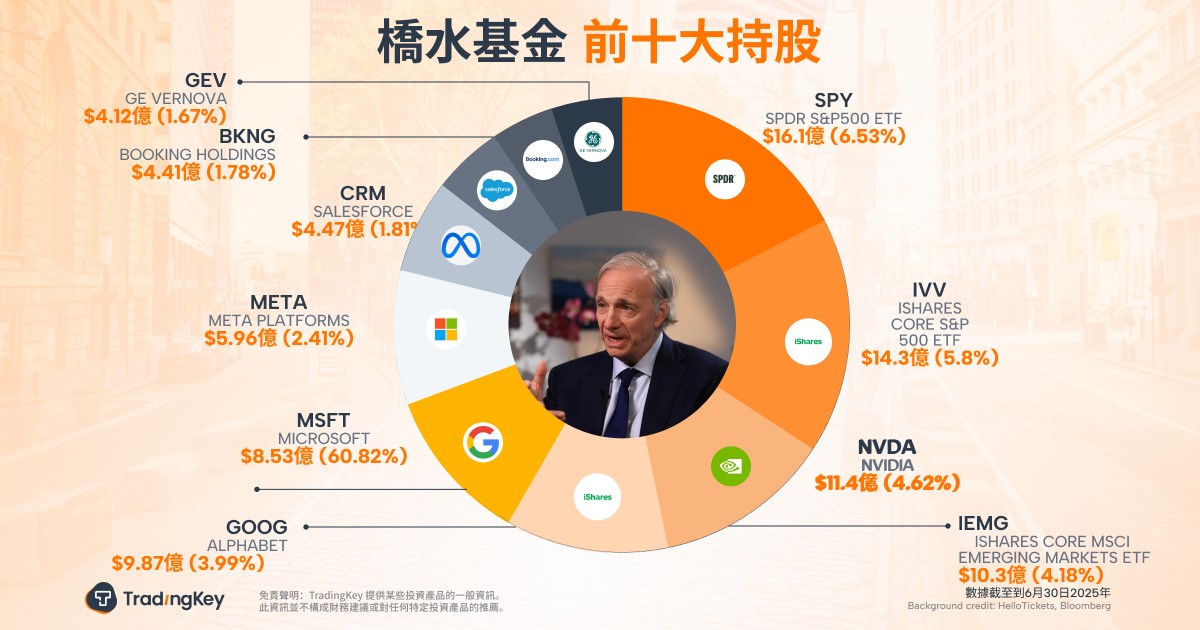

橋水前五大持倉(均為 ETF 及大盤股,體現其分散化特徵)及變動如下: .jpg)

Data Sources: TradingKey As of: August 14, 2025

變動分析:

增持 NVDA 與 GOOGL:考慮到英偉達在當前全球人工智慧領域不可替代的地位和下游需求的確定性,本季度橋水大幅增持NVDA並減持AMD;對於穀歌的增持則是考慮在AI驅動下的廣告業務收入和雲服務業務的大幅增長,同時在Q2業績公佈後,穀歌的遠期市盈率僅有20X左右,屬於M7中估值最具吸引力的科技股;

減持SPY與IEMG:對於ETF的大量減持,主要反映了對債務週期和經濟降速的擔憂,減少美股ETF的配置比重而押注科技板塊,則是因為科技股體現出了技術壁壘和現金流優勢;

5. 最大買入和最多賣出的標的

最大買入:英偉達(NVDA),大幅增持。

邏輯:正如上述所說,得益于英偉達在人工智慧晶片領域壟斷式的優勢和生態,已經成為了人工智慧技術的“賣鏟子股”。儘管在美國政府實施了十分苛刻的出口限制,也未能熄滅全球下游對於英偉達晶片的熱情和需求。

最大賣出:阿裡巴巴(BABA),清倉式賣出。

邏輯:中國最大的電商平臺阿裡巴巴持續面臨競爭對手的商業挑戰,而且戰場已經從電商業務蔓延至外賣業務,平臺用大量的補貼換取用戶留存,勢必會對企業利潤率造成極大的負面影響;同時,在被市場給予厚望的人工智慧領域,缺由於“缺芯”等問題導致資本支出難以兌現,AI發展出現一定停滯。

6. 投資策略和對應啟示

投資風格總結:一直以來,橋水都是以 “宏觀驅動 + 風險分散” 的核心策略見長,通過跨資產類別(股票、債券、商品)、跨地域(發達 + 新興市場)的配置,實現在不同的經濟環境和宏觀週期中實現正收益的目標。

根據本季度(25Q2)的持倉變動情況,可以清晰的反映出以下幾點相對明確的投資思路:

1、美股科技股將進入分化,需要優中擇優。在全球經濟或將面臨降速的背景下,科技企業儘管仍然大量投資於人工智慧領域,但傳統業務的下滑和存量競爭博弈在所難免,例如亞馬遜和穀歌在本季度雲服務業務的市占率出現了“此消彼長”的態勢。

2、美國債臺高築,經濟即將降速。在過去幾年中,達裡歐通過公開演講以及新書《國家如何破產》,不止一次的強調了自己對於當前美國債務和赤字的擔憂,利息支出吞噬財政預算,正在逼近 “債務死亡螺旋”。在這樣的背景下,很容易出現系統性危機,通過減持高估的權益資產,持有短期國債和抗通脹資產可以進行對沖。

3、科技創新仍然是解決困境、提升生產力的重要手段。達裡歐認為驅動經濟運行的主要三股力量分別是生產率的提高、短期債務週期和長期債務週期。AI革命將會成為未來的生產核心驅動力,比工業革命更加深刻的影響人類社會。