【深度分析】Costco:防禦與增長並存的投資機遇

投資論點

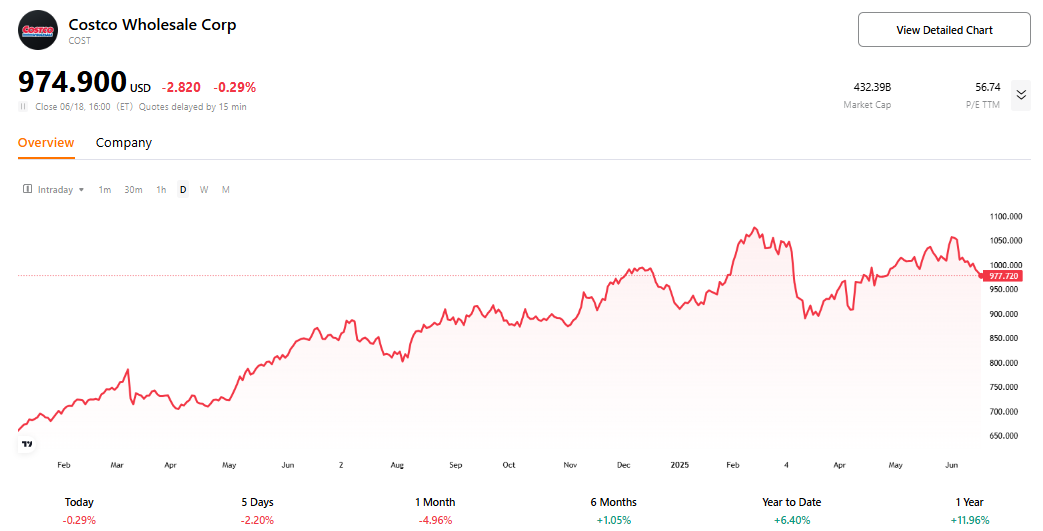

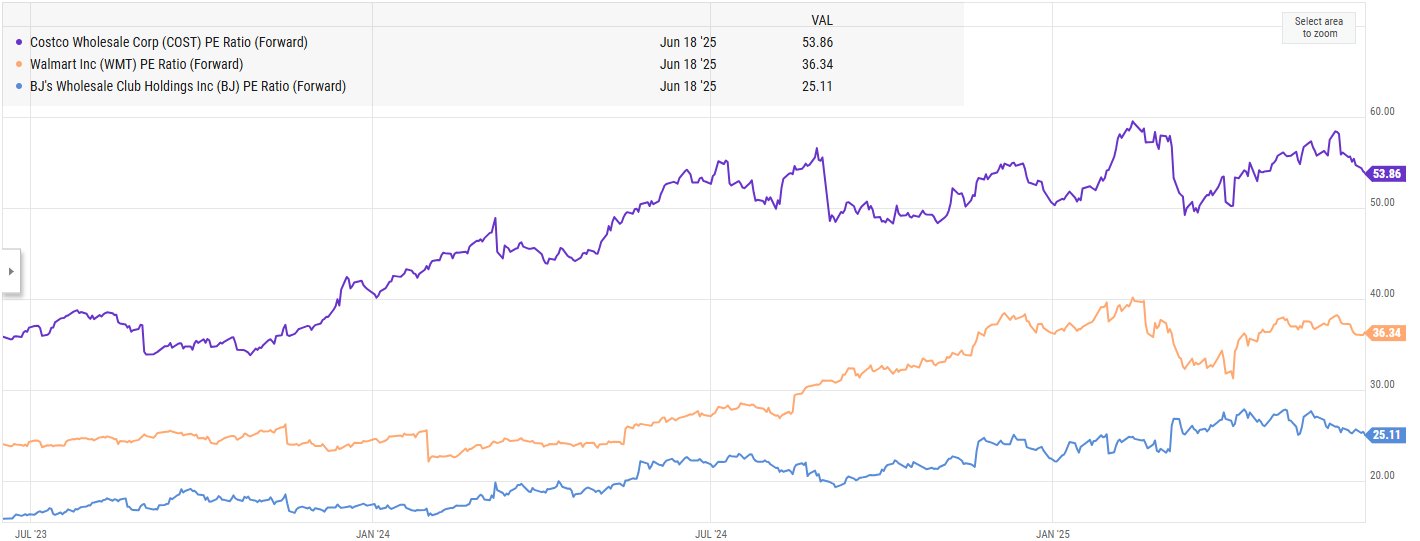

TradingKey - Costco憑藉獨特的會員制倉儲商業模式,構建了低價高量、自有品牌與精選商品協同驅動的競爭壁壘。其穩健的基本面——高續費率、持續同店銷售增長、近150億美元現金儲備及低槓桿財務結構——在宏觀經濟波動中展現強大韌性。儘管高通脹、關稅政策及電商轉型帶來短期挑戰,Costco憑藉靈活供應鏈、全球擴張潛力及數位化投資,長期增長動能依然強勁。當前54倍市盈率雖高,但90%續費率與60%市場份額支撐其溢價合理性,目標價977.4美元。

來源:TradingKey

公司概述

Costco是一家以會員制倉儲為核心的零售企業,成立於1976年,總部位於美國華盛頓州。其獨特的商業模式以收取會員費為基礎,為會員提供大批量商品和折扣服務,涵蓋食品、日用品、電子產品、家居用品等多個品類。截至2025年,Costco在全球運營約905家倉儲式門店,其中624家位於美國,覆蓋北美、歐洲、亞洲等多個市場。

倉儲會員制零售的市場優勢及Costco的競爭格局

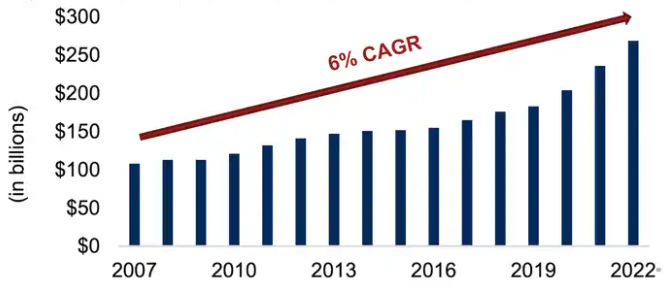

倉儲會員制零售以低成本和高性價比著稱,被視為傳統超市的替代方案。其優勢不僅體現在批量購買帶來的成本節約,還包括一站式購物的便利性以及會員專屬的折扣、店內獎勵等增值服務。近年來,受疫情和通貨膨脹的影響,消費者購物習慣發生顯著變化,傾向於更經濟高效的購物方式。這導致幾乎所有會員商店的續費率都創下了歷史新高,市場規模在後疫情時代加速擴大。

來源:CFRA Research, “Club Stores: Prepare for a New Era of Expansion” report, Arun Sundaram.

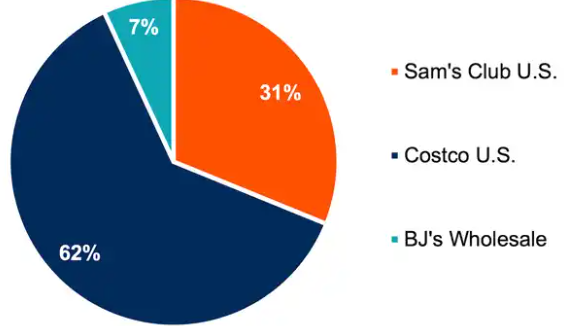

Costco的主要競爭對手包括Sam's Club和BJ's Wholesale Club,這兩家同樣採用會員制和批量銷售模式,目標客戶群體與Costco高度重疊。此外,大型零售商如Target和電商巨頭Amazon也在一定程度上構成競爭,但它們的業務模式更偏向傳統零售或線上購物,與Costco的倉儲會員制相比,競爭關係較為間接。根據CFRA Research的數據,Costco在美國倉儲會員制零售市場中佔據主導地位,市場份額超過60%。這一優勢得益於其獨特的商業模式,包括精選的商品組合、高效的供應鏈管理以及對會員價值的持續優化。

來源:CFRA Research, “Club Stores: Prepare for a New Era of Expansion” report, Arun Sundaram.

Costco商業模式:簡單與深度的融合

Costco的商業模式表面上非常簡單:通過會員制收取年費,以低價銷售大包裝商品,依靠高銷量實現盈利。然而,這種簡單的商業模式背後有著深思熟慮的設計,整合了低利潤率、自有品牌、精選商品和會員制,構建了獨特的競爭優勢。

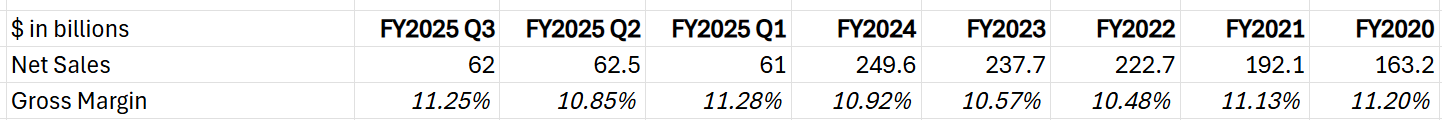

低利潤率與自有品牌協同增效:Costco的商品毛利率約為11%,遠低於傳統零售商,通過低價高量的循環驅動盈利——低價吸引客流,高銷量增強採購能力,進一步壓低成本。這種模式並非單純“薄利多銷”,而是通過自有品牌Kirkland Signature實現差異化,通過提供與知名品牌品質相當但價格更低的產品,來增強Costco的獨特性。此外,自有品牌的利潤率通常高於普通商品,這有效彌補低毛利短板。Kirkland Signature產品佔總銷量約33%,銷售額甚至超過了Lowe's和寶潔,且增長快於整體業務,為盈利提供強勁支撐。

來源:Costco, TradingKey

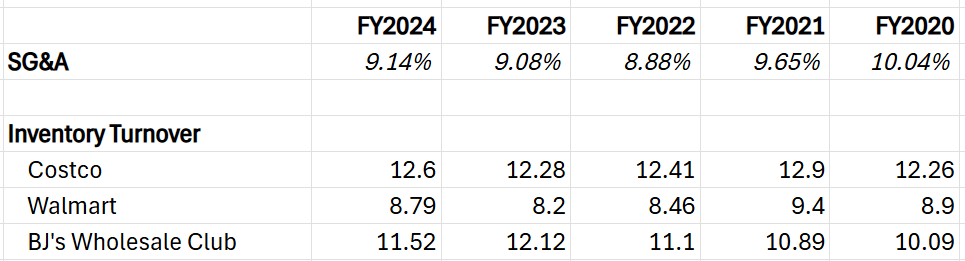

精選商品提升效率:Costco僅提供約4000種精選商品(SKU),遠少於傳統零售商的數萬種。這種“有限選擇”策略簡化庫存管理和物流,加速庫存周轉(約12次/年,高於競爭對手),顯著降低倉儲與運營成本。同時,精選商品避免消費者“選擇悖論”,幫助他們快速鎖定高品質、低價格商品,從而提升購物滿意度。

來源:Costco, TradingKey

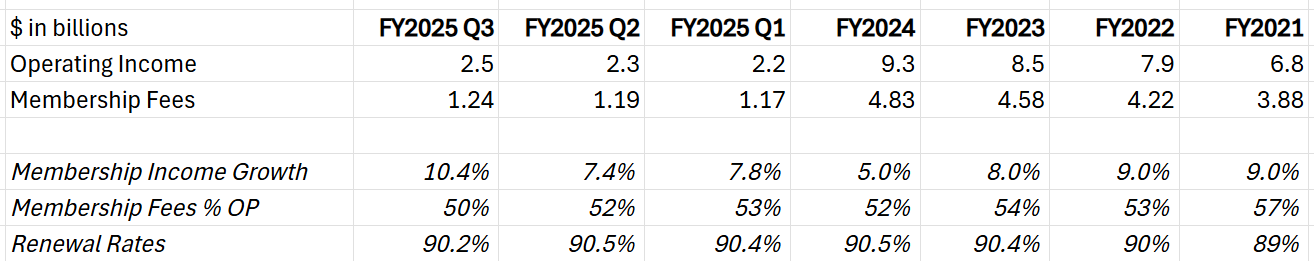

會員制保障穩定收入:Costco通過其獨特的運營模式吸引了穩定的顧客來源,並且通過向會員收取年度會員費(基礎會員60美元,高級會員120美元)構建了穩定的收入基礎。2024財年,Costco的會員費收入超過48億美元,貢獻了運營利潤的絕大部分。另外,會員費門檻篩選出消費能力強、忠誠度高的中高收入群體,不僅幫助鎖定顧客,還鼓勵重複消費,強化了會員制的經濟價值。

來源:Costco, TradingKey

財報超預期為何股價仍下跌?

儘管公司2025財年第三季度財報表現亮眼,每股盈利4.28美元(預期4.24美元),收入632.1億美元(預期631.9億美元),均超市場預期,但股價卻出現回落。我們認為可能的原因有以下幾點:

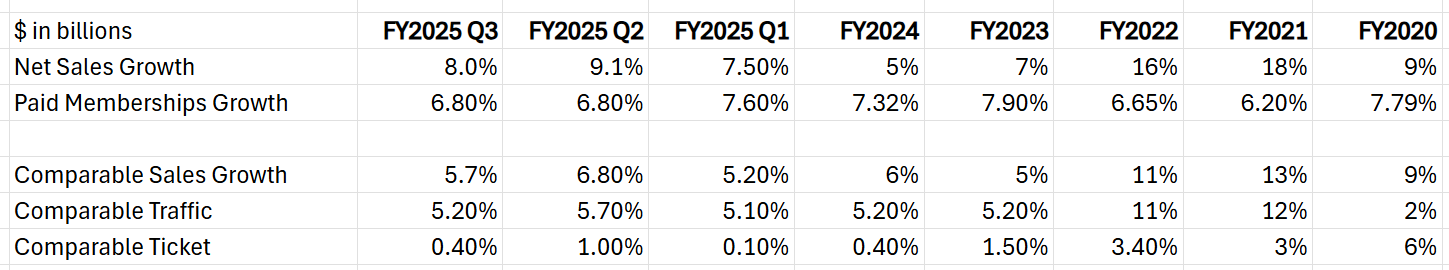

核心指標增長放緩:儘管財報數據整體向好,但Costco的關鍵運營指標顯示出增長乏力的跡象。淨銷售增長率、同店銷售增長率以及付費會員增長率均呈現放緩趨勢,尤其是同店銷售增長明顯減弱。數據表明,增長主要依賴可比客流量,而非客單價的提升,低客單價增長拖累了整體表現。投資者可能因此對Costco的長期增長動能表示擔憂。

來源:Costco, TradingKey

關稅政策增加運營壓力:特朗普的關稅政策對Costco的供應鏈和成本管理構成挑戰。管理層透露,為規避關稅帶來的額外成本,Costco提前運輸部分商品,導致庫存積壓和物流複雜性上升,運營成本隨之增加。投資者可能擔憂關稅政策的不確定性將持續影響運營效率,甚至侵蝕盈利能力。

宏觀經濟壓力抑制消費:高通脹環境下,消費者購買力下降,對Costco的銷售增長形成制約。美國消費者信心跌至近三年低點,非必需品購買意願顯著減弱。作為會員制零售商,Costco依賴低價策略吸引顧客,但通脹壓力導致消費者減少大宗採購和高價商品消費。最新數據顯示,5月同店銷售增長放緩,食品和日用品以外的品類表現尤為疲軟。

Costco股價會一瀉千里嗎?

答案是否定的。從基本面來看,公司運營穩健,業務持續向前發展。其同店銷售額保持增長,會員收入穩定上升,續費率維持高位,彰顯會員的高度忠誠,這些核心指標均表明Costco的商業模式依然強勁,為其市場表現提供了堅實支撐。

穩健模式獲機構青睞:儘管宏觀經濟疲軟對Costco會構成一定影響,但其非周期性行業定位和會員制商業模式為其提供了強大支撐。2024年,機構投資者因風險偏好提升而減少對非周期性行業的配置,但自2025年初,宏觀不確定性加劇促使機構風險偏好回落,防禦性強的非周期性行業重獲青睞。據TradingKey’s Star Investors數據,Costco的機構持股比例(72.25%)與持股機構數量近幾個季度持續上升,吸引了Vanguard、貝萊德、State Street、Geode Capital Management等知名機構。這一趨勢凸顯了機構對Costco穩健商業模式和長期增長潛力的信心,強化了其投資價值。

.jpg)

關稅影響有限:未來關稅政策可能推高零售行業成本,但對Costco的影響較為可控。Costco美國業務的進口商品佔比僅約33%,其中來自中國、墨西哥和加拿大的進口品佔比不到15%。此外,Costco僅銷售約4000種SKU,商品種類精簡,結合其強大的採購能力和快速的庫存周轉率,使其能夠靈活替換受關稅影響的商品。Costco的低價策略進一步增強其競爭力,未來可能通過維持低價、擴大與競品的價格差距,持續吸引消費者並提升市場份額。

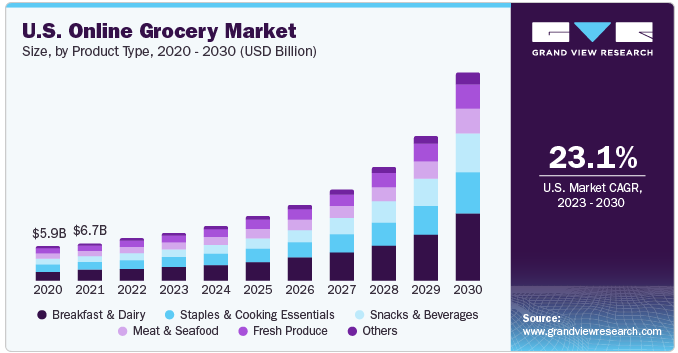

電商業務穩步推進:疫情加速了美國消費者向線上雜貨購物的轉變,線上雜貨市場預計2023至2030年將以23.1%的複合年增長率(CAGR)增長。Costco的電商業務起步較晚,近幾個季度電商銷售額增長率為16%,低於行業平均水平,但公司正積極投資配送基礎設施以提升線上能力。近期,Costco與Affirm合作推出“先買後付”計劃,為會員購買高價商品提供更多靈活性,進一步刺激線上消費。隨著電商能力的增強,Costco有望在快速增長的線上市場中佔據更大份額。

來源:grandviewresearch

財務狀況穩健:Costco的資產負債表表現優異,持有近150億美元現金,年度自由現金流超過60億美元,為其提供了充足的財務靈活性。債務權益比僅為30%,遠低於行業平均水平,顯示出低槓桿和強大的抗風險能力。這種健康的財務狀況使Costco能夠在不確定環境中保持戰略主動性,無論是應對外部衝擊還是加大投資力度。

估值分析:高溢價合理嗎?

得益於強勁的會員增長、持續的同店銷售額增長及穩健的財務基礎,Costco當前遠期市盈率達54倍,接近歷史高位,PEG比率超5,遠高於競爭對手,顯示估值幾乎不容差錯。然而,其運營韌性、全球業務擴張及90%的高續費率帶來的會員制穩定性,支撐了估值溢價的合理性。若國際市場擴張和數位化轉型持續推進,長期增長潛力可期,高估值或能維持。儘管如此,考慮到未來一年宏觀經濟及競爭壓力,45倍市盈率似乎是一個較為合理的估值水平,意味著其目標價為977.4美元。

來源:YCHARTS

Costco面臨的潛在風險

儘管Costco基本面穩健,仍面臨若干風險。首先,估值回調可能發生,若市場不再追捧其“品質至上”策略,當前超過50倍的市盈率可能會被下調。其次,同店銷售增長放緩已現端倪,若持續維持低個位數增長,市場可能質疑其高估值合理性。此外,國際擴張挑戰也是一大風險,特別是在中國等新市場,任何戰略失誤都可能導致高昂代價。最後,宏觀經濟下行可能影響消費需求,即使Costco的抗周期性較強,也難以完全免疫。這些風險需密切關注,但Costco的穩健商業模式和財務實力為其應對挑戰提供了緩衝空間。