【深度分析】 美債風暴:若再發生,對美股美元影響幾何?

摘要

TradingKey - 《美麗大法案》的推出、穆迪下調美國主權信用評等、美債拍賣遇冷,以及近期聯準會降息預期弱化等多重因素共同造成了5月21日的美債風暴。展望後市,雖然發生機率較低,但若美債風暴重演,美債殖利率與美股或將回歸負相關性,引發"股債雙殺"局面。然而我們的基準預測是:寬鬆貨幣政策與積極財政政策的組合拳將力壓經濟放緩的影響,支撐美股中期看漲邏輯,這意味著短期市場回調反而提供投資者入場的良機。就美元走勢而言,若美債殖利率攀升是受川普外交政策不確定性、美債信用擔憂及聯準會政策困境驅動——這些因素將促使全球資本轉向非美資產——那麼美債殖利率與美元指數的負相關關係將持續,導緻美元延續跌勢。

來源:Mitrade

來源:Mitrade

* 投資人可以透過被動基金(如ETF)、主動式基金、金融衍生性商品(如期貨、選擇權和掉期)、差價合約和點差交易直接或間接投資於股票市場和外匯市場。

1. 背景

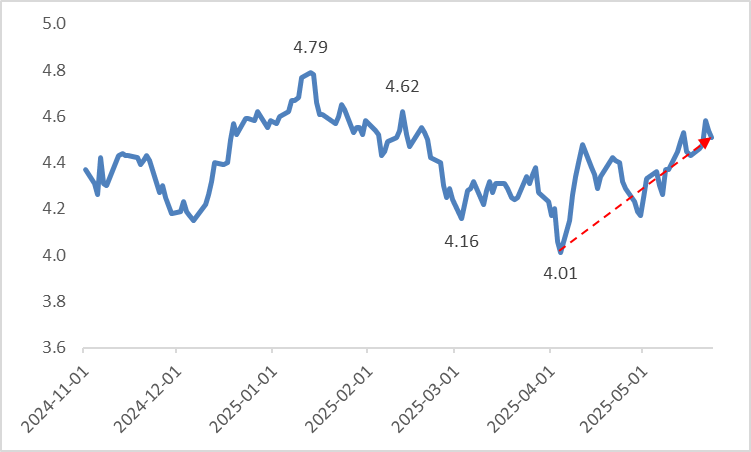

2025年5月21日,美國公債殖利率大幅飆升,10年期殖利率突破4.6%,30年殖利率站上5%。事實上,自2025年4月4日觸及4.01%的階段性低點後,美債殖利率已開始逐步回升(圖1.1)。4月,美國加徵關稅政策衝擊美元資產,疊加財政債務擔憂升溫,共同推升了美債殖利率。而5月殖利率持續上漲的原因更具體化:

- 美國眾議院籌款委員會通過的《美麗大法案》:該法案以國內減稅為核心目標,若最終生效將削減美國稅收收入,進一步惡化國家債務狀況。在此情況下,美國政府勢必要擴大發債規模以維持財政運轉,導致國債供應增加並推高收益率。

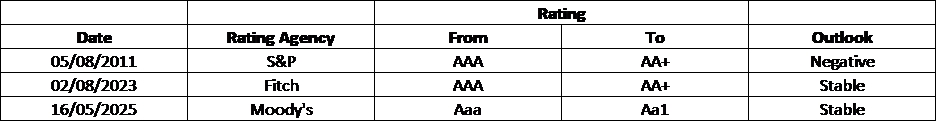

- 穆迪下調美國主權評等:由於美國財政前景惡化,全球三大評等機構之一的穆迪將美國主權信用評等從Aaa級下調至Aa1級(圖1.2)。此舉引發市場震盪,導緻美債遭拋售,殖利率隨之攀升。

- 美債拍賣遇冷加劇殖利率飆升:2025年5月21日美國公債拍賣需求疲軟,直接推動殖利率大幅攀升。其中20年期公債殖利率自2023年11月以來首次突破5%關口,最終中標殖利率達5.05%,較4月同期高出20個基點。

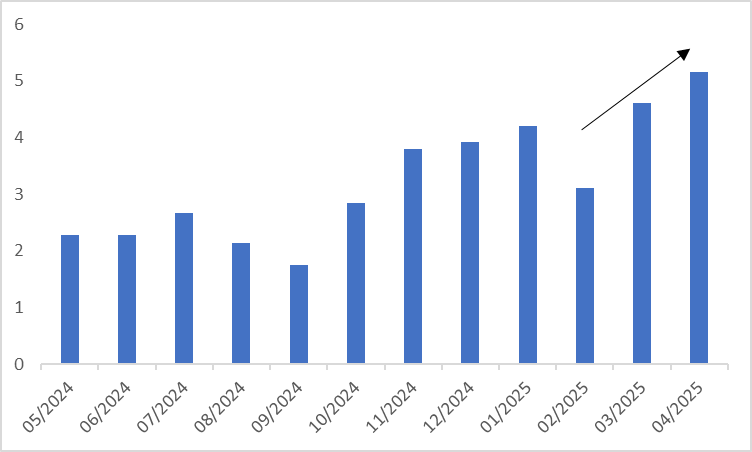

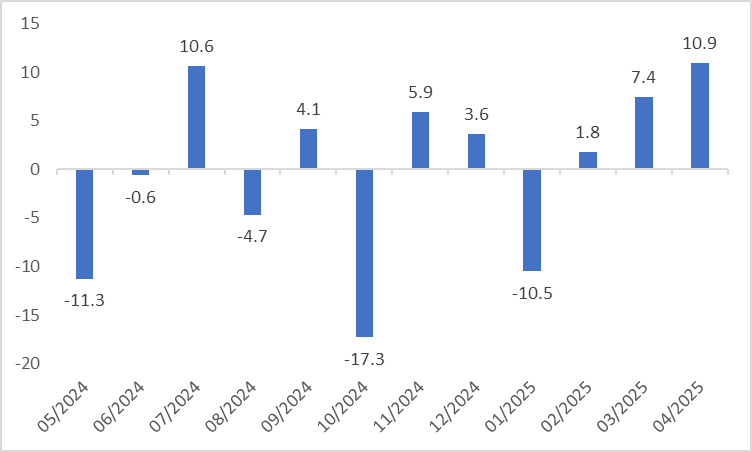

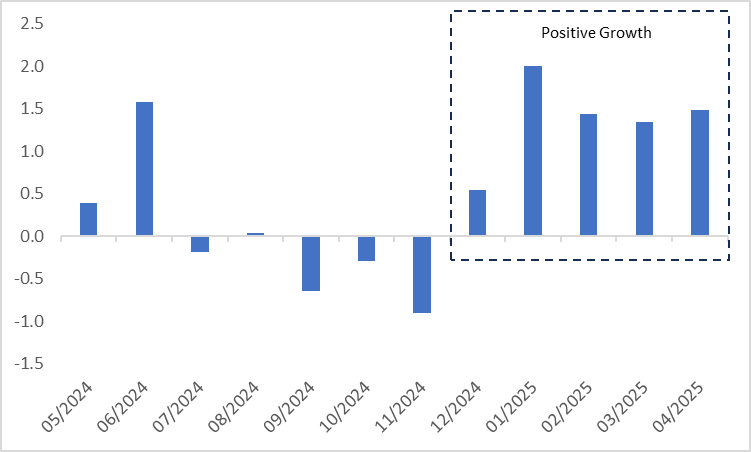

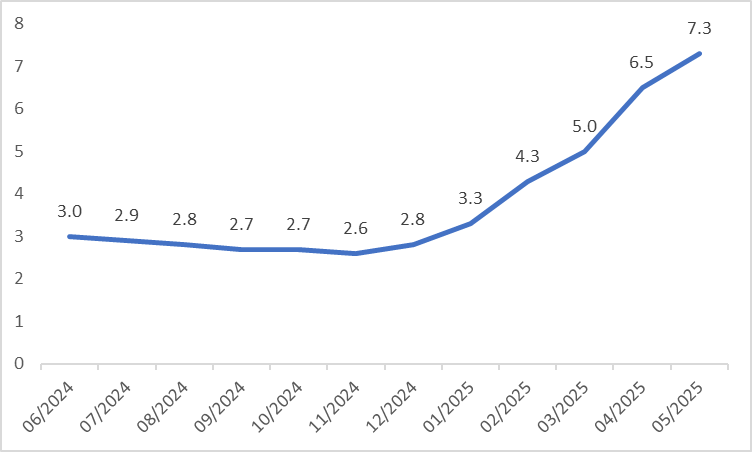

除上述三大直接因素外,美國國債收益率走高的間接推手是近期展現的經濟韌性。高頻資料顯示需求端顯著改善:零售銷售和新屋銷售增速近月來明顯加快(圖1.3-1.4);生產端方面,工業生產指數自去年末以來持續回升(圖1.5)。製造業和服務業PMI分別從4月的50.2和50.8升至5月的52.3。如此強勁的經濟表現疊加關稅政策,推高了投資者對美國通脹的預期——密歇根大學1年期通脹預期指數已連續數月攀升,且5月最新資料高達7.3%(圖1.6)。經濟韌性與通脹預期高企的雙重作用,可能促使美聯儲延后降息時點並縮減降息幅度,從而進一步推昇國債收益率。

圖1.1:10年期美債殖利率(%)

來源:路孚特,TradingKey

圖1.2:評等機構下調美國主權評等紀錄

來源:路孚特,TradingKey

圖1.3:零售銷售額較去年同期成長率(%)

來源:路孚特,TradingKey

圖1.4:新屋銷售季增速(%)

來源:路孚特,TradingKey

圖1.5:工業產出年增率(%)

來源:路孚特,TradingKey

圖1.6:密西根大學1年期通膨預期(%)

來源:路孚特,TradingKey

2. 風險警告:若美債風暴重演,對市場影響如何?

展望未來,我們的基準情境預測是:隨著關稅政策影響逐步顯現,美國經濟將趨於放緩。這將從需求面抑制通膨大幅反彈,在"低成長+低通膨"組合作用下,聯準會預計將於2025年7月重啟降息週期。但鑑於本文主要目的在於風險警示,我們將重點分析另一種情境──滯脹(即便我們認為發生的機率不高)。歷史經驗顯示(如1970年代及2007年末至2008年初),滯脹時期聯準會往往選擇收緊貨幣政策以優先抑制通膨。若今年下半年重現這一情景,美債殖利率將持續攀升,並對美股及美元走勢產生深遠影響。

3. 對美股的影響

若美債殖利率持續攀升,將透過三重傳導管道影響美股走勢:

- 負面效應-融資成本管道:作為貸款基準利率的定價錨,收益率上升將推高上市企業借款成本,透過壓縮企業利潤率(估值模型分子端)壓制股價;

- 負面效應-折現率管道:股票估值依賴未來現金流的折現,收益率攀升將降低現金流量現值(估值模型分母端),從而拖累股價;

- 正面效應-資金輪動管道:當國債價格下跌時,撤離美債的資金可能湧入美股,形成"蹺蹺板效應"對股市構成支撐。

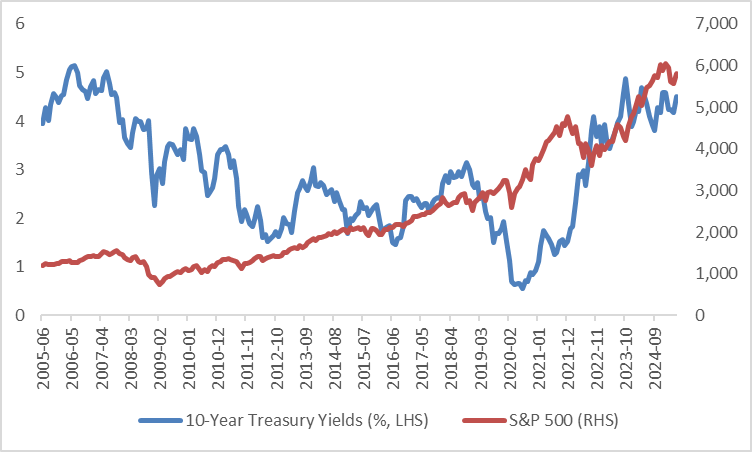

歷史資料顯示,美債收益率與美股的相關性呈現階段性輪動特徵。整體而言,2020年前兩者呈負相關,而2020年後則轉為顯著正相關(圖3)。展望未來,若美債動盪因關稅政策不確定性和美債避險内容削弱而再度爆發,2020年以來的趨勢或將逆轉——美債收益率與美股很可能重新回歸負相關關係,進而引發“股債雙殺”局面。

在此,需重申我們基準預測情境——"低成長+低通膨"組合將促使聯準會於2025年7月重啟降息週期。這項寬鬆貨幣政策,疊加國內減稅等擴張性財政政策的配合,將有效對沖經濟放緩的影響,進而支撐我們對美股中期走勢的看漲觀點。因此,若美債市場動盪重演並引發美股短期回調,反而將提供投資人佈局良機。

圖3:過去20年美債殖利率與美股相關性演變

來源:路孚特,TradingKey

4. 對美元的影響

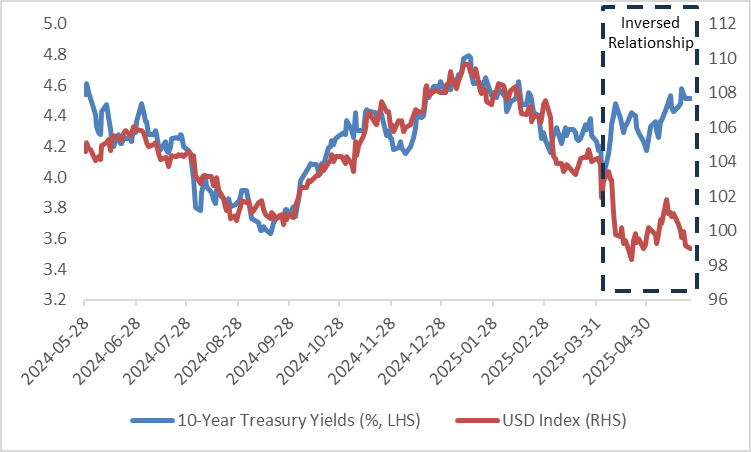

从经济学原理来看,美债收益率与美元指数通常呈现显著正相关关系(图4),这一现象主要由两大因素驱动:其一,收益率上升提升美债吸引力,促使外国投资者增持美债以获取更高回报。由于美债以美元计价,其需求增加将直接推升美元需求,从而支撑美元指数走强;其二,美债收益率攀升往往预示着市场对美联储加息的预期升温,这种政策预期会进一步强化美元的吸引力。

近期,美債殖利率與美元指數卻呈現出反常的負相關關係。這現象主要源自於三大因素:川普外交政策的不確定性、美國債務信用的隱憂,以及聯準會面臨的政策兩難。這些因素共同促使全球資本轉向非美資產配置,進而削弱美元需求,拖累美元指數表現。展望未來,若美債市場動盪重演,且持續由上述因素驅動,殖利率與美元指數的負相關性很可能持續,導緻美元步入趨勢貶值通道。

圖4:美債殖利率與美元指數相關性

來源:路孚特,TradingKey