美國5月PCE前瞻:關稅通膨效應繼續延遲,美股可忽略報告?

TradingKey - 6月27日週五,美國將公佈5月個人消費支出物價指數(PCE)報告,這被視為聯準會最青睞的通膨報告,以協助FOMC官員判斷美國通膨形勢和做出貨幣政策決定。

經濟學家預計,鑒於美國5月消費者物價指數(CPI)和生產者物價指數(PPI)不及預期,川普關稅帶來的通膨效應仍未在5月有明顯的體現,PCE指數將溫和上升,而非大幅反彈。

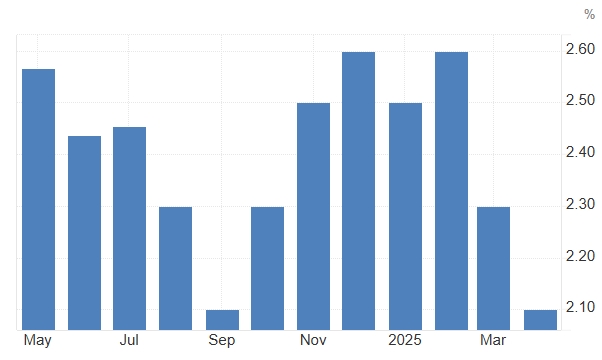

據Factset數據,經濟學家預計5月PCE指數環比增長0.1%,前值0.1%,同比增長2.3%,高於4月的2.1%。剔除食品和能源後的核心PCE指數環比增長0.1%,前值0.1%,同比增長2.6%,高於前值的2.5%。

【美國PCE指數年率,來源:Trading Economics】

按此預期,核心PCE月率將連續第三個月維持在0.1%,料成為2020年新冠疫情爆發以來漲幅最溫和的三個月。

通膨效應初顯,Q3是關鍵

在4月的PCE報告中,核心PCE物價指數月率連續兩個月溫和增長,年率創下2021年2月以來最低。

華爾街日報記者、「聯準會傳聲筒」Nick Timiraos稱讚這一報告是「A+」,但警告稱,關稅的影響可能會在5月,尤其是6月顯現,商品價格漲幅將會加快。

摩根大通分析師表示,5月通膨可能會小幅加速,但這只是關稅的冰山一角。

高盛本月發佈報告稱,5月CPI和PPI指數表明,關稅對5月物價的影響溫和,但關稅引發的通膨大部分將會在6月至8月顯現。

聯準會鴿風似乎佔優

聯準會6月政策會議後,聯準會官員內部就降息前景和經濟增長出現了罕見的巨大分歧。德意志銀行指出,6月經濟預測摘要(SEP)反映的官員分歧程度創下十年新高。

近幾日聯準會官員的講話也體現了這一點。一方面,聯準會理事沃勒和鮑曼聲稱關稅的通膨效應並沒有預期那麼嚴重,力挺7月降息;另一方面,聯準會主席鮑爾在國會山作證時在降息立場上表態一如既往的「模糊」,數名官員也強調需要進一步明確關稅影響。

不過,市場似乎更加關注鴿派立場,尤其是美國總統川普正在醞釀對降息更積極的下一任聯準會主席的名單。截至撰稿,10年期美債殖利率從上週五(6月20日)的最高4.443%降至4.261%,美元指數(DXY)跌至三年來低位。

美股可無虞?

週五將公佈的PCE報告並未反映6月以伊衝突的影響,經濟學家擔心原油供應受限帶來的油價飆升可能會進一步惡化美國通膨。卡森集團表示,油價及其對通膨的影響將對聯準會維持利率「有意義的限制」多久產生影響。

隨著美國軍事介入和以伊兩國達成停火協議,油價漲勢掉頭,避險情緒的回落將增加美股等風險資產的吸引力。

本週,在聯準會降息預期增強和企業獲利前景改善的背景下,納斯達克100指數創下新高,輝達股價也於25日刷新記錄。