低息時代破局,用紅利資產錨定長期現金流

站在2026年的時間節點,存款利率已在低位定格,普通投資者既渴望維繫穩定現金流以安身,又因權益市場的起伏而踟躕不前。兼具現金流確定性與防禦韌性的紅利資產,或許正成爲破局的核心密鑰。

紅利指數有何不同?

紅利投資絕非單一標的選擇,而是一套可適配多元需求的精密配置工具箱。聚焦A股賽道,多隻紅利指數各有側重、互爲補充,不妨通過對比視角,逐一解鎖其核心價值。

作爲A股紅利投資的“標杆”,中證紅利指數的受衆最廣、認知度最高,其選股標準清晰嚴苛——篩選過去三年連續穩定分紅且股息率穩居市場前列的企業,成份股匯聚了A股中願意與股東共享收益的100家優質標的。

與中證紅利指數相比,中證紅利低波動指數以“紅利+低波動”爲核心策略,在保留高股息屬性的基礎上,額外疊加低波動篩選,業績穩定性更具優勢;與之形成差異化互補的是中證紅利價值指數,其以“紅利+高安全邊際”爲導向,聚焦低估值、基本面紮實的高股息標的,進一步提升估值安全性。

若從數據維度來拆解,結論會更加清晰,截至目前,中證紅利低波動指數過去一年的年化波動率是11.34%,低於中證紅利指數和中證紅利價值指數;中證紅利價值指數的滾動市盈率爲7.73倍,低於其他兩隻指數。

與上述三隻紅利指數相比,2025年新發布的中證A500紅利低波動指數,則實現了“標的聚焦”與“賽道拓寬”的雙重突破。該指數以中證A500指數爲選股基底,實現對優質龍頭企業的聚焦,在此基礎上再疊加“紅利+低波動”雙重篩選,進一步實現了行業分佈的全面、均衡。相較於前三隻紅利指數,該指數顯著提升了醫藥生物、石油石化、公用事業等行業的權重。

表:A股紅利指數前五大行業分佈

| 中證紅利 | 紅利低波 | 紅利價值 | A500紅利低波 | ||||

| 行業 | 權重 | 行業 | 權重 | 行業 | 權重 | 行業 | 權重 |

| 銀行 | 21.0 | 銀行 | 48.8 | 銀行 | 46.4 | 銀行 | 20.4 |

| 煤炭 | 16.4 | 建築裝飾 | 8.6 | 建築裝飾 | 8.3 | 醫藥生物 | 12.6 |

| 交通運輸 | 13.3 | 醫藥生物 | 4.7 | 煤炭 | 6.0 | 交通運輸 | 10.6 |

| 有色金屬 | 5.5 | 石油石化 | 4.4 | 交通運輸 | 5.5 | 石油石化 | 10.0 |

| 石油石化 | 5.3 | 公用事業 | 3.9 | 建築材料 | 5.3 | 公用事業 | 7.6 |

數據來源:Wind,2026年1月31日,申萬一級行業,單位:%

相較於A股紅利指數,港股紅利指數受市場流動性差異、分紅稅規則等因素影響,整體股息率表現更高,兩隻核心紅利指數各有側重,可與A股紅利指數形成互補:中證港股通高股息投資指數主打純粹高股息特徵,類似A股的中證紅利指數,實現對高股息的聚焦;恒生港股通高股息低波動指數則主打高股息疊加低波動特徵,與A股的中證紅利低波動指數邏輯相近,兼顧收益與穩健性,二者均匯聚港股高股息龍頭,有助於投資者分散配置、增厚收益。

在利率低位運行的當下,僅靠存款可能難以支撐日常現金流的剛性需求,更無法承載資產長期增值的期待,而這些兼具穩健股息與紮實基本面的紅利指數,正成爲低利率時代更適合普通投資者的選擇。

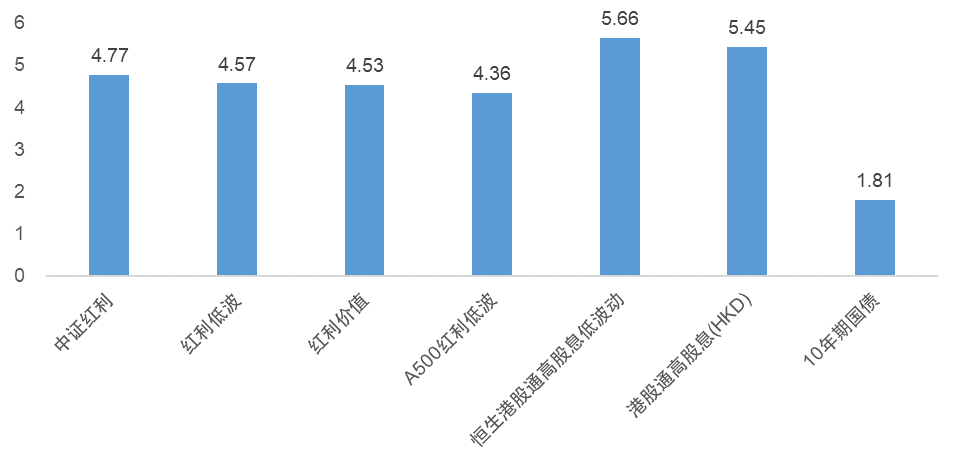

圖:紅利指數的股息率遠高於10年期國債收益率

數據來源:Wind,2026年2月9日,單位:%

“紅利+”策略:解鎖紅利投資進階之路

分紅是股東回報的重要方式,但分紅能否“分得出、分得久”,根植於企業穩定的盈利能力與充沛的自由現金流。投資者若想在紅利投資的基礎上,進一步提升分紅的質量與可持續性,並把收益來源更多錨定在企業的長期價值回報上,不妨關注“紅利+”策略。

所謂“紅利+”策略,並非只盯着當下的高分紅水平,而是將高分紅背後的質量一併納入篩選:企業是否具備持續盈利能力、現金流是否充裕、估值是否留有安全邊際,從而篩選出真正擁有長期價值創造能力的公司。

例如,國證價值100指數聚焦低估值、高安全邊際的優質標的,在紅利屬性之外疊加估值與現金流等維度的考量;國證自由現金流指數則精準捕捉具備持續現金流創造能力的“現金牛”企業,以現金流韌性築牢長期收益根基。

兩者指向同一個目標:幫助投資者在“拿分紅”的同時,把收益來源更多錨定於企業的長期價值回報。

易方達紅利寶基金:一站式紅利投資解決方案

近年來,易方達基金持續豐富紅利寶產品線,並針對不同投資需求設計四類差異化投資方案。

情形一:看重定期現金流的投資者

對於追求定期現金流、以分紅支撐日常開支的投資者,可配置分紅節奏不同的易方達恒生港股通高股息低波動ETF聯接基金(A/C:021457/021458)、中證紅利低波動ETF聯接基金(A/C:020602/020603)和中證紅利價值ETF聯接基金(A/C:024564/024565),有機會每個月都獲得分紅。若偏好簡化配置,易方達中證港股通高股息投資ETF聯接基金(A/C:023389/023390)每月開展一次分紅評估,助力直接鎖定月度穩定現金流。

情形二:看重紅利長期複利價值的投資者

對於看重紅利長期複利價值、追求長期財富增值的投資者,可考慮佈局易方達中證紅利ETF聯接基金(A/C/Y:009051/009052/022925),該產品投資於紅利ETF易方達(515180),場內規模超百億、是目前跟蹤中證紅利指數規模第一的ETF。投資者投資該產品時,可選擇紅利再投資的分紅方式,將所得年度分紅再投資於該產品,更好發揮複利效應。

情形三:看重以分紅投資未來的投資者

若想在紅利投資的穩健底盤上進一步增厚長期收益、佈局未來成長機遇,投資者可根據自身投資目標和風險偏好將分紅投向高成長賽道的“未來已來”指數產品,如易方達恒生港股通創新藥ETF聯接基金(A/C:024328/024329)、中證人工智能主題ETF聯接基金(A/C:012733/012734)、國證機器人產業ETF聯接基金(A/C:020972/020973)、中證雲計算與大數據主題ETF聯接基金(A/C:017853/017854)、中證新能源ETF聯接基金(A/C:019315/019316)等產品,錨定未來產業投資機會。這種“紅利打底、成長增厚”的配置模式,即便高成長板塊短期回撤,也不會影響紅利本金安全,可在穩健與收益潛力間實現平衡。

情形四:看重超額收益的投資者

對於看重超額收益的投資者,可以考慮投資主動型紅利產品,例如易方達紅利混合基金(A/C:020801/020802)、易方達港股通紅利混合基金(A/C:005583/024919)和易方達高股息量化選股股票基金(A/C:021049/021050)。這類產品依託專業主動管理能力,力爭在紅利基準收益之上,爲投資者挖掘更多超額回報機會。

此外,若希望在分紅收益之外進一步把握企業的長期價值回報,可關注易方達國證價值100ETF聯接基金(A/C:025497/025498)與易方達國證自由現金流ETF聯接基金(A/C:024566/024567),這兩隻產品在高股息之外,把選股視野延伸至企業的盈利質量與現金流能力,力爭兼顧當下分紅確定性與長期價值增長潛力。

表:易方達基金旗下紅利類基金

| 板塊 | 基金簡稱 | 基金代碼(A/C/Y) | 管理費率 |

| A股紅利 | 易方達中證紅利ETF聯接 | 009051/009052/022925 | 0.15%/年 |

| 易方達中證紅利低波動ETF聯接 | 020602/020603 | 0.15%/年 | |

| 易方達中證紅利價值ETF聯接 | 024564/024565 | 0.15%/年 | |

| 港股紅利 | 易方達恒生港股通高股息低波動ETF聯接 | 021457/021458 | 0.15%/年 |

| 易方達中證港股通高股息投資ETF聯接 | 023389/023390 | 0.15%/年 | |

| 主動紅利 | 易方達紅利混合 | 020801/020802 | 1.20%/年 |

| 易方達港股通紅利混合 | 005583/024919 | 1.20%/年 | |

| 易方達高股息量化選股股票 | 021049/021050 | 1.00%/年 | |

| 紅利+ | 易方達國證價值100ETF聯接 | 025497/025498 | 0.50%/年 |

| 易方達國證自由現金流ETF聯接 | 024566/024567 | 0.15%/年 |

投資圈流傳一句箴言:“賬面利潤終是浮盈,落袋分紅方爲實得。”無論你是堅守極致安穩的穩健派,還是渴求兼顧成長與收息的進取派,都能通過易方達紅利寶找到適配自身的配置拼圖,於市場起伏中步履從容、穩步前行。