【新股IPO】德業股份衝刺“A+H” 深耕海外未足恃?

金吾財訊 | 近期,深耕光伏逆變器與環境電器領域的德業股份(605117)正式向港交所主板提交上市申請,擬開啓“A+H”雙上市佈局。

此時恰逢全球算力建設加速帶動光伏需求快速增長的行業風口。而在其他同行扎堆內卷國內市場時,德業早已將目標瞄準了海外,在六大洲逾150個國家及地區銷售新能源產品,並憑藉先發優勢在全球市場佔據一席之地,其中Deye品牌已成爲東南亞、中東地區及非洲具影響力的逆變器與儲能解決方案供應商,在歐洲市場保持顯著市佔率。公司亦於東南亞、中東地區、非洲及南美洲建立強大的銷售網絡。過去三年,公司在南非、越南及印度等多國銷售呈現快速增長。目前國外營業額已佔到總營收的75%,整體毛利率維持於40%附近,儲能逆變器毛利率長期超50%。

此外,日前馬斯克在達沃斯世界經濟論壇中明確表示,SpaceX和特斯拉團隊計劃於約3年內在美國本土實現合計約200GW的光伏產能,這一規劃進一步點燃了全球光伏產業鏈的增長預期,也爲聚焦海外市場的德業股份提供了廣闊想象空間。

華泰證券表示,地面與太空光伏技術路線存在一定分化,TOPCon、HJT、鈣鈦礦等路線呈並行增長態勢,該機構看好各技術路線設備在海外光伏產能大規模建設背景下的發展潛力。

不過,光伏逆變器與儲能系統產業競爭激烈,同時越來越多製造商亦於東南亞設立生產基地以強化供應鏈韌性。市場仍呈分散態勢,各細分領域存在衆多參與者。公司目前核心海外市場集中於亞非拉新興區域,這些地區地緣政治風險較高,部分國家存在貿易政策波動、匯率波動劇烈等問題。

更爲關鍵的是,隨着馬斯克美國光伏產能規劃落地及全球光伏需求持續升溫,陽光電源、固德威等國內外頭部企業紛紛加大對新興市場的佈局力度,通過技術迭代、價格調整、渠道拓展等方式搶佔市場份額,德業股份此前積累的渠道壁壘正遭遇衝擊。市場競爭加劇可能引發行業價格戰,進而壓縮公司毛利率空間,對盈利水平構成考驗。

成本端的壓力同樣不容忽視,原料成本佔公司銷售成本總額的比重超86%,供應鏈波動對盈利能力的影響較爲顯著。其中,電池芯、銅等關鍵原材料的供應量、價格波動及行業標準變動,將直接傳導至成本端,進而影響公司毛利水平與盈利穩定性,對公司供應鏈管理能力與成本控制能力提出了更高要求。

爲應對行業競爭、鞏固核心優勢,德業股份正加速推進產能擴張與海外供應鏈佈局。國內方面,公司在寧波北侖及慈溪兩大基地同步推進新建項目,重點擴充新能源產品產能及倉儲容量,滿足持續增長的訂單需求;海外方面,公司於馬來西亞柔佛州EcoWorld Business Park II興建新生產基地,此舉不僅能進一步貼近東南亞、中東等核心海外市場,縮短交貨週期、降低物流成本,還能有效規避貿易壁壘、強化供應鏈韌性,爲全球業務拓展提供堅實支撐。

此次衝擊港股上市,德業股份有望藉助國際資本市場的資源優勢,進一步加大研發投入、完善全球產能佈局、深化海外渠道滲透,在強化儲能逆變器核心競爭力的同時,搶抓全球光伏產業增長機遇。不過,公司能否在多技術路線並行、競爭加劇的行業格局中維持優勢,仍取決於其對風險的應對能力與戰略落地效果,這場“A+H”衝刺的最終成效,尚需時間檢驗。

公司名稱:寧波德業科技股份有限公司

保薦人:中金公司、中信證券、招銀國際

控股股東:張和君,通過直接及間接方式合計控制公司60.30%表決權。

基本面情況:

公司是一家全球領先的光儲產品提供商,致力於提供全面的光伏和儲能產品,爲全球用戶帶來清潔、可持續的綠色能源。公司的核心增長領域爲新能源業務,聚焦於儲能逆變器、光伏逆變器、儲能電池包產品,同時,公司在除溼機、太陽能空調、熱交換器等環境電器業務領域長久深耕,戰略多元化的產品組合帶來了業務的增長與韌性。公司多樣化及多用途的產品銷往六大洲的150多個國家和地區。

行業現狀及競爭格局:

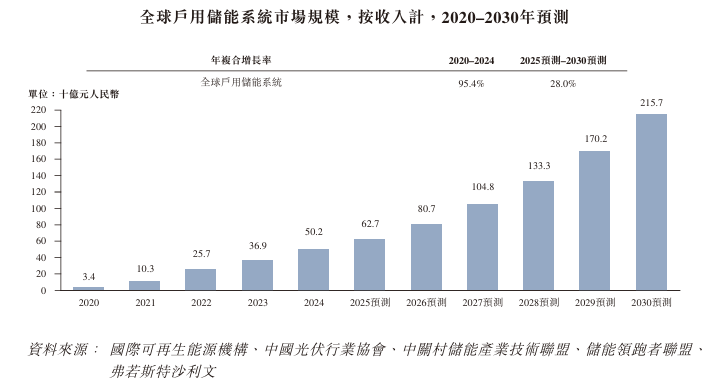

受全球戶用儲能系統加速部署、戶用電價上漲及能源自用與備用電源需求增長的驅動,全球戶用儲能系統市場已實現快速增長。市場規模由2020年的34億元增至2024年的502億元,複合年增長率達95.4%。預計市場規模將持續擴大,從2025年的627億元增長至2030年的2,157億元,對應複合年增長率爲28.0%。

在全球戶用儲能系統市場中,領先企業展現相對高度的市場集中度,競爭態勢持續活躍。中國企業在市場中佔據重要地位。公司於該市場排名第五,市場份額約5.6%.

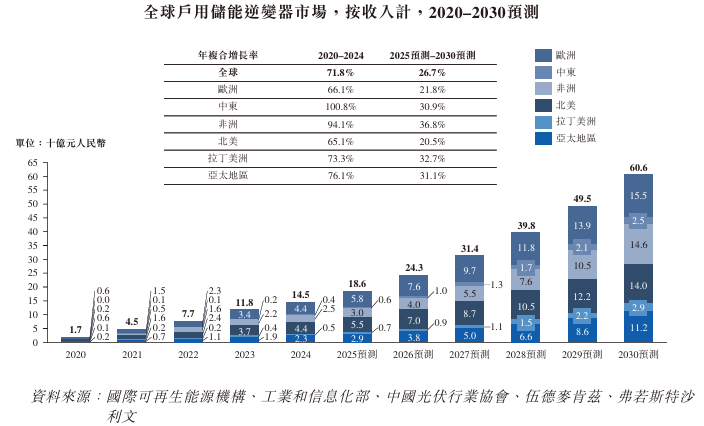

全球戶用儲能逆變器市場在光伏、儲能及充電解決方案的整合部署驅動下持續擴張。市場規模將由2020年的17億元增長至2024年的145億元,複合年增長率達71.8%。預計市場規模將由2025年的186億元持續增長至2030年的606億元,對應複合年增長率爲26.7%。

以收入規模計,歐洲爲最大區域市場,2024年市場規模達44億元,預計至2030年將攀升至155億元,2025至2030年間複合年增長率爲21.8%。預期非洲將爲增長最快的區域市場,2024年市場規模達25億元,預計2030年將達146億元,2025至2030年間複合年增長率分別達36.8%。

在全球戶用儲能逆變器市場中,中國企業已建立重要市場地位。以2024年收入計算,本公司市佔率爲24.4%排名第一。

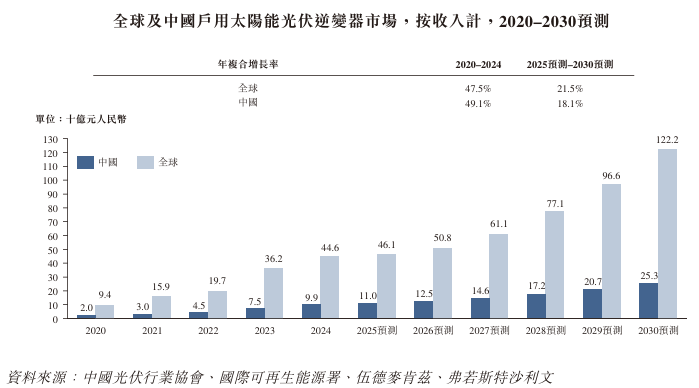

全球戶用太陽能光伏逆變器市場從2020年的94億元增長至2024年的446億元,複合年增長率達47.5%。同期中國市場從20億元增至99億元,複合年增長率達49.1%。預計到2030年,全球及中國市場將分別達到1,222億元和253億元,2025至2030年期間年複合增長率分別爲21.5%和18.1%。

全球戶用太陽能光伏逆變器市場競爭格局較爲分散。以收入計,2024年前五大企業合計佔據30.6%的市場份額。公司排名第七,市場份額約2.5%。

財務狀況:

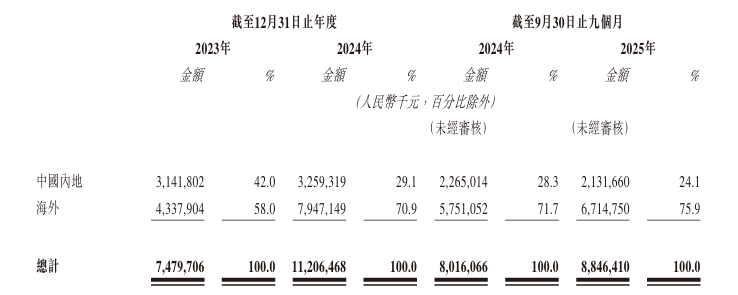

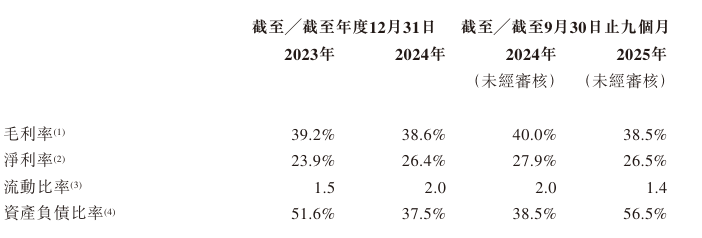

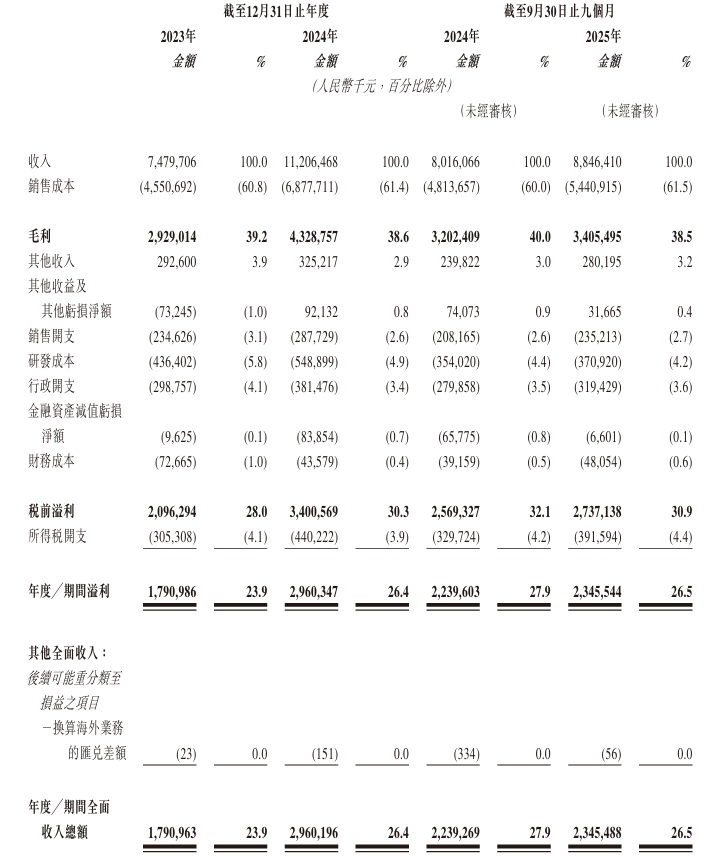

公司2023年、2024年分別錄得收入74.8億元、112.06億元。2025年首9月,營收同比增長10.36%至88.46億元。

公司2023年、2024年分別錄得溢利17.91億元、29.6億元。2025年首9月,溢利同比增長4.73%至23.46億元。

招股書顯示,公司經營可能存在風險因素(部分):

1、公司的增長取決於客戶所在市場的發展,且公司可能無法使生產與客戶需求相匹配,這可能對公司的經營業績及業務前景造成不利影響。

2、公司面臨競爭,並預期未來競爭將加劇。若未能有效應對競爭,公司的收入增長與經營業績將受到重大不利影響。

3、公司產品與解決方案的市場正在不斷演變,而市場環境的變化,例如新技術的引入或客戶偏好的轉變,這可能對產品與解決方案的需求造成負面影響。若未能妥善預判或應對市場環境的變化,公司的業務前景與經營業績將受到衝擊。

4、公司面臨與全球業務相關的風險,且在進一步拓展海外業務時將持續承受此類風險。

5、外幣匯率波動將影響公司財務業績。

6、公司的增長取決於客戶所服務市場的發展態勢。

7、公司持續投入大量資源於研發,並計劃維持此投入力度,但此類投資未必能帶來預期成果。

8、原材料價格波動可能擾亂供應鏈並影響銷售價格,進而衝擊業務營運、財務狀況及經營業績。

9、原料供應的任何重大中斷,都可能對公司的業務、財務狀況及經營業績造成不利影響。

10、倘未能成功開發新客戶或留存現有客戶,公司的業務、財務狀況及經營業績可能遭受重大不利影響。

公司募資用途:

1、未來五年內用於提升公司的研發能力,旨在推動技術創新和迭代。

2、未來五年內用於興建生產基地及倉庫,以擴大整體產能並提升內部倉儲能力。

3、未來五年用於加強全球營銷及服務網絡佈局,以推動全球客戶羣及業務覆蓋範圍的擴展。

4、營運資金補充及其他一般企業用途,爲公司提供足夠的財務靈活性,以應付持續的營運需求、探索策略性增長計劃,並在不可預見的情況下維持穩定。