埃泰克上交所IPO:深綁奇瑞成雙刃劍,產能利用率走低仍激進擴產

證券之星陸雯燕

隨着汽車電子產業進入快車道,蕪湖埃泰克汽車電子股份有限公司(下稱“埃泰克”)向上交所主板發起衝擊,目前公司已完成首輪問詢。

證券之星注意到,埃泰克的上市之路正面臨多重拷問。從治理層面看,公司實控人通過複雜的股權架構實現控制,加之與奇瑞系之間的股權及管理層淵源,埃泰克的控制權穩定性以及實控人認定引發監管問詢。經營上,奇瑞汽車(09973.HK)貢獻的營收已突破五成,雖加持了業績,但來自奇瑞汽車的應收賬款也不斷走高,收入並未真正轉化成現金流。在去年銷量增速放緩與產能利用率持續下滑的背景下,埃泰克仍計劃通過IPO募資大幅擴張產能,其必要性與合理性存疑。

複雜的跨境控制權架構

招股書顯示,埃泰克前身由澳洲埃泰克、蕪湖奇瑞科技有限公司於2002年共同出資設立,持股比例分別爲51%和49%。由於當時外商投資企業享受多項優惠政策,這也成爲引入澳洲埃泰克參與投資的重要原因。

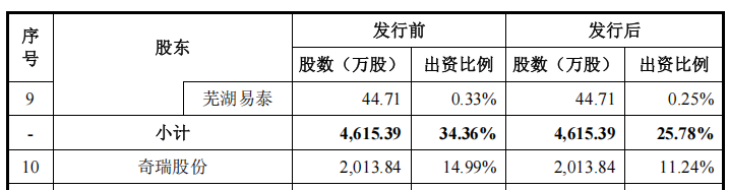

截至招股書籤署日,澳洲埃泰克持股13.2%,奇瑞汽車持股14.99%,爲單一最大股東。CHEN ZEJIAN與多位一致行動人合計控制34.36%的股權,其未直接持有埃泰克股份,但控制比例超過30%,爲公司實控人。2002年12月至今,CHEN ZEJIAN歷任埃泰克及其前身總經理、董事、董事長等職務。

股權穿透顯示,CHEN ZEJIAN具體控制路徑如下:其一,通過控股股東蕪湖佳泰智能技術有限公司(下稱“蕪湖佳泰”)及澳洲埃泰克合計控制27.77%的股份。其二,蕪湖佳泰爲員工持股平臺順泰投資、伯泰克企管、宜泰企管、澤創企管、蕪湖易泰的執行事務合夥人,通過合夥協議控制上述員工持股平臺。最後,CHEN ZEJIAN通過與沈嶸、LUO CHANGAN建立一致行動關係控制埃泰克1.71%的股份。

CHEN ZEJIAN爲何要通過複雜路徑實現對埃泰克的控制?招股書中並未予以解釋。不過,上交所對控制權的穩定提出疑慮,要求埃泰克說明控股股東及實控人能否有效控制員工持股平臺、實控人認定是否準確、奇瑞系股東是否爲公司實控人或實控人一致行動人。

埃泰克在問詢中回應稱,報告期內,CHEN ZEJIAN一直擔任公司董事長、總經理,負責公司的生產經營,對公司的經營方針、決策和經營管理層的提名及任免等擁有決定性的影響。除向公司提名董事外,奇瑞系股東不參與公司的生產經營。

證券之星注意到,埃泰克的管理層與奇瑞系淵源頗深。資料顯示,CHEN ZEJIAN爲澳大利亞國籍華人,曾於2005年5月至12月兼任奇瑞汽車工程研究院副院長。此外,副董事長李中兵有約20年的奇瑞系就職經歷,董事、財務總監兼董祕李秋生也同樣在奇瑞汽車任職長達13年。

值得一提的是,埃泰克部分股東在入股時曾約定了股東特殊權利條款。2025年9月30日,埃泰克全體股東及CHEN ZEJIAN簽署《蕪湖埃泰克汽車電子股份有限公司股東協議》,終止包括回購權在內的相關特殊權利條款。

但這並不意味着對賭風險徹底消除,如埃泰克未能成功上市,前述已終止的條款將自動恢復效力,且該等恢復效力的特殊權利具有追溯力,相關風險也將轉移至實控人。

上半年過半應收賬款來自奇瑞

根據招股書,埃泰克主要從事車身域、智能座艙域、動力域以及智能駕駛域等四大功能域汽車電子產品的研發、生產及銷售,同時爲客戶提供汽車電子EMS和技術開發服務。

2022年至2024年及2025年上半年(下稱“報告期”),埃泰克分別錄得營收約21.74億元、30.03億元、34.67億元、15.22億元。儘管營收規模持續擴大,但增長動能已顯疲態,營收增速從2023年的38.1%滑落至2024年的15.45%。

與此同時,埃泰克盈利增速也在2024年斷崖式下滑。各期歸母淨利潤分別爲9170.34萬元、1.91億元、2.12億元、9246.09萬元,同比增速從2023年的107.96%銳減至2024年的11.19%。

股權與管理層的深度關聯使埃泰克始終難以擺脫奇瑞系的固有標籤,業務獨立性也成爲市場關注的焦點。

報告期內,埃泰克來自前五大客戶的營收佔比分別爲73.16%、80.89%、84.38%、77.75%,客戶高度集中。其中,奇瑞汽車營收佔比分別爲27.6%、35.21%、53.89%、50.26%,各期均位列第一大客戶。

埃泰克的收入高度依賴奇瑞汽車,若剔除奇瑞汽車的訂單,埃泰克各期營收則分別爲15.74億元、19.45億元、15.99億元、7.57億元,2024年營收甚至出現下滑。

對奇瑞汽車的依賴還進一步傳導至應收賬款層面。報告期內,埃泰克應收賬款賬面餘額分別爲7.45億元、10.81億元、12.21億元、11.22億元,佔公司營收的比例分別爲34.26%、36%、35.22%和36.88%。同期應收賬款壞賬準備分別爲6404萬元、7234.92萬元、1.18億元以及1.1億元,壞賬壓力持續加劇。

從應收賬款構成來看,奇瑞汽車的佔比同樣居高不下。各期應收賬款餘額分別爲2.42億元、4.23億元、5.58億元、6.28億元,佔當期應收賬款餘額比例分別爲32.51%、39.12%、45.69%、55.94%。可見,對奇瑞汽車的款項回收風險已成爲公司應收賬款管理的核心問題。

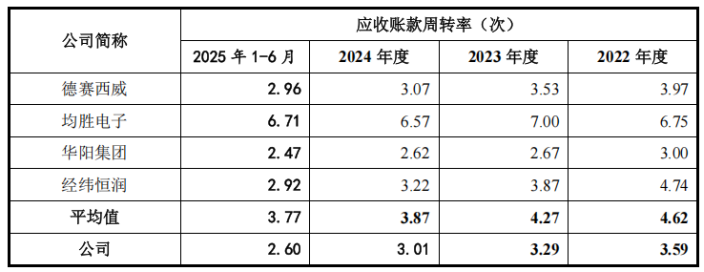

證券之星注意到,報告期內,埃泰克應收賬款週轉率分別爲3.59次、3.29次、3.01次和2.6次,呈逐年下降走勢,低於可比公司均值的4.62次、4.27次、3.87次和3.77次。

針對應收賬款週轉率偏低的問題,埃泰克回應稱,主要客戶奇瑞汽車以奇瑞寶象支付部分貨款,公司收到奇瑞寶象後對應應收賬款仍連續計算,直至奇瑞寶象持有到期後終止確認對應的應收賬款,奇瑞寶象賬期爲6個月,導致公司應收賬款週轉率偏低。

產能利用率持續走低

根據招股書,埃泰克本次擬募資15億元,主要投向埃泰克年產500萬件汽車電子項目、伯泰克汽車電子生產基地擴建項目、埃泰克研發中心建設項目、伯泰克研發中心建設項目和補充流動資金,擬投入募資額分別爲2.87億元、4.5億元、3.02億元、1.86億元、2.75億元。

公司表示,埃泰克年產500萬件汽車電子項目是公司擴大汽車電子產品生產規模,解決產能瓶頸的重要舉措,有利於提高產品生產效率,進一步提高公司盈利能力。

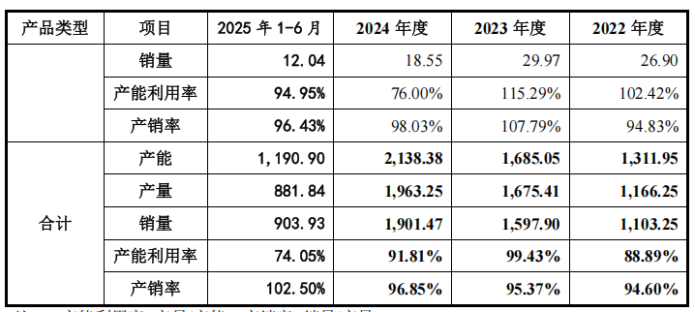

然而,事實卻是埃泰克現有產能利用率在持續走低。報告期內,公司綜合產能利用率分別爲88.89%、99.43%、91.81%、74.05%。尤其是今年上半年產能利用率大幅回落,埃泰克稱主要系季節性波動以及部分新增產能爬坡所致。

按產品結構來看,車身域電子產品爲埃泰克第一大收入來源,智能座艙域電子產品位居第二,二者報告期內收入佔主營業務收入的比重分別爲80.02%、88.07%、91.63%、89.54%,是埃泰克的核心收入來源。

報告期內,車身域電子產品產能利用率分別爲90.44%、101.4%、94.59%、77.99%;智能座艙域電子產品產能利用率分別爲68.07%、88.08%、72.64%、52.47%。埃泰克對於智能座艙域電子產品2024年和2025年上半年產能利用率走低的解釋是當期新增產能產量處於爬坡階段。

今年上半年,收入佔比較低的動力域電子產品、智能駕駛域電子產品的產能利用率較去年末也大幅下滑,分別爲43.49%、29.99%,降幅分別爲19.77、43.81個百分點。汽車電子EMS產能利用率則從去年末的76%提升至94.95%。

值得一提的是,埃泰克主要產品銷量2023年及2024年分別同比增長42.13%、15.94%。在主要產品銷量增長趨緩以及四大功能域產能利用率走低的背景下,埃泰克是否真的存在產能瓶頸?其大舉擴產的必要性和合理性值得商榷。(本文首發證券之星,作者|陸雯燕)