斯瑞達IPO:業績高增長難掩“單一大客戶”風險,家族控股暗藏資金管控漏洞

證券之星 夏峯琳

頭頂“功能高分子材料領域新銳”的光環,江蘇斯瑞達材料技術股份有限公司(下稱“斯瑞達”)的北交所IPO之路,正迎來監管層面的密集問詢。

證券之星注意到,儘管招股書顯示其近三年營收翻三倍、淨利潤更是激增十六倍,業績表現堪稱亮眼。然而光鮮數字的背後,隱憂暗藏:公司對單一大客戶重度依賴,同時實控人家族在報告期內的資金騰挪,也令其財務內控問題暴露於聚光燈下。在此背景下,這家高速成長的企業能否切實完善治理結構、化解潛在風險,正成爲市場關注的焦點。

核心業務綁定虧損大客戶,合作穩定性遭監管追問

招股書顯示,斯瑞達主要從事功能高分子材料研發、生產及銷售,產品主要是以高分子塗層爲核心的功能膠帶材料和膜材料,爲消費電子、新能源汽車等終端行業領域的客戶提供電子膠粘、電磁兼容與屏蔽、轉移保護、耐老化等系統化解決方案。

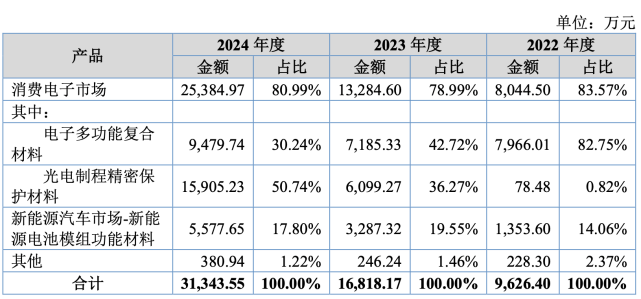

財務數據顯示,2022年-2024年,斯瑞達實現營業收入分別爲9626.40萬元、16818.17萬元、31343.55萬元;歸母淨利潤分別爲504.09萬元、2851.37萬元、8466.56萬元。扣非淨利潤分別爲-59.06萬元、2758.20萬元、8190.96萬元。

進一步分析可見,斯瑞達業績增長背後,電子多功能複合材料、光電製程精密保護材料和新能源電池模組功能材料三大產品板塊均實現增長。其中,光電製程精密保護材料業務成爲推動公司業績快速增長的關鍵動力。

該業務營收在2022年僅爲78.48萬元,佔當期營收的比例爲0.82%;2023年,則大幅攀升至6099.27萬元,佔比提升至36.27%;進入2024年,該業務營收已達1.59億元,在總營收中佔比達50.74%,支撐起公司業績的“半壁江山”。

證券之星注意到,這樣的結構性變化源自於公司以 OLED 製程保護膜材料爲突破口,幫助國內顯示屏龍頭企業維信諾實現該材料的供應鏈本土化。與此同時,維信諾也在2023年、2024年連續成爲公司的第一大客戶。

數據顯示,2023年、2024年,公司對維信諾的銷售收入佔當期營業收入的比例分別爲36.44%和50.91%。同期,前五大客戶的銷售收入佔各期營業收入的比例分別64.98%、72.35%。斯瑞達也直言,2024年,公司存在單一客戶收入較爲集中的情形。

此外,對維信諾的依賴還進一步傳導至應收賬款層面。2023年、2024年,斯瑞達應收賬款賬面餘額分別是7437.64萬元、104876.17萬元。從構成來看,對維信諾的應收賬款分別爲4924.88萬元、4841.42萬元,佔當期應收賬款比例爲62.90 %、43.86%。

證券之星注意到,維信諾自身經營狀況並不樂觀,其扣非淨利潤已經連虧11年,且負債高企。北交所要求斯瑞達說明,與維信諾的合作是否穩定可持續,模擬測算剔除向維信諾的銷售收入對發行人財務指標的影響,是否仍滿足上市標準。此外,維信諾在2024年間接入股斯瑞達,持股比例0.75%,但公司未將其認定爲關聯方,這種認定是否合理、是否存在規避關聯交易披露的嫌疑,遭到監管層重點追問。

除了客戶集中風險,斯瑞達的市場拓展能力也備受質疑。報告期內,公司境外收入佔比從2022年的13.11%驟降至2024年的3.06%,全球競爭力凸顯不足。北交所要求公司結合貿易政策、匯率、客戶資信等因素說明外銷下滑原因,並對經銷商庫存、終端銷售進行穿透覈查,但斯瑞達的回覆未能充分打消市場疑慮。在消費電子和新能源行業競爭日趨激烈的背景下,斯瑞達既未能有效拓展境外市場,也未能擺脫對單一國內客戶的依賴。

實控人拆借資金消費,內控缺陷暴露

招股書顯示,斯瑞達是一家典型的家族控股企業。實際控制人高超、高雅父女合計持有公司46%的股份,並已簽署《一致行動協議》,能夠對公司決策施加決定性影響。這一股權結構,或爲報告期內一系列公司治理與財務內控問題埋下了伏筆。

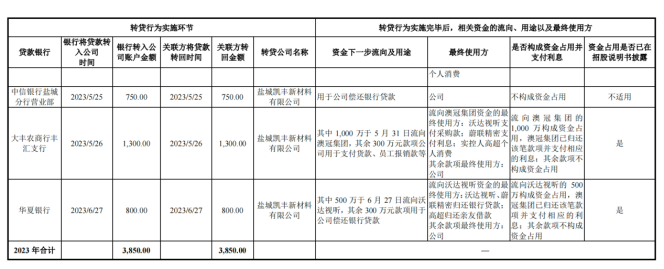

公開資料顯示,2022年至2023年,斯瑞達累計發生轉貸行爲涉及資金9350萬元。其中4750萬元用於公司償還銀行貸款、支付貨款、工資等經營用途;4600萬元被關聯方資金佔用。

證券之星關注到,報告期內,實控人高超頻繁通過關聯企業拆借資金,用於家庭開支、個人消費、資金週轉及償還私人借款等,超出公司經營所需。

公司表示相關資金已於2023年8月全部歸還並付息,且聲稱已建立健全內控制度、加強投資者保護。

除此之外,斯瑞達還存在第三方代發薪酬、票據找零及第三方回款等財務內控不規範情形。

2023年,公司以“保密”和“稅務籌劃”爲由,通過第三方機構向包括總經理、副總經理在內的高管發放獎金135.77萬元,佔當年計提薪酬的5.98%,該操作不僅違反薪酬發放規範,亦涉及稅務合規風險,相關個人所得稅直至2024年6月才補繳完成。

在票據與資金管理方面,2023年公司以大額票據背書支付採購款,超出實際貨款部分由供應商以小額票據、銀行存款或現金進行“找零”,形成了不規範的票據流轉。同時,公司還存在第三方回款情況,雖涉及金額僅5.01萬元、佔營收比例極低,但仍暴露出資金管控流程的不足。

斯瑞達強調,公司已於2023年11月後停止票據找零行爲,2023年6月後未再發生新的第三方回款。公司強調已完善相關內部控制,致力於規範運營治理。

一邊是業績的爆發式增長,一邊是單一客戶依賴、實控人資金佔用與內控失範等多重風險。對斯瑞達而言,亮眼的財務數據之外,能否向市場展示其經營的可持續性和治理的規範性,或是此次IPO能否順利闖關的關鍵。(本文首發證券之星,作者|夏峯琳)