2469億現金壓艙,巴菲特想什麽?

伯克希爾(BRK.B.US)公佈了2025年第3季業績,這也可能是「股神」巴菲特退休前的最後一份第3季業績。

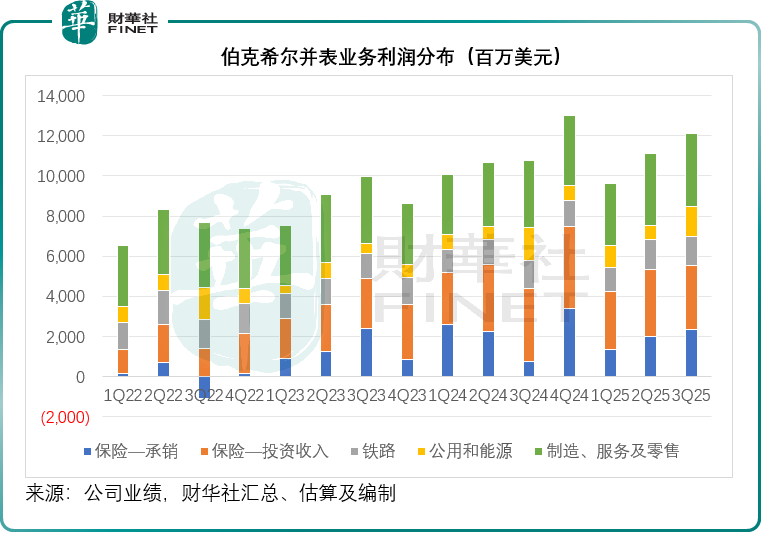

伯克希爾的利潤主要來自兩大部分:並表業務和投資業務。並表業務主要為伯克希爾下屬子公司經營業務,涵蓋公共業務、鐵路、製造業、零售、服務以及其投資業務最主要的資金來源——保險。這些並表業務由職業經理人經營並向伯克希爾匯報,伯克希爾不幹預這些業務的管理,投資業務則由巴菲特主導。

並表業務季度表現不錯

就其並表的業務而言,伯克希爾的經營業績不錯,見下圖,第3季的保險承銷業務淨利潤同比增長215.87%,至23.69億美元,因上期保險業務重大賠付較高導致可比基數較低;主要為已確認出售投資損益和股息及利息在内的保險投資收入則按年下降13.18%,至31.81億美元;鐵路業務的季度利潤按年增長4.77%,至14.49億美元;能源等公共業務的季度利潤則按年下降8.59%,至14.89億美元;製造、服務和零售業務利潤按年增長8.20%,至36.16億美元。

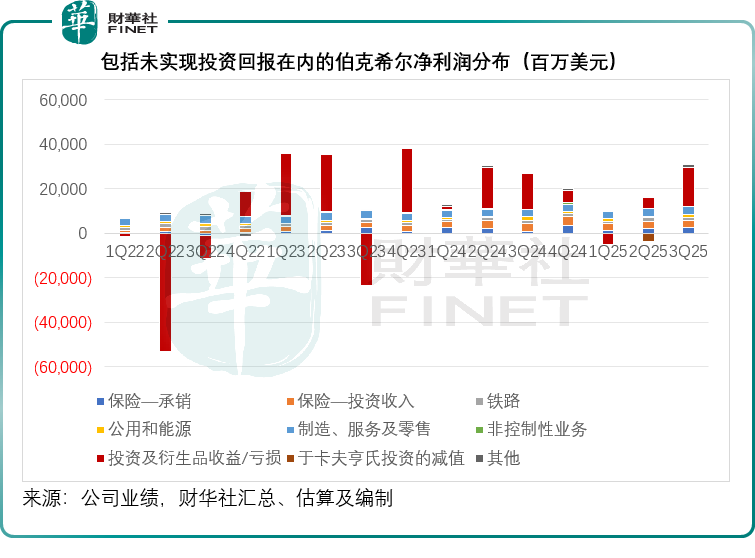

不過,對伯克希爾賬面業績影響最大的還是其投資損益,這包括未出售投資的期末市值變動,見下圖,其第3季投資收益為173.11億美元,按年增長7.12%,但是從今年前三季的表現來看,其投資收益按年下滑52.62%,至172.43億美元,換言之,第3季的投資回報抵消了前兩個季度的虧損。

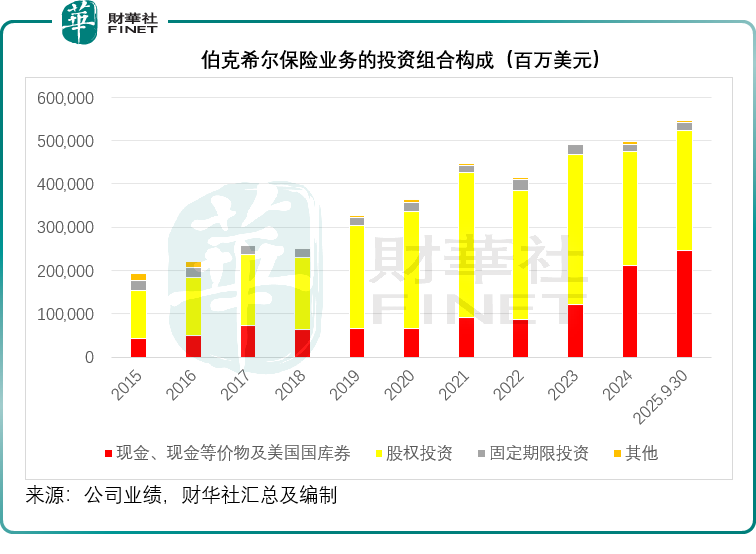

其投資主要依賴於巴菲特優秀的「選股」技能,因此不同於其他保險公司的投資組合以固定收益證券為主——以平衡其保險業務的現金流久期,伯克希爾的投資組合傾向於風險較高的股權投資。

伯克希爾的股權投資今年表現欠佳

伯克希爾的股權投資一直都集中在幾家公司,截至2025年9月30日,伯克希爾的五大持倉佔了其投資組合的66%,已低於期初的71%,五大持倉股分别為信用卡公司美國運通(AXP.US)、蘋果(AAPL.US)、美國銀行(BAC.US)、可口可樂(KO.US)和油公司雪佛龍(CVX.US),我們留意到,這五家公司今年以來的股價漲幅分别為22.85%、8.35%、23.79%、13.14%和12.68%,相比之下,大盤指數標普500指數(SPX.US)今年以來累計漲幅為16.30%,可見除了美國運通及美國銀行之外,伯克希爾的重大持倉均跑輸大市。

此外,伯克希爾以長期投資的方式持有卡夫亨氏(KHC.US)、西方石油(OXY.US)和按揭公司Berkadia,其中卡夫亨氏和西方石油為上市公司,而於Berkadia的投資中,伯克希爾持有50%權益,投資銀行傑富瑞(Jefferies)持有剩餘的50%。

伯克希爾於西方石油的投資可分為三大類:

1)85億美元優先股,每年優先股股息率8%,贖回價相當於賬面值的105%,若西方石油經營穩定且產生淨盈餘,伯克希爾可在普通股股東享受股利之前,享有8%的優先股股息;

2)普通股權益,伯克希爾還持有西方石油的普通股,大約佔其已發行股份數的26.9%,於2025年9月30日的賬面價值為164.68億美元,而其公允價值為125.18億美元,也就是說賬面虧39.50億美元,西方石油今年以來的股價累計跌幅達15.27%;

3)認股權證,伯克希爾可在優先股獲全部贖回後一年,以每股59.59美元的行權價,買入83.9百萬股西方石油的普通股,行權價較西方石油現價41.20美元溢價高達44.64%,當前這批認股權或沒有價值。

伯克希爾持有消費股卡夫亨氏的27.5%權益,賬面值為86.05億美元,公允值為84.80億美元。

早在2015年,伯克希爾就持有亨氏的53%權益,成本約42.5億美元,亨氏與卡夫於2015年合並,伯克希爾持有合並後的卡夫亨氏約27%權益,成本約98億美元。當時伯克希爾還持有卡夫亨氏的77億美元優先股,每年可獲得7.2億美元的優先股股息。但是合並之後,卡夫亨氏的業績卻不儘人意。2019年,卡夫亨氏收到美國證券交易委員會對其會計政策和内控的相關船票,該公司大幅削減股息,並對其旗下兩大品牌進行了超過150億美元的減值撥備,巴菲特公開承認,對卡夫亨氏的投資所支付的價格過高。

卡夫亨氏在其後進行了重組,剝離了部分業務,並對旗下眾多品牌進行了減值撥備,即便如此,自2015年合並以來,其股價已累計下跌超過一半。伯克希爾於今年8月對卡夫亨氏的投資作出了38億美元的減值撥備。

然而今年9月初,卡夫亨氏宣佈分拆成兩家獨立上市公司,一家囊括亨氏、通心粉奶酪等醬料資產,另一家涵蓋樂事多等產品的雜貨業務,這讓巴菲特感到失望,認為此分拆計劃沒有經過股東投票表決,是對股東治理結構體製的挑釁,並暗示可能會清倉於該公司的所有股份。

卡夫亨氏的股價今年以來已累跌17.23%,如果伯克希爾此時離場,應會確認賬面虧損。

Berkadia主要從事按揭和房地產貸款業務,其商業票據的借款能力(上限15億美元)由伯克希爾旗下保險子公司簽發的保證保險單提供支持,其另一半股東傑富瑞有責任就該保單下產生的任何損失向伯克希爾賠償一半,換言之,Berkadia與伯克希爾最重要的投資資金來源保險業務,有著業務聯繫,並不純粹是伯克希爾的股權投資。

從以上的數據可以看出,伯克希爾今年以來的股權投資表現不是那麽理想,主要持倉股表現跑輸大市,而按權益法入賬的上市長期股權投資,則存在各種問題,可能產生減值或虧損。

伯克希爾今年的股價也嚴重跑輸大盤,其中A類股伯克希爾-A(BRK.A.US)的累計漲幅為5.11%,B類股伯克希爾-B(BRK.B.US)的累計漲幅為5.35%,投資者對於伯克希爾的前景似乎不太樂觀,尤其在巴菲特退休之後。

這或也是投資者開始不再看好伯克希爾的原因。

持幣好過持股?

截至2025年9月30日,伯克希爾用以投資的浮存金從年初時的1,710億美元進一步上升至1,760億美元,見下圖。

我們留意到,其投資組合中的現金佔比進一步上升。於2025年9月30日,伯克希爾持有的現金、現金等價物及美國國庫券總額從年初時的2,125.91億美元,進一步增至2,469.01億美元,佔投資組合的比重由年初時的42.77%擴大至45.14%,而股權投資於組合的佔比則由年初時的52.98%,下降至50.69%,見下圖。

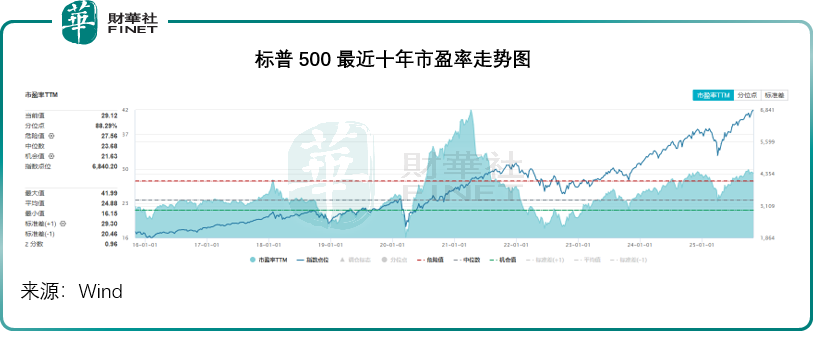

今年以來,美股繼續刷新紀錄,從Wind的數據來看,標普500指數(SPX.US)——伯克希爾所持有的股份基本上都是標普500的成分股——的估值已處於一個較高的水平,達到29.12倍,遠高於最近十年的中位數23.68倍,見下圖。

AI投資可能存在泡沫,特朗普貿易政策或影響到實體經濟的增長,在此背景下,美股的高位能不能保持或存在疑問,伯克希爾增加持幣,並非全無道理。

結語

總體來看,伯克希爾2025年第三季度的業績呈現出「並表業務穩健」與「投資業務承壓」並存的復雜局面。一方面,其龐大的實體業務網絡,尤其是保險、鐵路和製造服務零售板塊,展現了強大的現金流創造能力,這構成了公司價值的堅實基石。然而,另一方面,由巴菲特主導的投資業務卻面臨顯著挑戰。

核心股權投資組合,如蘋果、可口可樂等,在今年普遍跑輸大盤;而長期持有的戰略投資,如卡夫亨氏和西方石油,更因公司基本面問題或市場環境變化而出現巨額浮虧,甚至引發治理分歧。這些投資上的困境,直接反映在伯克希爾股價全年嚴重跑輸標普500指數的表現上,也凸顯了市場在巴菲特臨近退休時,對其繼任者投資能力的擔憂。

在此背景下,伯克希爾將投資組合中近半資產配置為現金及國債的策略,顯得意味深長。這既體現了巴菲特面對估值高企的美股市場一貫的謹慎態度,也可能預示著公司在「後巴菲特時代」將更加注重風險規避與資本保全。對於投資者而言,伯克希爾當前的狀態提出了一個關鍵問題:在失去「股神」的選股光環後,伯克希爾還值得投資嗎?「股神」退休之前的持幣政策,是明智之舉還是一次完美的「踏空」?時間會證明一切。