高盛深度解讀:中國“超級應用”爭奪戰升級,外賣與即時零售重構萬億賽道

核心結論與市場亮點

中國電商平臺與本地生活服務巨頭美團在外賣和即時零售領域的競爭已進入白熱化階段。根據高盛最新研究報告(2025年7月),這場"超級應用"之爭呈現出三大關鍵趨勢:

市場規模加速擴張:預計到2030年,中國外賣和即時零售市場規模將分別達到2.4萬億元和1.5萬億元,年複合增長率分別爲9%和18%。

戰略目標升級:電商平臺(阿里巴巴、京東)不再侷限於傳統電商業務,而是通過高頻外賣服務(用戶日均使用2-3次)帶動低頻電商業務的交叉銷售,打造"一站式交易超級應用"。

競爭格局重塑:美團雖保持領先,但面臨阿里(餓了麼+淘寶即時購)和京東(新晉外賣服務)的強勢挑戰,三方合計單季投入已達250億元人民幣。

市場格局深度分析

一、市場規模與增長動力

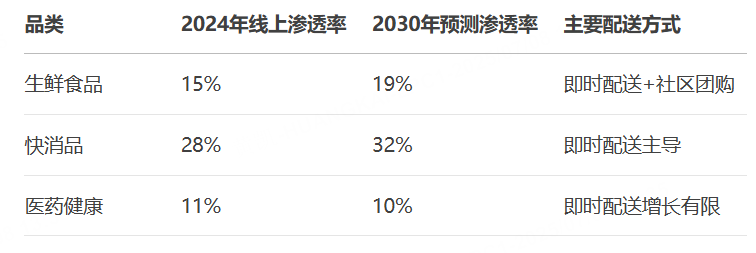

高盛預測中國即時零售市場將呈現結構性增長,主要受益於:

四大消費場景:緊急需求(藥品)、重物配送(米麪油)、冷鏈生鮮和高單價奢侈品

新型商業模式:中央廚房模式(美團"浣熊廚房"計劃建設1200箇中央廚房)可降低30%騎手成本

用戶補貼推動:各平臺補貼力度加大,刺激首次消費和用戶心智佔領

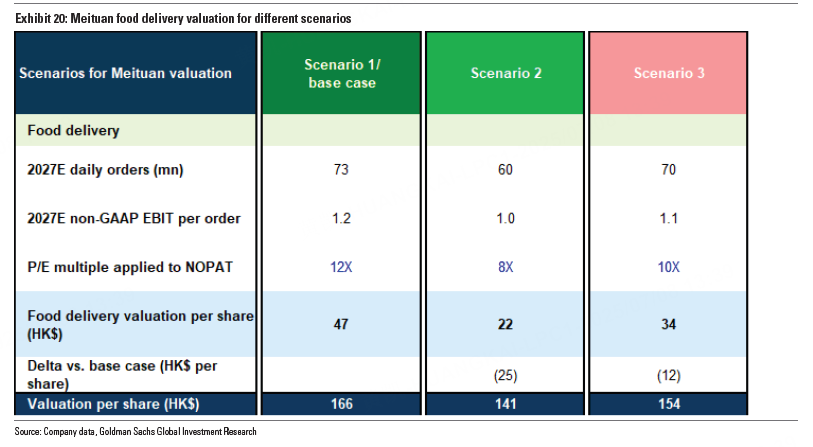

二、三大競爭情景推演

高盛構建了三種競爭情景模型,關鍵變量在於市場份額分配與單位經濟效益:

情景1(基準情景):美團堅守55%市場份額

美團、阿里、京東形成5.5:3.5:1格局

美團單均利潤從1.5元降至1.0-1.2元

阿里/京東將外賣虧損視爲獲客成本,長期可提升GMV利潤率

情景2(雙寡頭格局):阿里份額顯著提升

美團與阿里形成4.5:4.5:1的競爭態勢

行業整體利潤率承壓,但阿里生態協同效應顯現

情景3(三足鼎立):京東站穩20%份額

格局演變爲5:3:2

京東依靠全職騎手和供應鏈優勢實現差異化

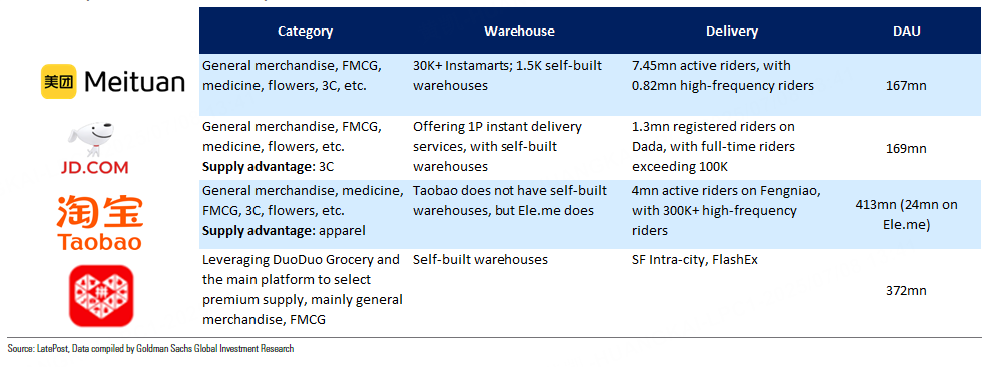

三、平臺戰略比較

阿里巴巴:

整合餓了麼與飛豬至淘寶天貓集團,形成協同效應(P43)

淘寶APP日活用戶5個月內增長5000萬至4.1億(P17)

計劃2025年4-12月投入320億元用於即時配送

美團(3690.HK):

關閉美團優選聚焦核心業務(P49)

即時零售(美團閃購)成爲新增長點,618期間100+品類GMV翻倍

中央廚房模式可降低食品安全風險

京東:

外賣業務快速擴張至日均2500萬單(P36)

全職騎手達15萬人,差異化供應鏈優勢

40%外賣用戶轉化爲電商客戶(P25)

拼多多:

未直接參與外賣競爭,但多多買菜受益於美團優選收縮(P39)

探索與第三方配送網絡合作即時零售

投資價值分析

行業關鍵時點預測

2025年下半年將出現重要轉折點:

9月季度預計爲投資峯值期(受飲料季節性需求推動)

2026年起競爭可能趨於理性,單位經濟效益改善

即時零售估值體系將逐步對標外賣業務(P6)

戰略啓示

這場"超級應用"之爭的本質是用戶觸點與消費頻次的爭奪。高頻外賣業務成爲電商平臺突破增長瓶頸的戰略抓手,其價值不僅在於業務本身,更在於:

用戶獲取成本優化:京東營銷費用中2/3用於獲客(2024年470億元),外賣可提供更經濟的流量來源(P17)

數據資產積累:高頻交易數據可優化個性化推薦,提升整體轉化率

生態協同效應:美團已證明可將外賣用戶轉化爲酒店旅遊客戶(30-40%利潤率業務)

隨着競爭深入,供應鏈效率與單位經濟效益將成爲最終決勝因素,這也解釋了各平臺對中央廚房、微倉網絡等基礎設施的重投入。

報告顯示,中國互聯網競爭已進入新階段,從單一業務較量升級爲生態體系與用戶時長的全面爭奪。投資者需關注:1)補貼力度變化 2)用戶留存指標 3)跨業務轉化率等關鍵數據,以準確把握行業拐點。