華爾街:表面波瀾不驚,内里暗濤洶湧

美聯儲今年最後一次議息後的第一個交易日,華爾街看似十分平靜。

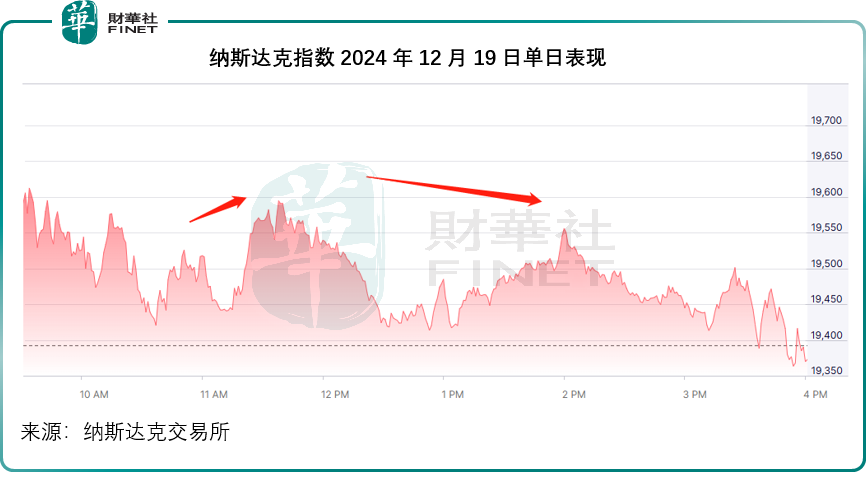

2024年12月19日,納斯達克指數(IXIC.US)收市微跌0.1%,報19,372.77點;連跌10個交易日的道瓊斯工業平均指數(DJI.US)則結束連跌,收市微升0.04%,報42,342.24點。兩大指數的收市價幾乎持平,看似波瀾不驚,但其實日内經歷了重大波動。

見下圖,反映科技股表現的納斯達克指數先高開接近200點,其後走勢反復,全日最高增長逾230.33點,收市前也經歷了幾個小波幅,最後微跌19.92點。

道指也是一樣,高開逾290點,沒幾分鍾即到達全日最高42,787.85點,漲460.98點,漲幅高達1.1%,午後再掀升浪,有超90%的時間在42,400點以上水平,到快收市時才跌至全日低位,見下圖。

在之前一日,美聯儲一如市場預期降息25個基點,但是預期2025年將降息兩次,遠少於9月預期的四次,令華爾街大失所望,也導致大盤指數顯著回落。

但是從12月19日的表現來看,市場應該消化了美聯儲所釋放的不利信號。

美國經濟分析局(BEA)發佈了2024年第3季GDP年增幅修正值,高於第二次預期的2.8%以及第2季的增幅3%,也是今年以來的最高增幅,其中個人支出的增幅為2023年第1季以來的最高,主要受到商品消費飙升以及服務支出上升所帶動。固定資產投資和設備投資增速也有所加快。

12月第一周,美國初次申領失業金人數較上周減少2.2萬人,至22萬人,遠好於市場預期的23萬人,緩解了上周人數大增後市場對於美國就業狀況惡化的憂慮,也符合聯儲局在進行議息決策時所參考的經濟指標預測,或意味著聯邦基金市場委員會(FOMC)這次議息時更關注的問題是通脹復燃,而不是勞動力市場走弱。

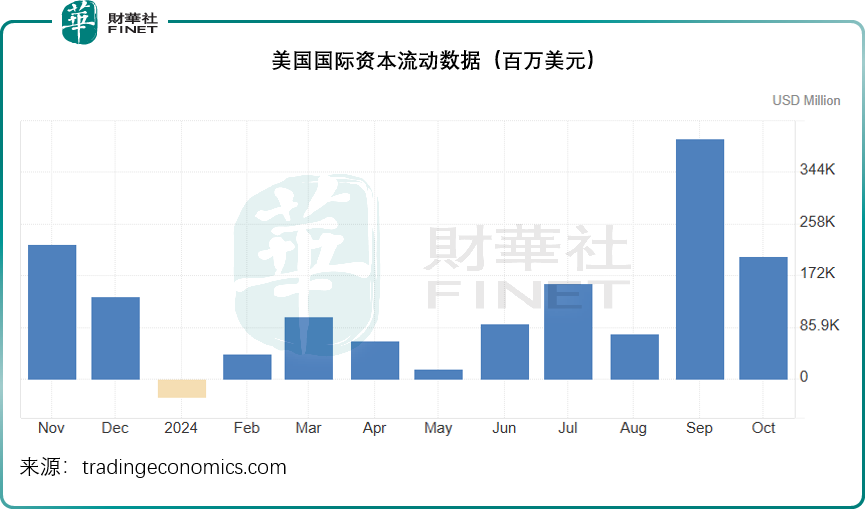

值得留意的是,美國財政部公佈的2024年10月國際資本流動報告(TIC)顯示,10月份長期證券、短期美國證券和銀行資金錄得淨流入2,036億美元,其中外國私人淨流入2,200億美元,抵扣了淨流出164億美元。外國投資者增持長期美國證券,淨買入總額或為1,363億美元,而美國投資者則淨減持159億美元。

這些資金或提前為美聯儲第4季的利率決策進行佈局。從上圖可見,國際資本淨流入從9月開始大幅攀升,而大盤指數尤其納斯達克指數近日的大行情也從9月展開,資金或基於美聯儲推進降息的預期而把握牛市的機會。

但隨著美聯儲修正2025年降息預期,這些資金之前的期望或落空,也因此在美聯儲公佈議息結果及發佈會後聲明後出現一大波的沽壓。

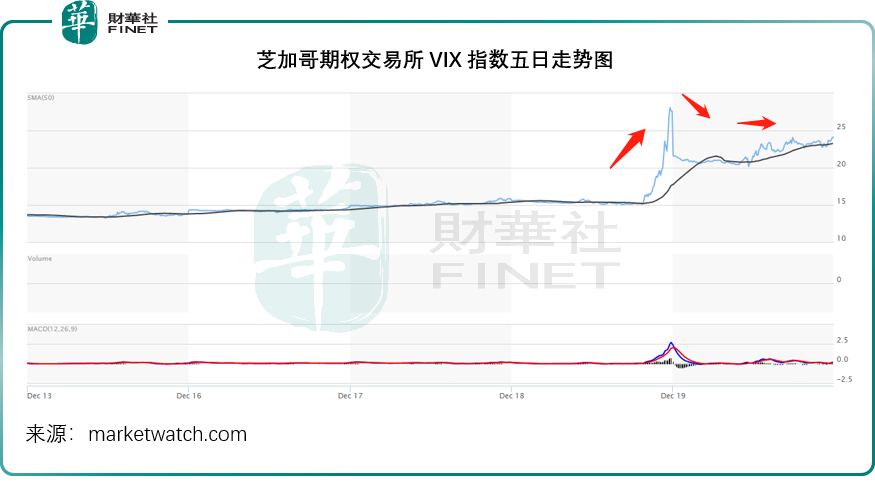

反映市場恐慌情緒的芝加哥期權交易所VIX指數,在12月18日鮑威爾發佈會後聲明後從原來的15.21點狂飙至27.65點,漲幅或高達82%,是該指數有史以來第二大漲幅。最大漲幅發生在美股閃崩的「黑色星期一」2018年2月5日,當時VIX的漲幅高達118%。

VIX基於標普500指數的認購和認股期權價格波動估算,陡升通常意味著投資者蜂擁買入認購期權,以鎖定虧損,一般而言,VIX指數在20以上反映市場的恐慌情緒上升,但是今年的大部分時間,VIX都低於20點水平,意味著投資者看好股市表現。

今年8月時,VIX也出現過一次大漲,主要因為大家擔心美國經濟衰退和日元拆倉交易對美股的衝擊,當時的VIX指數上升至38點以上,漲幅約65%,雖然到達的點數高過這一次,但因為8月那次的波動醞釀了幾天,單日基數相對較低,漲幅沒這次大,同時反映了一個問題——這次的波動十分短暫。

從上圖可見,在大漲至27點以上後,VIX指數即回落,而當前控制在25點以下,這意味著市場逐漸消化了美聯儲降息預期所釋放的負面情緒,而從12月19日美股高開扭轉上日跌勢可以看出,資金出逃的狀況穩定了下來。

美國第3季GDP增長修正值以及就業數據好於預期,均為美聯儲未來延長降息周期提供了理據,從市場迅速穩定跌勢來看,美股的行情仍未轉向。12月19日,美股重磅股均從前一個交易日的大幅回調反彈,英偉達(NVDA.US)漲1.37%,蘋果(AAPL.US)微漲0.70%,就連受到罷工困擾的亞馬遜(AMZN.US)也有1.26%的漲幅;而之前漲勢猛烈的博通(AVGO.US)和特斯拉(TSLA.US)繼續調整,分别跌2.37%和0.90%。