恆力期貨能化日報20240819

一眼通

油品

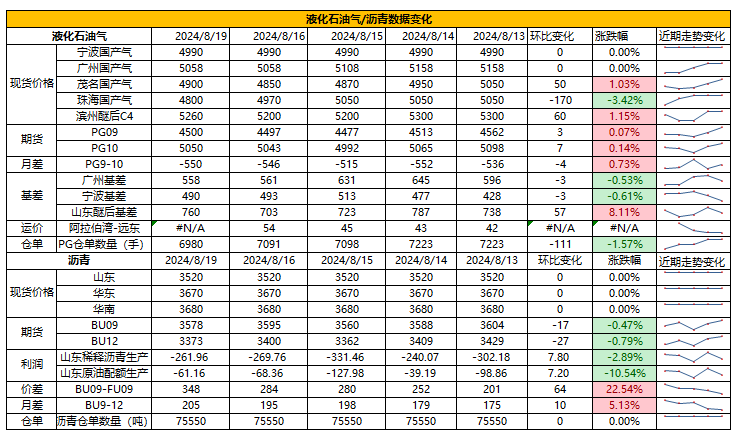

LPG

方向:區間震盪【4900,5200】

行情回顧:沙特阿美公司8月CP出臺,其中丙烷590美元/噸,較上月價格上調10美元/噸;丁烷570美元/噸,較上月價格上調5美元/噸。

邏輯:

1. 國內液化氣商品量爲 51.6萬噸左右,較上週增加0.05萬噸。本週煉廠庫容率26.6%,環比增加0.7%。港口庫存255萬噸,環比下降26萬噸。

2.燃燒需求淡季,化工需求走弱,PDH開工率率65.6%,環比下降2.8%。MTBE開工率59.1%,環比下跌1.9%,烷基化開工率44.5%,環比上漲2%。

3.現貨小幅走弱,山東民用氣5110元/噸,華東民用氣4965元/噸,華南民用氣5010元/噸。

4.風險提示:宏觀因素影響

瀝青

方向:偏多

行情回顧:現貨成交多在低位,國內庫存小幅下降,總庫存同比高位。

邏輯:

1.煉廠利潤虧損,國內開工率低位,周產量爲45.51萬噸,環比增加1.37萬噸 ,2024年1-8月份瀝青累計產量爲1737.97萬噸,同比減少356.46萬噸,降幅17%。8月份國內瀝青總計劃排產下降。

2. 社庫247萬噸,環比下降1.4%,廠庫112萬噸,環比下降1%。煉廠周度出貨量36.8萬噸,環比增加0.6%,山東現貨3520。國內煉廠出貨量36.8萬噸,環比增加0.6%。分地區來看,華北及華南地區出貨量增加。

風險提示:宏觀因素影響

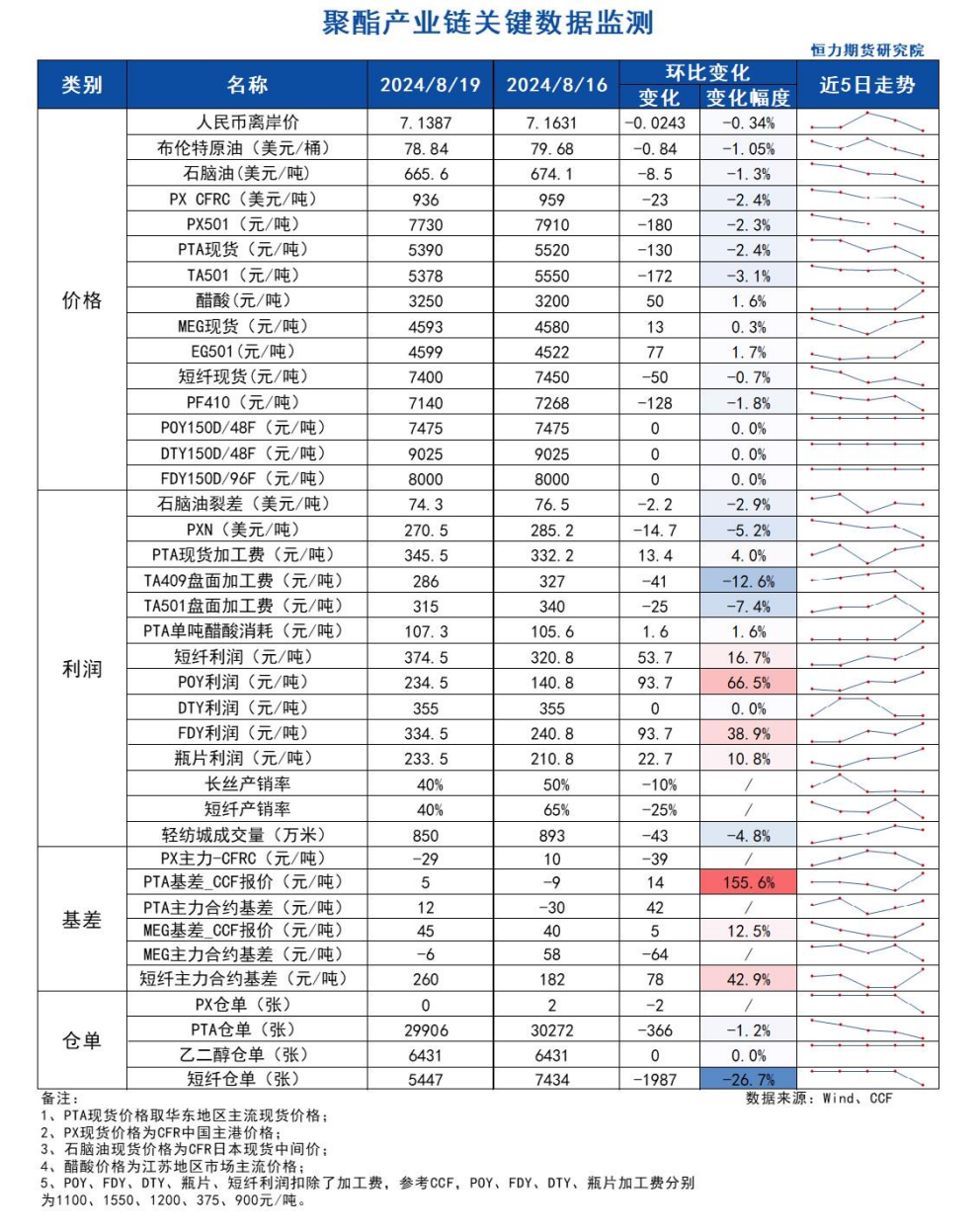

芳烴

PX

方向:跟隨上游成本變動

盤面:

1、PX09合約收盤價7910(+84, +1.07%),持倉減少4531手至3.14萬手(多空減倉);

2、PX 9-1月差-44(-22),PX09-CFRC 13(-6);

3、倉單2(-)。

基本面:

1、實貨:下午PX商談一般,價格僵持,實貨10月在957有買盤;紙貨10月在967/972商談,1月在971/975商談;

2、估值與利潤:MOPJ價格爲674美元/噸(-1),PXN $285(+2);

3、供給:供應增加,國內PX負荷上升至86.4%附近(+0.4pct);亞洲PX裝置負荷上升至79.1%附近(+1.9pct),中國臺灣FCFC 2# 72萬噸PX裝置於8月12日附近重啓,恆逸文萊150萬噸PX裝置8月11日停機一週,開機後計劃提升至滿負運行;

4、需求:PTA負荷下降至82.7%(-1.1pct),本週恆力石化(大連)按計劃在8-9月對470萬噸PTA裝置進行年度檢修;其中PTA-5生產線於8月17日開始停車檢修,涉及產能250萬噸;漢邦石化220萬噸PTA裝置8月12日計劃外短停,8月15日重啓中;臺化興業150萬噸PTA裝置8月11日升溫重啓;

5、下游:TA現貨加工費330(+46),TA09盤面加工費327(+7),長絲產銷5成左右,短纖平均產銷65%。

策略:可適量套利多PX空原油。

風險提示:油價異動、終端淡季快速兌現。

PTA

方向:謹慎看漲

理由:裝置檢修,終端開工好轉。

邏輯:

今日01合約以5550點收盤,較昨日結算價上升40點,漲幅0.73%,日內減倉5974手至101.79萬手,TA9-1價差爲-42(-16)。現貨方面,今日主流現貨基差在09-9,8月主港在09平水附近商談;PTA現貨加工費在330元/噸附近(環比+16.2%);供給方面,PTA負荷下降1.1%至82.7%,本週恆力石化(大連)按計劃在8-9月對470萬噸PTA裝置進行年度檢修;其中PTA-5生產線於8月17日開始停車檢修,涉及產能250萬噸;漢邦石化220萬噸PTA裝置8月12日計劃外短停,8月15日重啓中;臺化興業150萬噸PTA裝置8月11日升溫重啓;需求方面,下游聚酯負荷爲86.6%(-0.4pct);加彈、織造及印染開機率均有大幅增加,分別爲82%、67%和71%。江浙滌絲今日產銷整體一般,至下午3點半附近平均產銷估算在5成左右,輕紡城市場總銷量893萬米(+76)。

策略:無。

風險提示:油價異動、終端淡季快速兌現。

乙二醇

方向:謹慎看漲

理由:終端開工好轉。

邏輯:

今日EG2409合約收盤價4522(+15),日內減倉31042手至12.25萬手,EG9-1價差爲-54(-16)。現貨方面,現貨主流圍繞09升水40左右商談,9月下期貨基差在09合約升水55-60元/噸附近,商談4585-4590元/噸,下午幾單09合約升水56元/噸附近成交。華東主港地區MEG港口庫存約61.94萬噸(隆衆資訊),相較上期累庫0.13萬噸;供給方面,乙二醇上週整體開工負荷上升至67.12%(+1.76pct),其中煤制乙二醇開工負荷64.15%(+1.09pct);需求方面,下游聚酯負荷爲86.6%(-0.4pct);加彈、織造及印染的開機率均有大幅增加,分別爲82%、67%和71%。江浙滌絲今日產銷整體一般,至下午3點半附近平均產銷估算在5成左右;輕紡城市場總銷量893萬米(+76)。

策略:無

風險提示:油價異動、終端淡季快速兌現。

煤化工

尿素

方向:震盪偏弱,注意反彈風險

邏輯:1.印度公佈招標消息,將於8月29日開標,最晚船期10月31日,中國貨源參與可能較小

2.現貨端,週末報盤繼續向下鬆動,下跟進謹慎,成交一般。供應方面,高溫下裝置停車較多,供應短時有所下滑。八月中下旬仍有新增投產計劃,河南延化80萬噸年產裝置已經投產,若陝西龍華的80萬噸年產計劃同樣兌現,日產或新增6000噸,較去年供應相對充足。需求方面,高溫和環保等因素下工業依舊按需採購,農需掃尾階段,複合肥成品庫存較高,目前對尿素消耗量一般,整體實際需求仍較爲分散。本週企業庫存量43.72萬噸,較上週增加11.29萬噸,環比增加34%,累庫明顯。整體而言,當前供應和政策壓力仍存,短時利好驅動暫不明顯,秋季肥需求未集中啓動,但低價或有階段性逢低採購現象,加上出口相關的消息面炒作情緒,盤面預計短期承壓震盪,注意逢低採買帶來的階段性反彈,也需要繼續關注延後的秋季複合肥啓動狀況。出口若持續受限,中長期上方壓力較大

向上驅動:下游剛需

向下驅動:淡儲,保供穩價,累庫

風險提示:出口政策、保供穩價、需求放量情況、新增投產、淡儲、上游煤炭端變動以及國際市場變化

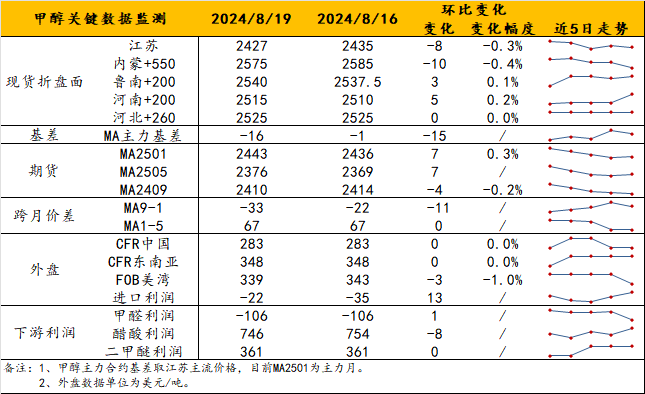

甲醇

方向:超跌修復。

理由:09合約開始限倉,對01合約影響將減弱,估值有待修復。

邏輯:8.16MA09合約限倉,故近期近月減倉較前期更爲明顯,MA01合約則增倉爲主,兩者聯動性將減弱,等待遠月超跌修復,但反彈高度短期受限。基本面上,上週初天津渤化烯烴已重啓,僅餘南京誠志一套裝置停車,這將小幅緩解港口供需寬鬆的情況。觀點上,甲醇的一些利空尤在(港口庫存高、國內外開工率雙高等)但不至於深跌,一些利好(沿海烯烴重啓中)也被市場忽略,主要還是等待市場情緒緩和後看築底修復情況。

策略:低多MA2501,短期僅博弈反彈修復;若有沿海烯烴重啓落地,反彈空間放大。

風險提示:油價異動;關注南京誠志動態。

建材化工

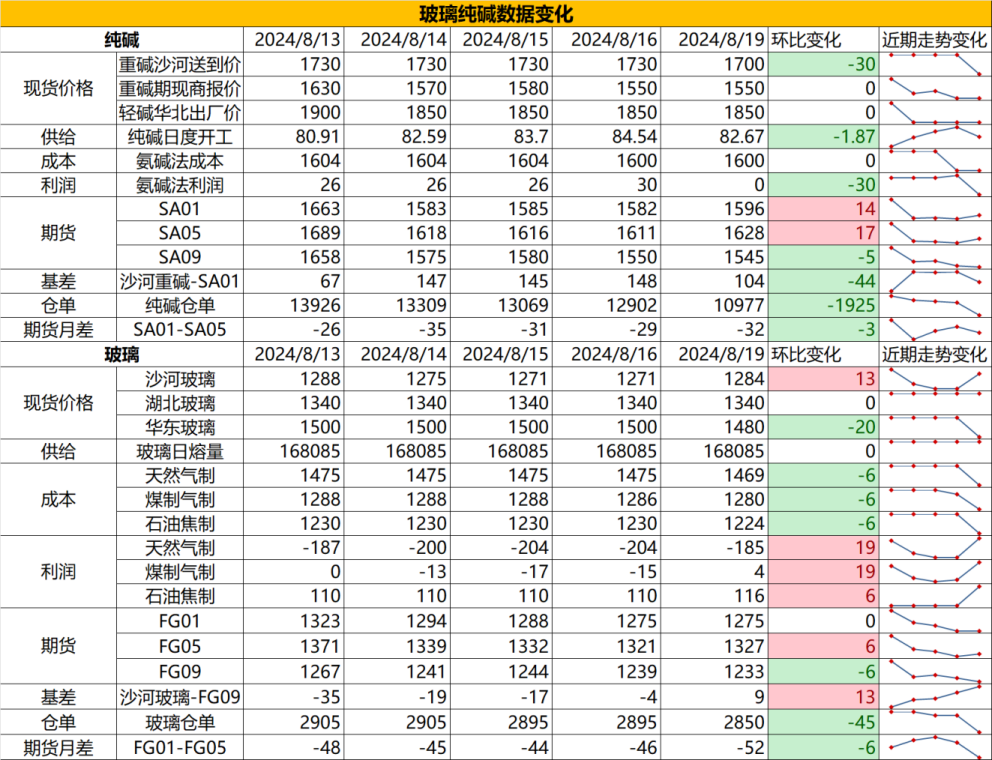

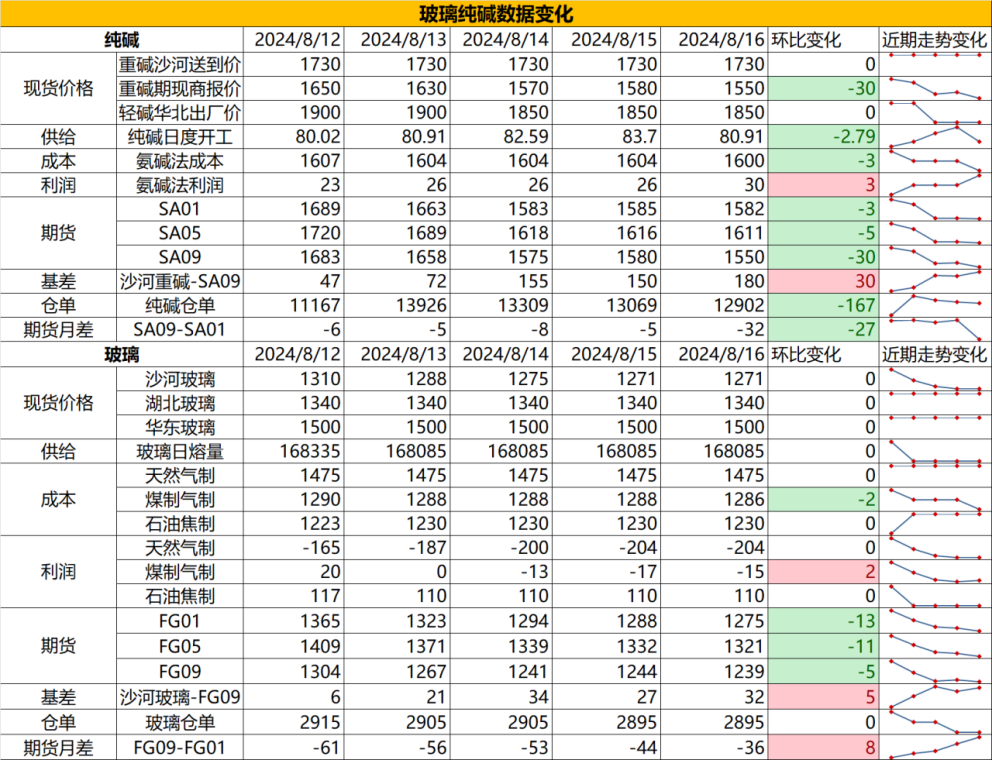

純鹼

方向:震盪偏弱

行情跟蹤:

部分鹼廠價格存在鬆動,但鹼廠價格仍高於期現商報價,鹼廠沙河送到價在1720元/噸左右,期現報價在1550元/噸,短期部分鹼廠由於庫存壓力以及訂單弱等問題存在降負荷行爲,整體鹼廠開工下滑,但在目前庫存水平充足以及下游持續減產並壓低原料庫存的情況下,下游以消耗自身原料庫存以及低價剛需採購爲主,現貨反彈驅動不足。

大趨勢上看,當前純鹼矛盾如果沒有大規模的減產也是無法緩解的,後續大概率會打破當前氨鹼法現金流成本,而後觀察鹼廠是否有放量的減產動作帶動下游小規模補庫,給到純鹼暫時的支撐,但照目前的形式看,後續即使有補庫帶來的價格反彈趨勢預計仍會相對偏弱。

向上驅動:下游階段性補庫、累庫不及預期

向下驅動:光伏玻璃冷修、浮法玻璃虧損

策略建議: 反彈偏空

風險提示:遠興投產進度變化,下游玻璃廠補庫驅動

玻璃

方向:震盪偏弱

行情跟蹤:

當前玻璃現貨市場處於供給下滑需求相對平穩的弱穩局面,現貨價格下調至1300元/噸以下,由於高庫存壓力疊加現貨虧損壓力,8月以來玻璃已經在持續減產,但目前量還是不夠的,參考往年下半年的需求情況,玻璃日熔量不減少至16.5萬噸以下還是比較難達到供需平衡的,目前似有似無的補庫也難給到價格很好的支撐,短期價格維持底部震盪。

剛需端看下游訂單稍有轉好,但好轉程度不明顯,且已按接單情況同比例補庫,地產端鏈條仍在產能出清的初步階段,長週期產業鏈端看,由於純鹼價格的持續下行,玻璃在需求端負反饋純鹼,而純鹼在成本端負反饋玻璃,這一產業鏈條几乎處於負循環狀態,所以玻璃的價格底部仍會根據純鹼持續向下調整。

向上驅動:地產政策提振、中游投機備貨、宏觀政策推動

向下驅動:地產資金問題未解決、下游訂單改善不明顯,下游資金情況不佳

策略建議:暫觀望,注意低位反彈風險

風險提示:地產政策變化,宏觀情緒變化