「散戶大本營」Robinhood再遭重挫,盤後暴跌逾7%,釋放加密貨幣乏人問津訊號?

Robinhood 第四季淨利潤下滑 34% 至 6.05 億美元,總營收 12.8 億美元未達預期,主要受加密貨幣交易營收大跌 38% 至 2.21 億美元拖累。儘管公司客戶群年輕且具增長潛力,但其估值相較同業仍偏高,本益比約 34.5 倍。鑒於公司尚未經歷過經濟衰退,一旦市場出現深度熊市,可能面臨客戶及資產流失的風險,投資者需審慎評估。

TradingKey - Robinhood(HOOD)第四季淨利潤下滑 34% 至 6.05 億美元,總營收 12.8 億美元未達華爾街預期。加密貨幣交易營收暴跌 38% 至 2.21 億美元,成為財報的最大拖累因素。公司股價自高點 153.86 下跌至 85.6,已累計下跌超過 40%,公布財報後,盤後繼續下挫 7.6%。

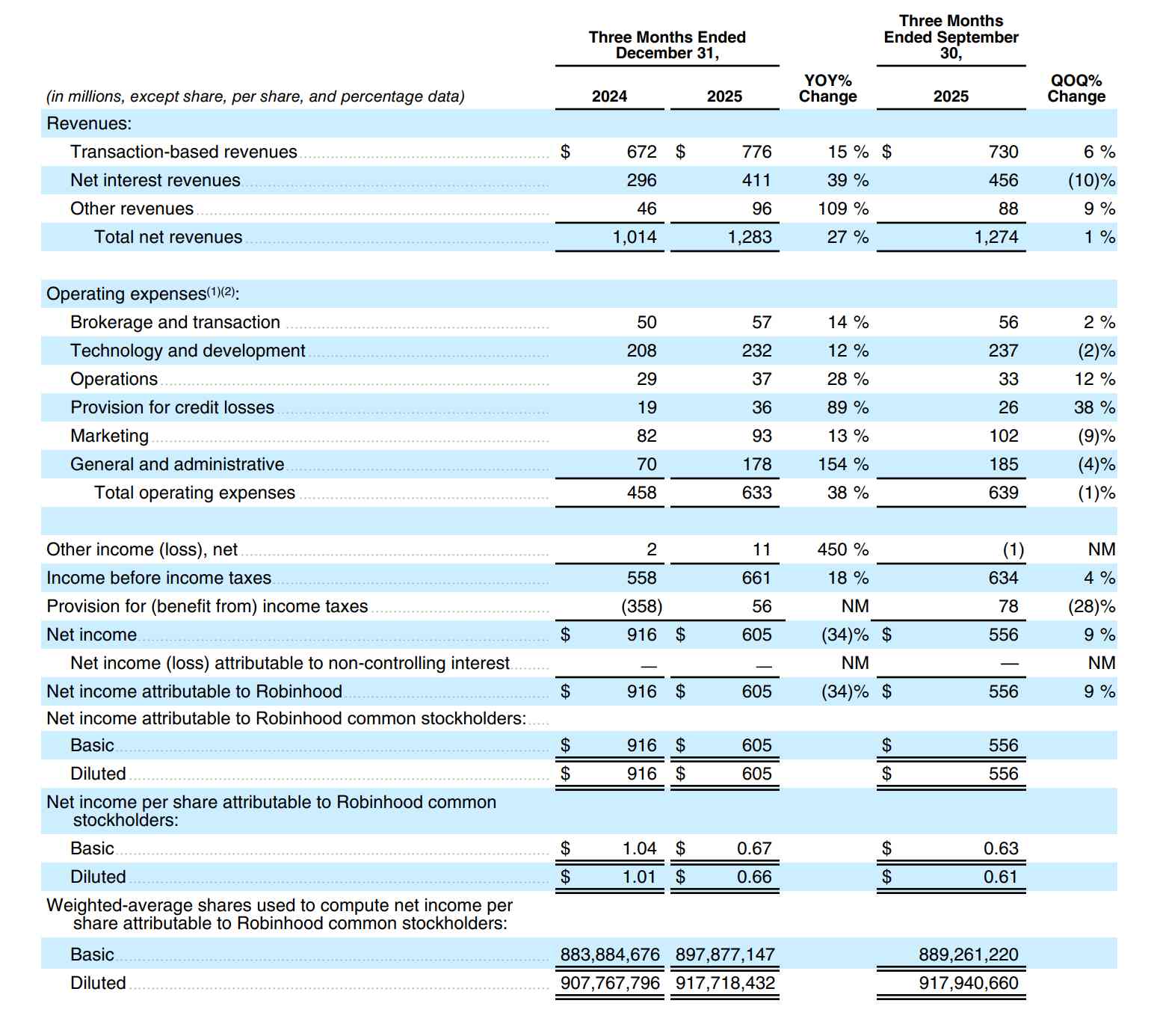

Robinhood 公布 2024 年第四季財報:淨利潤為 6.05 億美元(合每股 66 美分),年減 34%,略高於分析師預期的 64 美分;但總營收為 12.8 億美元,不及華爾街普遍預期的 13.4 億美元。

【Robinhood 財報,來源:Robinhood】

其中,加密貨幣交易收入年比大幅下滑 38%,降至 2.21 億美元,顯著低於市場預期的 2.48 億美元。這一疲軟表現與市場環境密切相關——自 2025 年 10 月 6 日比特幣(BTC)創下歷史新高後,價格已累計下跌超過 50%,價格一度跌至 60,000 美元,市場交易活躍度走低,直接抑制了平台的加密交易量。

【比特幣自高點以來持續走低,來源:TradingView】

Robinhood 自身持有的加密資產規模有限,其獲利高度依賴用戶交易行為帶來的價差收入。因此,加密業務的顯著放緩成為拖累整體營收的關鍵因素。受此影響,財報發布後的盤後交易中股價下挫 6.6%。

現在是介入 Robinhood 的時機嗎?

受惠近年金融市場熱絡,Robinhood 規模持續成長並於 2025 年 9 月加入標普 500 指數。Robinhood 為深受年輕族群喜愛的投資平台,有散戶大本營之稱,也涉足加密貨幣交易和預測市場業務。

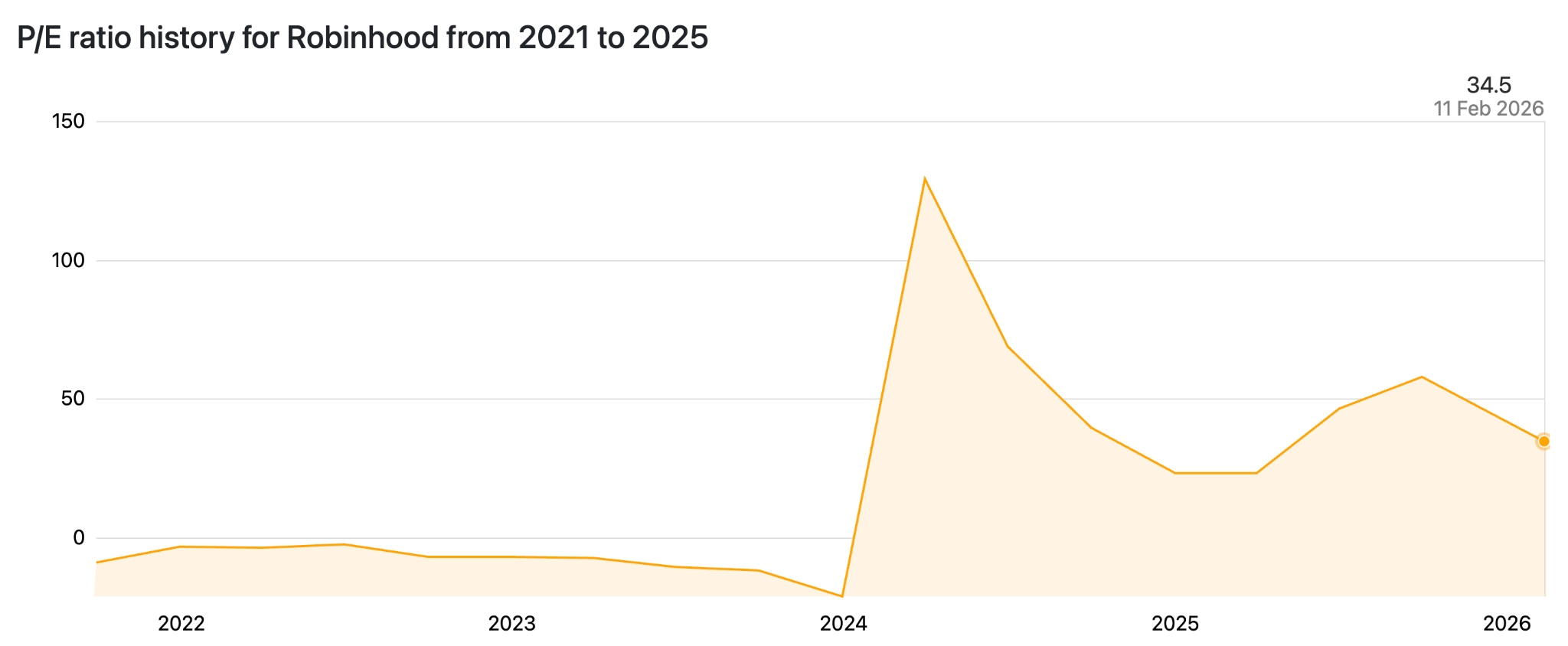

股價在高點時估值極端,本益比接近 70 倍,而目前的 34.5 儘管低於先前,但仍然是交易商中估值較高的公司之一。仍然高於其競爭對手Charles Schwab(SCHW) 約 21 倍本益比。

【Robinhood 歷年估值一覽,來源:Companiesmarketcap】

Robinhood 正在增長,但即使在股價回落之後,這樣的溢價仍在券商行業顯得獨樹一幟,股價是否仍存在下行空間仍然值得商榷。

投資者需要注意的是,公司在極短時間內吸引大量客戶,這無疑推動股價上行,而這種持續的用戶增量勢頭如果不能持續,股價似乎將失去上行的敘事空間。

另外,Robinhood 客戶似乎偏向高風險標的的投機。進軍體育博彩便是這一點的寫照。自 2007–2009 年的大衰退以來,市場未真正出現過深度熊市或嚴重衰退。

而作為 Robinhood 這類新的上市公司,至今未經歷過任何一次經濟衰退。我們難以預測,Robinhood 是否在熊市期間也能保持高增長的態勢。

而回溯歷史,大型市場及經濟下行往往令年輕、激進型投資者受到沉重打擊。常見反應是立即斬倉離場,將僅餘的資金從市場撤出。如果這種情況再次上演,過去推動 Robinhood 增長的資產及客戶數目上升趨勢,可能會反轉,變成資產與客戶快速流失。

考慮到 Robinhood 目前相對同業仍然偏高的估值,一旦熊市或衰退來臨,華爾街對該股的看法很可能變得比現在更加負面。而目前,市場仍持續關注美國經濟數據是否出現衰退跡象,這將影響的不止是 Robinhood,而是華爾街的集體券商股。

本內容經由 AI 翻譯並經人工審閱,僅供參考與一般資訊用途,不構成投資建議。