特斯拉Megapack領跑儲能投資熱潮

TradingKey - 長期以來被視為電力系統「邊緣」角色的電池儲能,如今正逐步邁向核心地位。在成本快速滑落、數據中心用電需求爆發、可再生能源滲透加速的多重動能下,儲能已成為美國電力穩定和能源轉型的重要支柱產業之一。

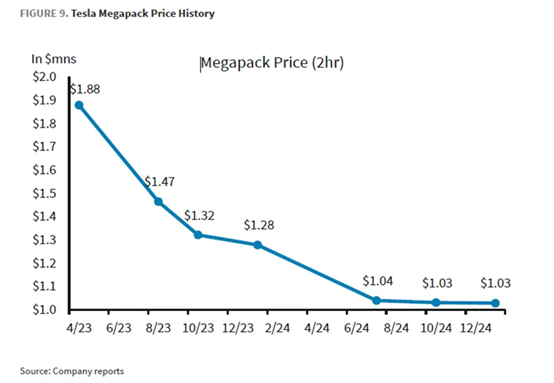

根據能源研究平台Cleanview數據,自2020年起,美國公用事業級儲能總裝置容量已成長近15倍。產業爆發背後,電池成本下降是最直接的驅動因素之一——數據顯示,自2022年起,鋰電池價格已累計下滑約40%,明顯改善儲能系統的整體經濟性。

「太陽能+儲能」為短期最具優勢組合

電力側需求的結構性轉變也是儲能加速佈局關鍵推動力之一。隨著AI、雲端運算等高算力產業迅速拓展,美國數據中心建設進入高峰期,帶動尖峰負載持續上升,電網調節能力與穩定性面臨更大挑戰。

然而,傳統穩定電源擴容速度明顯滯後。以燃氣輪機為例,其雖仍是目前過渡能源的核心技術,但其上游供應周期通常需3年。2024年美國燃氣輪機新設訂單預估為11.4GW,但實際投產最早亦需待2027年底之後。

至於核能建設,受限於冗長的審批與施工周期,短期內對供電能力的提升效果有限。儘管川普政府於今年5月將核電擴容納入國家戰略目標,期望至2050年達成400GW裝置容量,但現行核能項目的核准平均需4–6年,建設則更需6–8年,代表2030年前新增核電供給的可視性仍偏低。

相較之下,以儲能與光伏構成的所謂「光儲組合」具備快速部署、區域彈性高等優勢,一般專案完成周期為12至18個月,有望率先對用電缺口提供即時回應。

當前美國電力供需平衡壓力持續升高,加上通膨影響,自2020年以來全美平均電價上漲超過18%。在基載電量增長受限情況下,可再生能源與儲能成為抑制電價、維持供電安全的主要選項。

考慮到太陽能與風能本身「間歇性、不穩定」的發電特性,電池儲能系統在調度能力、頻率響應與系統穩定性中的「主動角色」日益關鍵。尤其在高溫時期的備載容量與邊際負載調節方面,儲能更被多州能源規劃明確納為「基礎級」設施項目。

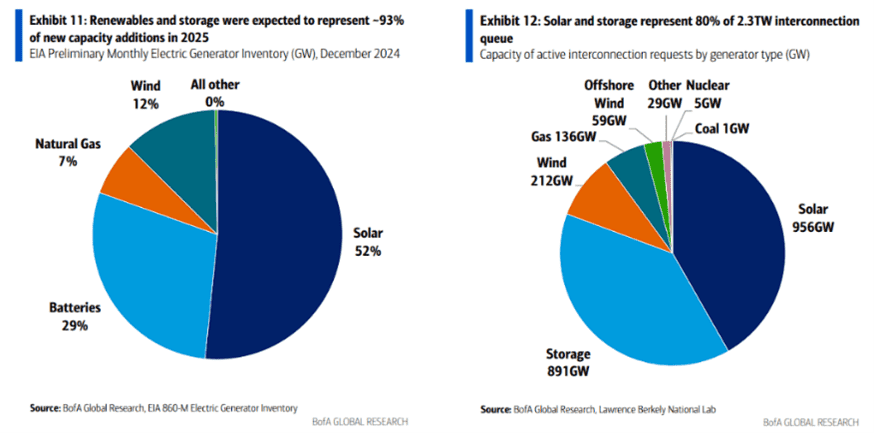

根據美國銀行(BofA)彙整的電網並聯申請清單,截至目前,持續排隊等待接入的儲能項目總容量已達891GW,接近太陽能項目的956GW,也顯著高於風電(212GW)與天然氣(136GW),凸顯「儲能+太陽能」仍是未來投資布局主軸。

特斯拉Megapack領銜技術與產能擴展

在美國儲能板塊中,特斯拉(TSLA)絕對是代表性龍頭企業。2024年上半年,公司儲能部署總量已達到20GWh,年增達48%;其中Q3更單季部署12.5GWh,延續強勁成長動能。

特斯拉的主力產品Megapack定位於公用事業規模的集中式儲能設備,將鋰電電芯、電力變流器(PCS)、熱管理系統等核心部件高度整合於單一封閉模組中,強調快速建置、靈活併網與可控的全生命週期成本。

目前公司除原有美國本土工廠外,亦持續在中國推進儲能產能,位於上海的Megapack超級工廠已進入產線落地階段,未來結合本地化設計、採購流程優化(如磷酸鐵鋰上游材料調整),將進一步壓縮系統單位成本,是推動毛利率提升的關鍵因子。

根據《華爾街日報》周四消息,Baird分析師指出,特斯拉最新推出的Megapack 4公用事業儲能產品結合了變電站級儀控能力,未來或可跳過高成本的變電站連接,實現在偏遠地區的直接供電運行,意味著特斯拉可擴展其儲能市場至更多用地限制較低的場域。

Vistra:以混合電源架構服務超大用能終端

針對雲端運算與AI應用帶來之「高密+低延遲+潔淨能源」用電需求,Vistra(VST)正發揮其多元電源架構的競爭優勢。

公司於加州營運中的Moss Landing儲能電站,已成為全球最大型電池儲能設施之一,主要採取「電池+天然氣」雙軌制,即透過燃氣機組提供快速補能與調整頻率能力,有效應對AI企業動態用電所帶來的峰谷變動。

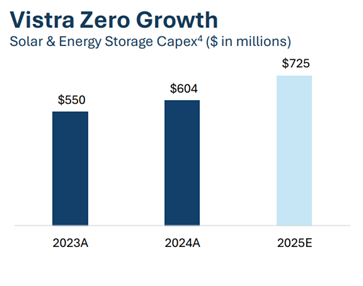

此外,區別於僅參與批發電力市場的傳統電廠,Vistra亦布局零售端客戶,擁有面向住宅、商業與數據中心的電力直售能力,現金流與市場韌性更強。Q3,公司宣佈將於2025年額外投入7.25億美元以強化太陽能與儲能資產布局,持續擴大其於低碳能源轉型框架中的主導優勢。

GE Vernova:打造「一體化」智慧儲能解決方案

GE Vernova(GEV)正積極推動整合集成式的能源解決方案,旗下業務橫跨電網優化、天然氣輪機發電、電池儲能與數據化平台等四大模組。

公司不同於傳統電力設備商聚焦單一環節,其智慧能源運營平台核心在於一體化整合「發電+儲能+電網調度」,特別有利於AI算力場景及邊緣場域應用,實現如「負載自調+電壓穩定+高效並網」的全鏈控制能力。

此類「軟硬件整合服務」預期將成為下一波儲能賦能解決方案趨勢,並協助GE Vernova於企業級市場建立更深的技術護城河。

產業鏈全景:核心電池技術×智慧管理平台×原物料供應多點共振

在產業結構快速演化的當下,美國與全球儲能布局逐漸沿產業各核心節點形成專業化分工。以下為目前市場主要代表性的企業矩陣整理:

一、電池及儲能硬件技術供應商(製造端):

- Tesla(TSLA):涵蓋住宅Powerwall、商業Powerpack及公用事業等多樣型儲能方案;

- Eos Energy(EOSE):專注鋅基長時儲能技術,服務公用事業與基礎負載替代市場;

- QuantumScape(QS):推進固態鋰金屬電池技術商轉;

- Microvast(MVST):延伸產品至商用與工業儲能電池線;

- Bloom Energy(BE):藉由固體氧化物燃料電池(SOFC)實現分散式穩壓儲能;

- Amprius Technologies(AMPX):開發高能量密度硅陽極鋰電池;

- Plug Power(PLUG):著眼於綠氫燃料電池及加氫網絡技術落地。

二、系統整合與智慧控制平台業者:

- GE Vernova(GEV):提供複合能源混合調度系統,可支援企業級高負載場景;

- Generac(GNRC):主打住宅級電池儲能(PWRcell);

- Vistra Energy(VST):大型電力整合商,導入天然氣+儲能雙模解決方案;

- CleanSpark(CLSK):微電網與區域儲能方案服務商;

- Johnson Controls(JCI):結合樓宇節能與電池儲備系統;

- Alliant Energy(LNT):公用事業機構,深耕在地太陽能與儲能開發;

- AES Corp(AES):虛擬電廠解決方案領先者,具全球儲能專案佈局;

- Fluence Energy(FLNC):由西門子與AES合資,提供軟硬結合的專案型儲能方案;

- Stem Inc(STEM):透過AI平台Athena構建智慧化能量管理系統;

- Sunrun(RUN):致力於住宅太陽能+家庭儲能模式整合;

- NextEra Energy Partners(NEP):營運多州太陽能與儲能資產組合。

三、原材料與零組件供應商:

- SQM:智利最大鋰化工企業,供應鋰礦原料;

- Albemarle(ALB):全球最大鋰業公司之一;

- Enphase(ENPH):提供太陽能逆變器與儲能模組(Encharge);

- EnerSys(ENS):工業級鋰電池核心供應商;

- SolarEdge(SEDG):具備光儲逆變器與電力管理平台優勢,具高度集成技術。