非農數據驚人下修後,該如何評估你的投資組合?

TradingKey - 根據美國勞工統計局最新數據,過去兩個月的非農就業增幅被下修了25.8萬人。此前在關稅政策推動下所呈現的「穩健」就業數據,是否只是統計誤差下的假象?

就業疲弱與通膨高企同步出現,基本面透露何種訊號?

從新增職位的結構來看,7月份的新增就業為7.3萬人,而這7.3萬人全部都來自醫療保健與社會救助這兩個領域。這兩個部門的生產力普遍偏低,加上受到人口高齡化影響,幾乎每月都會自動增長,因此無法反映整體勞動力市場的真實狀態。

至於其他產業的新增職位則顯得相當黯淡。正如彭博社記者 Matt Boesler 所指出:「若剔除醫療保健行業,過去三個月的就業增幅分別為:5月 -5.3萬、6月 -4.5萬,而7月僅剩下 -300。」

表面上看來,科技產業風頭正健,例如 Meta 財報公布當日,市值單日暴漲約 2,000 億美元。但若撇除那極少數掌握 AI 紅利的科技巨頭,整個科技產業的就業狀況其實並不樂觀。即便像微軟這樣的 AI 最大贏家,其雲端業務雖然大幅成長,卻仍在持續裁員。

整體來看,我們尚未看到經濟活動呈現全方位擴張的跡象。事實上,美聯儲在7月份的 FOMC 會後聲明中,已經把對美國經濟活動的描述,從原本的「以穩健速度擴張」,下修為「今年上半年經濟成長放緩」,等同正式承認經濟降溫現象。

與此同時,通膨問題依然未解。美聯儲所高度關注的通膨指標——核心 PCE 價格指數,在6月錄得環比上漲 0.26%,對應年化通膨率約為 3.2%,明顯高於美聯儲的長期通膨目標 2%。

儘管美方在近期關稅談判中取得初步成果,長期來看可能有助於製造業回流美國,但短期內關稅所帶來的價格上升壓力仍將由美國消費者承擔。在此背景下,通膨上行仍可能持續。

老調重彈的「停滯性通膨」(Stagflation)討論,也可能因此再次被推上檯面。

美股:降息交易暫居上風,但後勁堪憂

市場對於美聯儲於 9 月及未來幾次會議進行降息的預期迅速升溫,標誌著降息主題交易重新啟動。然而,這種預期支持下的股市上行空間也面臨挑戰。

從財報季表現來看,主要科技企業大多交出不俗成績,即使財報預期偏低的蘋果,也公布了高於預期的表現。但需要注意的是,大多數股票在財報公布後並未錄得明顯走高。

這種「財報亮眼、股價反而不漲」的情況,源於投資者早在報告前就已把樂觀預期反映到估值之中 —— 當市場預期提前消化後,即使業績達標甚至略優,也未能帶來足夠驚喜,反倒促使資金選擇獲利了結、觸發股價整理或下調。

從整體來看,高盛指出,截至目前已有 327 家標普 500 指數成份股公司公布業績,佔總市值約 69%。其中 63% 的公司獲利表現優於預期,創下過去 25 年以來的高比例,但市場反應依然冷淡,顯示股價預期與市場定價產生錯位。

展望下半年,一方面關稅壓力可能邊際升高;另一方面,企業為了保住利潤空間,將繼續選擇提高售價,這可能進一步壓抑實質需求,拖累企業營收表現。

美債市場:收益率曲線「陡峭化」策略再起

不同於股市,債市對於利率預期變化的反應更為劇烈。隨著市場對降息週期的押注升溫,「收益率曲線陡峭化」策略正式重回主線交易配置。其核心邏輯為:押注短期利率大幅下行、長期利率相對持穩,導致長短期利差擴大。

上週五早盤,美國債券期貨的交易量達到平日的三倍,顯示投資者正加速重建這一策略部位。隨著短端利率迅速回落,兩年期與三十年期美債之間的利差創下自 4 月 10 日以來的最大單日變動。

此外,市場也在為本週的大量新債籌備佈局。美國財政部將發行總計 1,250 億美元的中長天期公債,其中包括 670 億美元的 10 年期與 30 年期國債。預期這批發行將推升長端利率,有助於支撐曲線進一步走陡。

不過,也不能忽視長天期債利率仍受壓制的現實。年初以來,市場對美國政府財政赤字與債務擴張的結構性疑慮未曾消散,對長期國債需求仍構成壓力。

該如何調整你的投資組合?

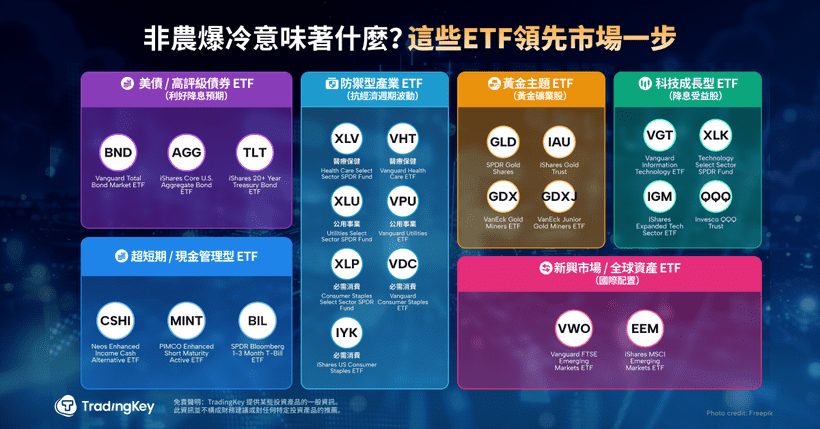

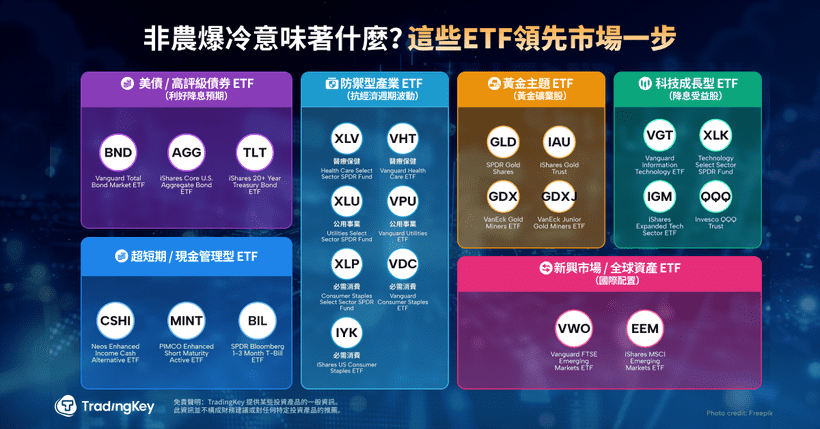

在降息交易成為主軸、滯脹風險升溫、關稅影響仍具不確定性的當下,資產配置策略的調整顯得尤為重要。以下六大類 ETF 投資方向,或可成為你配置調整的參考基礎:

1. 美國國債與高評級債券型 ETF

降息預期推動債券價格上升、收益率下滑。高評級債券作為市場動盪期的避險工具,適合追求資產保值與分散風險的保守型投資者。推薦關注:

- Vanguard 全市場債券 ETF(BND)

- iShares 核心美國綜合債券 ETF(AGG)

- iShares 20 年期以上美國國債 ETF(TLT)

2. 黃金與黃金礦業類 ETF

作為傳統避險資產,黃金在應對通膨與滯脹預期上具有顯著優勢。當金價走升時,黃金礦業股則具有更高的波動潛力與超額收益。建議關注:

- SPDR 黃金信託(GLD)

- iShares 黃金信託 ETF(IAU)

- VanEck 黃金礦業公司 ETF(GDX)

- VanEck 初級黃金礦商 ETF(GDXJ)

3. 防禦類產業 ETF(醫療、公用事業、必需消費)

這些板塊的需求穩定、盈餘波動較低,具備對抗景氣循環波動的天然優勢。建議考慮:

- 醫療保健:Health Care Select Sector SPDR(XLV)、Vanguard Health Care ETF(VHT)

- 公用事業:Utilities Select Sector SPDR Fund(XLU)

- 必需消費:Consumer Staples Select Sector SPDR Fund(XLP)、Vanguard Consumer Staples ETF(VDC)

其中,醫療領域受到人口老化與創新驅動雙重加持;公用事業則因政府監管與長期現金流特性,抗跌性強;必需消費品則因日常消費剛性,在衰退期具備守勢優勢。

4. 高流動性/短存續期 ETF

應對市場短期波動與資金調度需求,短久期、信用風險低的產品更受青睞。代表性基金包括:

- Neos 強化收益現金替代 ETF(CSHI)

- PIMCO 強化型短期債券 ETF(MINT)

- SPDR 彭博 1~3 月期美債 ETF(BIL)

5. 科技成長型 ETF

科技股對降息週期高度敏感,利率下降可刺激估值上修與增長預期重塑,尤其是 AI、雲端運算等新興技術驅動板塊。建議關注:

- Vanguard 資訊科技 ETF(VGT)

- Technology Select Sector SPDR Fund(XLK)

- iShares 延伸科技產業 ETF(IGM)

- Invesco QQQ 信託基金(QQQ)

6. 新興市場與全球資產配置 ETF

全球多元配置有助降低地區性風險,並於美股估值高檔之際,建立捕捉高成長動能的替代方案。可關注:

- Vanguard 富時新興市場 ETF(VWO)

- iShares MSCI 新興市場 ETF(EEM)