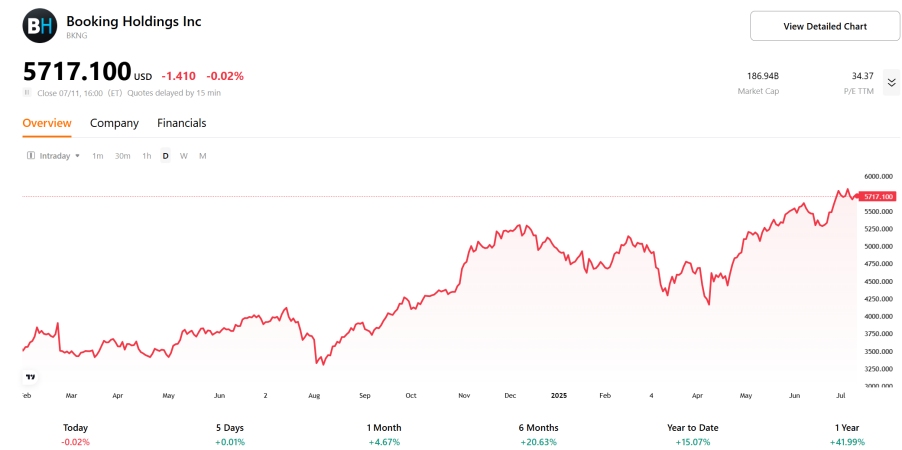

Booking Holdings:AI驅動的旅遊巨頭,股價將衝6,000美元?

投資論點

TradingKey - Booking Holdings憑藉全球領先的線上旅遊平台、多元品牌矩陣及AI技術創新,2024年收入達237億美元,市佔率16.56%。透過商家模式優化及新興市場擴張,公司展現強勁成長潛力,DCF估值目標股價5644.57-6734.63美元。 AI驅動的「連線行程」增強用戶黏性,但需警惕競爭、監管及經濟下行風險。

來源:TradingKey

.jpg)

來源:Booking Holdings、TradingKey

公司概況

Booking Holdings Inc. 是一家總部位於美國的全球領先線上旅遊及相關服務供應商,成立於1997年。本公司透過旗下知名品牌,包括Booking.com、Priceline、Agoda、KAYAK和OpenTable,為全球客戶提供多樣化的旅遊服務,涵蓋住宿預訂、航班、租車以及活動策劃等。憑藉廣泛的業務網絡,Booking Holdings覆蓋超過220個國家和地區,致力於滿足不同旅客的個人需求。

產業競爭分析

在线旅行社(OTA)为旅行者提供一站式解决方案,涵盖航班、住宿、交通、旅游套餐等多样化服务。得益于互联网普及率提升、智能手机使用量激增以及消费者对便捷自助式旅行预订的偏好,在线旅行社行业近年来实现显著增长。根据市场数据,2024年全球在线旅行社市场规模达到6129.5亿美元,并预计在2025年至2030年间以8.6%的复合年增长率持续扩展。

.jpg)

資料來源:grandviewresearch.com

線上旅遊代理(OTA)市場競爭激烈,Booking Holdings在2024年表現突出,其毛收入預訂額達到1,656億美元,佔全球線上旅遊市場毛收入預訂總額(約1兆美元)的16.56%,穩居業界領先地位。緊隨其後的是Expedia Group,毛收入預訂額為1,112.8億美元,市佔率11.13%;Airbnb以8,18億美元的預訂金額排名第三,佔8.18%;Trip.com Group則以約446.7億美元的預訂金額佔4.47%的市佔率。

Booking Holdings 的競爭優勢源於其多元化的品牌組合、廣泛的全球覆蓋範圍以及AI技術創新。其品牌矩陣涵蓋Booking.com在歐洲市場的領先地位、Agoda在亞洲的專注佈局,以及Priceline在美國市場的強勁表現,這種地理和產品多樣性有效降低了單一市場風險。同時,技術創新是其核心驅動力。本公司透過AI和機器學習優化使用者體驗,例如Booking.com的AI行程規劃工具和Priceline的AI旅行助手,為使用者提供無縫的「連結行程」體驗。根據Mize報告,2024年Booking Holdings的「連結行程」交易年增40%,充分彰顯其技術策略的成功。

收入結構

2024年,Booking Holdings實現總收入237億美元,收入來源主要分為三個部分,反映了Booking在核心住宿預訂業務與多元化收入來源之間的平衡佈局。

· 商家收入:公司作為記錄商家直接向客戶收費,透過購買並加價出售庫存,擁有較強的控制力但需承擔庫存風險。 2024年商家收入達41.42億美元,佔總收入59.6%,主要來自Booking.com的住宿預訂。

· 代理收入:公司作為中介連接旅行者與供應商,客戶直接向供應商支付,公司賺取佣金,無庫存風險但控制力較低。 2024年代理收入為85.2億美元,佔35.9%,幾乎全部來自Booking.com的住宿預訂,僅透過佣金獲利。

· 廣告及其他收入:收入為10.73億美元,佔4.5%,主要來自KAYAK的推薦和廣告服務,以及OpenTable的餐廳預訂和管理服務,雖佔比小,但在多元化收入中發揮重要補充作用。

.jpg)

來源:Booking Holdings、TradingKey

随着Booking Holdings规模扩大,代理(Agency)模式限制了其跨产品销售(如酒店+机票)的灵活性。2023年至2024年,公司战略重心转向商家(Merchant)模式,收入结构发生显著变化。2023年,商家收入占比首次超过50%,2024年进一步增长29.3%,从109.4亿美元增至141.4亿美元;同期,代理收入下降9.5%,从94.1亿美元降至85.2亿美元;广告及其他收入则小幅增长5.7%,从10.2亿美元增至10.7亿美元。

儘管商家模式與代理模式的抽成率相近,顯示兩者在每單位預訂的收入效率相當,但Booking Holdings向商家模式的轉型動機顯然超越了單純的抽成收益。公司透過商家模式能夠獲得更強的定價權、更豐富的庫存資源以及更優質的客戶體驗,從而更好地適應消費者偏好和市場趨勢。例如,透過與飯店集團簽訂大宗採購協議,Booking Holdings能夠以更低成本鎖定房間庫存,同時利用其先進的數據分析能力,精準預測市場需求和價格趨勢,動態調整定價策略以提升競爭力。

為因應Expedia等同類線上旅遊平台的競爭、國際連鎖飯店集團(如萬豪、希爾頓)及航空公司(如達美、美聯航)對直銷管道的持續投入,以及谷歌等旅遊業新興競爭者的挑戰,Booking Holdings依託其強大的品牌知名度和龐大的全球用戶基礎,充分發揮規模優勢。公司透過為服務提供者帶來大量預訂,換取更優惠的庫存價格和合作條件,進一步鞏固市場地位。同時,其數據驅動的動態定價和個人化服務能力,不僅提升了用戶體驗,也有效應對了複雜多變的市場競爭環境。

.jpg)

來源:Booking Holdings、TradingKey

成長潛力

· 新興市場擴展:Booking Holdings透過Agoda等品牌深耕亞洲、拉丁美洲等新興市場,捕捉快速成長的旅遊需求。根據GMI Insights,2024年全球線上旅遊市場規模達600.5億美元,預計2024-2032年複合年增長率達7%,亞洲市場潛力特別突出。由於亞洲消費者特別是中國和東南亞市場對價格高度敏感,Booking Holdings可充分利用其全球規模優勢,透過精準的價格差異化策略進一步滲透亞洲市場。同時,透過與本地夥伴深度合作、加速技術賦能,快速擴展供應商網絡,Booking Holdings預計將在競爭激烈的亞洲市場中搶佔更大份額,實現持續成長。

· 替代住宿成長:替代住宿指短租公寓、民宿、度假屋、青年旅館等非傳統飯店選擇,滿足消費者對獨特、彈性及在地化住宿體驗的需求。 2024年,替代住宿在Booking Holdings業務中佔比約35%,較2023年的33%有所成長,反映產業快速擴張趨勢。現代旅行者,尤其是千禧世代和數位遊民,愈發青睞個人化、體驗驅動的住宿,而Booking Holdings透過優化搜尋與推薦演算法,進一步提升替代住宿的吸引力,鞏固市場競爭力。

· AI技術應用:Booking Holdings持续投资生成式AI,如Booking.com的AI行程规划工具和Priceline的AI旅行助手,显著提升客户体验与运营效率。这些AI工具通过分析用户数据和市场趋势,提供个性化推荐,缩短旅行规划时间(从传统16小时大幅减少至分钟级别),提升用户满意度。公司借此在与Expedia、Trip.com等竞争对手的市场角逐中巩固优势,增强竞争力。

· 連結行程願景:Booking Holdings透過整合航班、飯店和活動預訂,打造無縫旅遊體驗,提升顧客忠誠度並增加交叉銷售機會。整合服務後,本公司可推薦互補產品,如在飯店預訂後建議當地活動,或在航班預訂後推薦租車服務,從而提高每位用戶的平均消費額,進一步優化公司業績。

.jpg)

來源:Booking Holdings、TradingKey

估值分析

基於未來三年折現現金流(DCF)模型,Booking Holdings的企業價值(EV)估算為1845.72億至2202.17億美元,包含現值(PV,209.65億至248.96億美元)和終端價值(TV,1604.98億至1922.11億美元)。模型採用營收成長率7.14%至8.06%、營運利潤率28.66%至33.45%,並以美國公債殖利率3.84%至4.20%外加2%的溢價作為折現率。從EV中扣除淨債務,除以3269.9萬流通股,得出目標股價範圍5644.57美元至6734.63美元。這項估值反映了Booking在全球線上旅遊市場的領先地位和AI技術驅動的成長潛力。

風險

· 競爭壓力:來自Expedia、Airbnb和直接預訂趨勢,飯店和航空公司透過自有平台吸引客戶。

· 監理風險:特別是在歐洲,可能面臨佣金和資料隱私法規的限制。

· 經濟下行風險:可能減少旅行需求,尤其在經濟不確定時期。

· 地緣政治風險:如衝突或疫情可能影響國際旅行。

· 貨幣波動:由於收入高度國際化,匯率變動可能影響財務表現。