全球哪些上市公司持倉BTC?股價表現如何?

引言

TradingKey - 隨著比特幣(BTC)逐漸從投機資產轉型為企業級資產配置工具,越來越多上市公司推出比特幣儲備計劃,並且動用現金甚至融資不斷購買增持比特幣。這些公司不僅將比特幣視為抗通膨的「數位黃金」,而且希望藉此吸引投資者、提升品牌價值與市場估值。

本文將盤點目前持有比特幣的主要上市公司,分析其股價表現與背後的策略邏輯,並探討投資人應如何看待這類持幣企業。

上市公司為何購買比特幣?

許多上市公司購入比特幣只是表面上跟風模仿,實際上並非如此。大量企業購買比特幣都希望從中受益,而不同企業的動機可能不一樣,主要包括以下五類:

動機類別 | 說明 |

抗通膨與保值 | 比特幣總供應量2100萬枚,有助於對抗法定貨幣貶值與通膨風險 |

資產配置多元化 | 將部分現金兌現為 BTC,有助於提升整體資產報酬與分散風險 |

財務槓桿操作 | 透過發行債券或者增發股票購幣,進一步放大財務槓桿與資本效率 |

品牌效應 | 持有比特幣可以展現公司對新技術的前瞻性與積極擁抱態度,有助於提升品牌形象和吸引年輕投資者。 |

推動股價 | BTC價格上漲時往往會帶動資產淨值成長,有助於推升股價與吸引機構資金流入 |

哪些上市公司持有比特幣?

截至2025年7月1日,根據coingecko數據顯示,全球目前有34家上市公司持有比特幣,累計持有近73萬枚BTC,占比特幣總量3.66%。

在全球眾多上市公司中,Strategy(原名:MicroStrategy)(MSTR)是最大企業持有者,共持倉57.6萬枚BTC,因此也被成為「比特幣影子公司」;其次是挖礦公司Marathon Digital(MARA),持有4.6萬枚BTC;挖礦公司Riot Platforms(RIOT)排名第三,持有超1.8萬枚BTC。

【BTC持倉量前十的上市公司,來源:coingecko】

持幣公司股價表現如何?

上市公司持有比特幣對其股價的影響機制大致是這樣:BTC 上漲 → 公司資產淨值提升 → 投資者預期上修 → 股價上漲 → 融資能力增強 → 可再購幣。然而,如果比特幣(BTC)價格下跌,這些公司股價也會同步回調,甚至跌幅更大,主要取決於它們持倉的BTC數量、購買價格、是否存在槓桿操作等多重因素。以下是一些代表性企業的股價表現:

Strategy

- 持倉策略:自2020年起,Strategy透過發債與增發股票持續購買比特幣,至今持有超過50萬枚BTC。

- 市場定位:被視為「比特幣ETF替代品」,吸引大量機構資金。

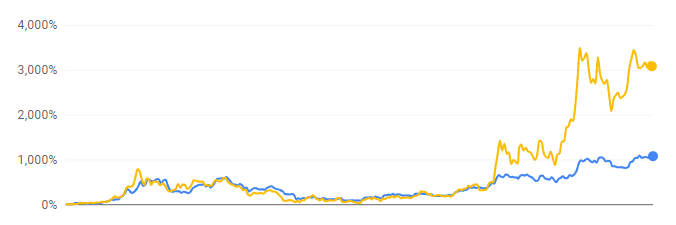

- 股價表現:過去5年,比特幣累計上漲1000%,而Strategy上漲超3000%,成為比特幣牛市的最大受益者之一。

【BTC(藍)、Strategy(黃)過去5年漲跌幅,來源:Google】

Marathon Digital

- 業務模式:透過挖礦獲得 BTC 並長期持有,並積極擴張算力。

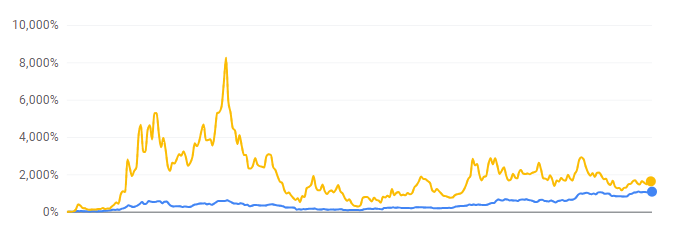

- 股價表現:過去5年,該公司股價累計上漲1600%,也超過同期的比特幣漲幅,但是差距不大。值得注意的是,2021年正處於大牛市,該公司漲幅高達8000%,遠遠領先比特幣。

【BTC(藍)、Marathon Digital(黃)過去5年漲跌幅,來源:Google】

Metaplanet

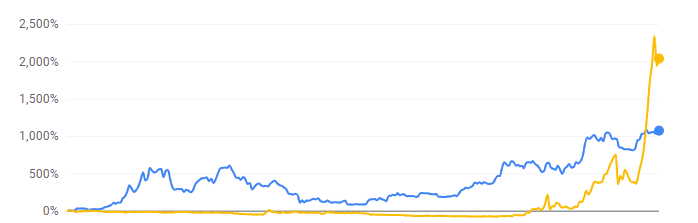

- 策略模仿:2024年5月,Metaplanet開始效仿Strategy的屯幣模式,此後持續購幣並公開披露。

- 股價表現:雖然Metaplanet開始儲備比特幣,但是其股價表現始終不如比特幣,直到2025年5月才完成超越,使其成為亞洲金融市場的焦點。

【BTC(藍)、Metaplanet(黃)過去5年漲跌幅,來源:Google】

雖然許多上市公司儲備比特幣都提振其股價,但是並非所有的公司都如此,比如遊戲公司Gamestop(GME),其股價沒有上漲反而出現下跌。

投資者應如何對待持幣企業?

投資人面對持幣企業——即同時擁有主營業務與比特幣資產的上市公司——應以機會與風險並存的視角審慎評估。這類企業的股價往往與比特幣高度聯動,既能在牛市中放大收益,也可能在熊市中加劇波動。

因此,投資者在購買這些公司的股票之前應當先判斷自己是否符合其風險要求,判斷自己能否承受得住其劇烈波動。如果自己無法接受,應當遠離。若覺得比較適合自己,也應時刻警惕其各種潛在風險,比如財務、政策監管,同時分散配置,不應單一押註某個特定的股票。

結語

比特幣正逐步從「投機工具」轉型為企業級資產配置選項。上市公司持幣不僅改變了其資產結構,也為投資人提供了全新的參與方式。從Strategy到Metaplanet,從礦業股到科技巨頭,這些持幣企業正成為新金融時代的風向標。然而,這些企業也存在高槓桿、估值過高等風險,因此投資人應謹慎決策。