Lululemon:「小黑褲 」又崩了?高估值是原罪!

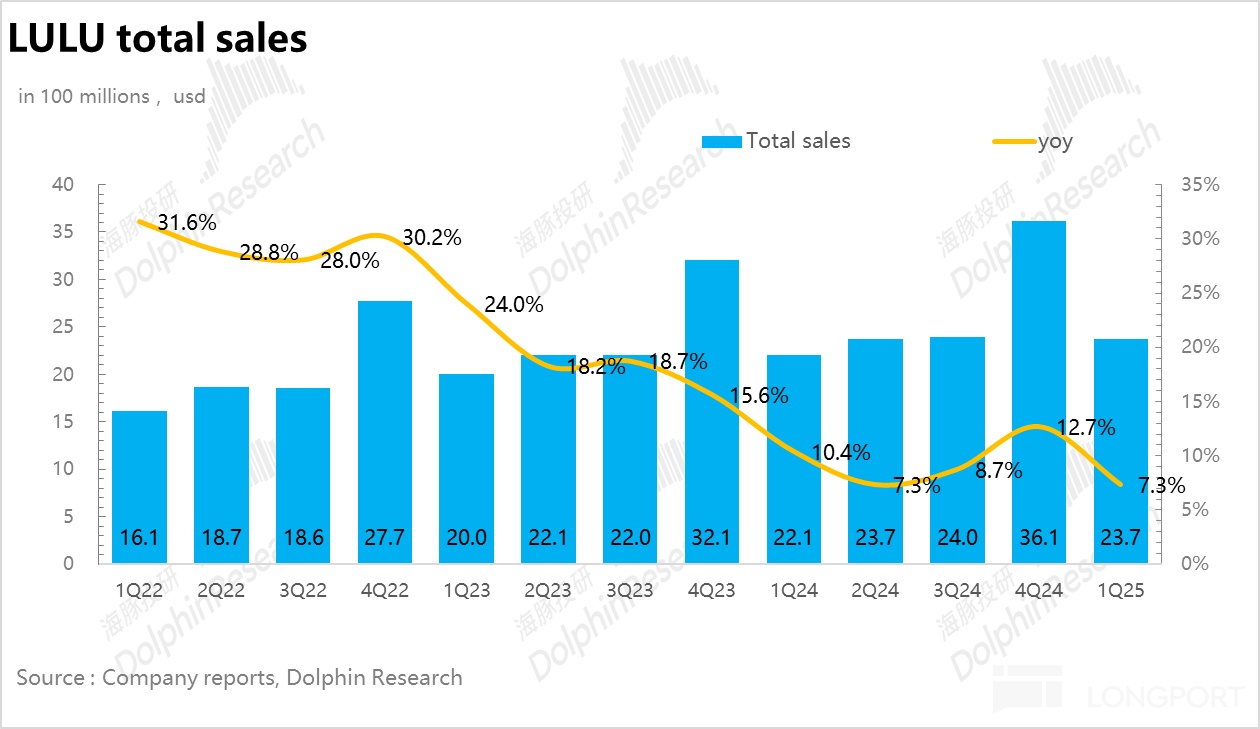

Lululemon 於北京時間 2025 年 6 月 6 日上午美股盤後發布了 2025 年第一季財報(截止 2025 年 3 月),雖然收入上勉強過關,但由於公司加大了費用投放,使得無論是核心經營利潤還是淨利潤都小幅不及市場預期,公司暴跌股價

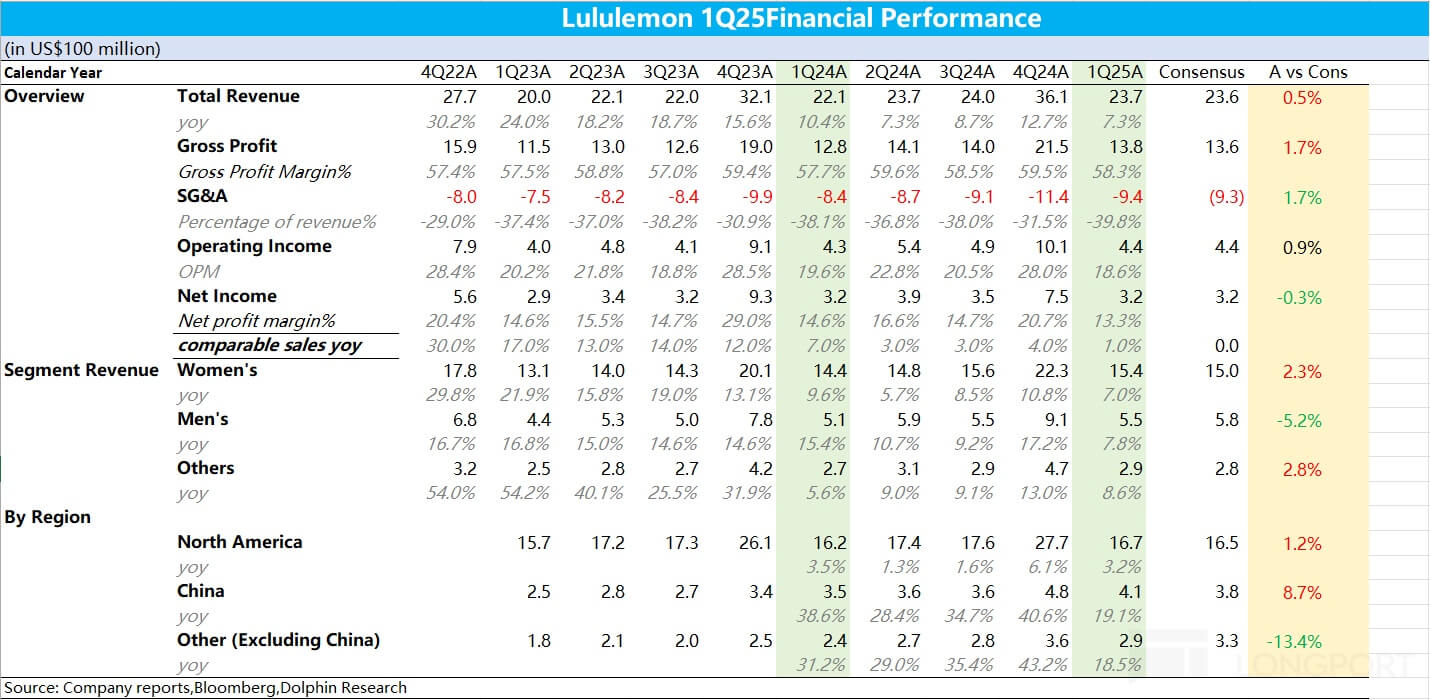

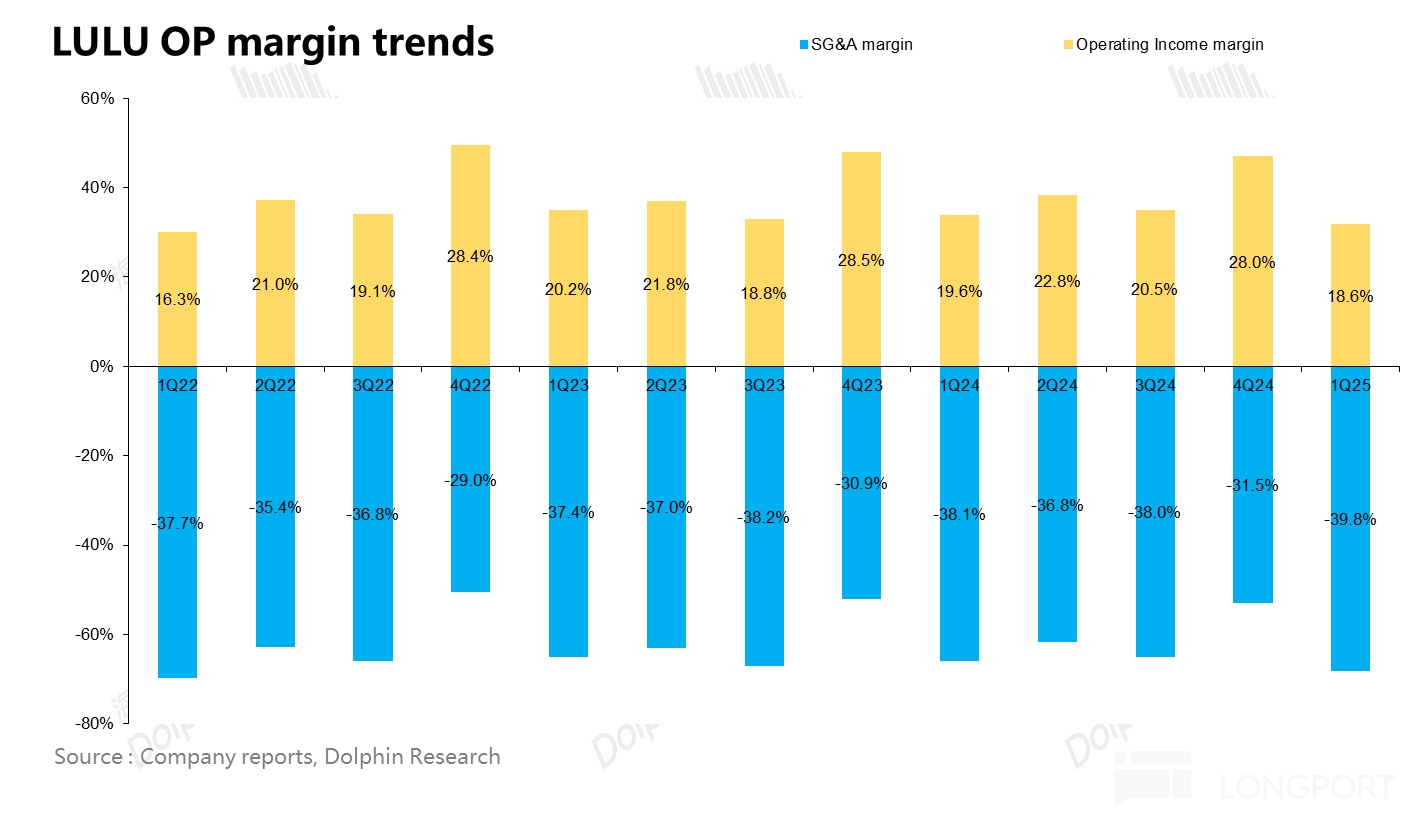

1、利潤端不及市場預期。25Q1Lululemon 實現營收 23.7 億美元,年增 7.3%,和市場預期基本一致,也落在了公司上季度的指引上限,屬於預期內的低增速。但由於產業競爭加劇,以及拓展海外市場的需要,公司主動加大了費用投放,雖然毛利符合預期,但最終淨利率回落至 13.3%,處於近 3 年來最低水準。

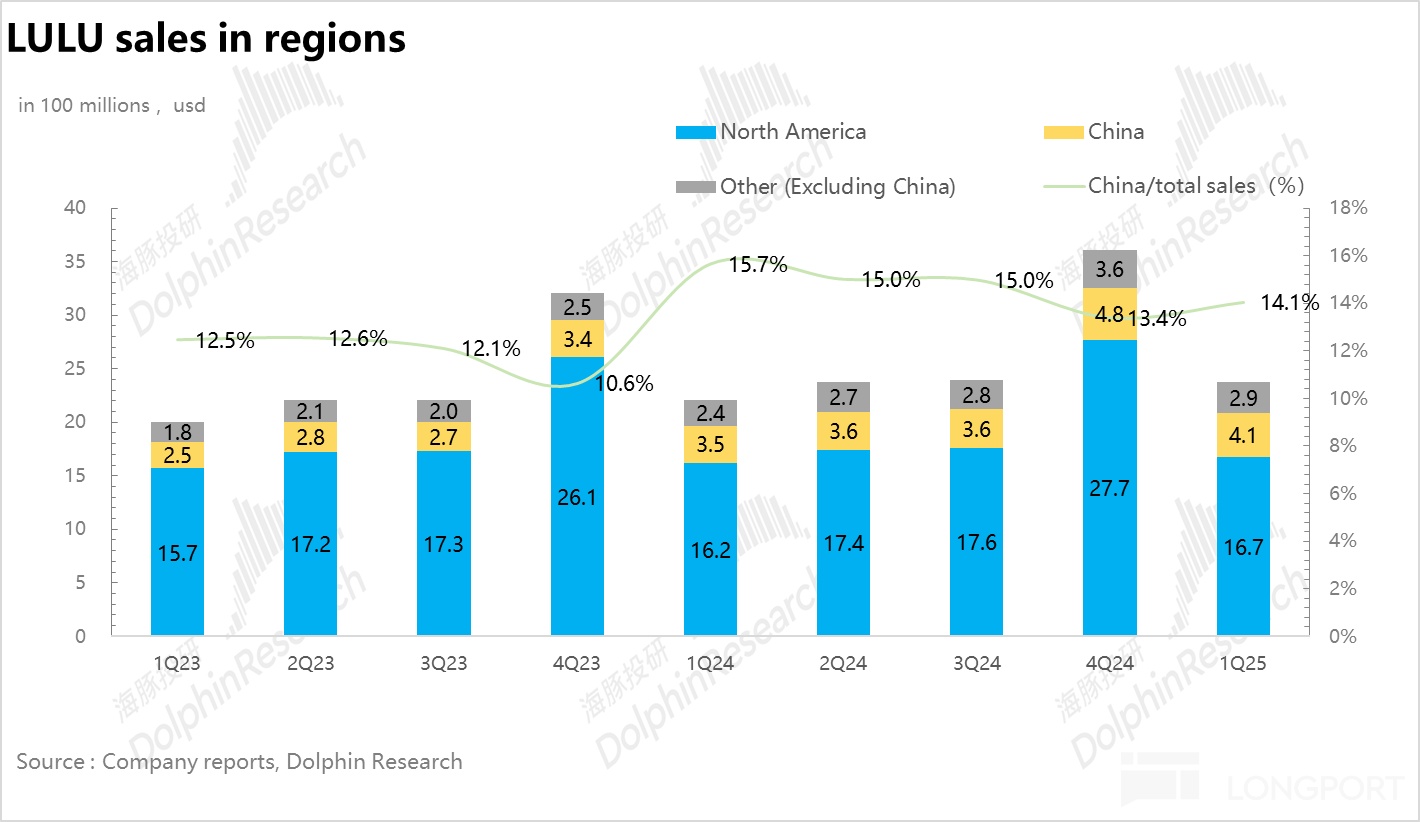

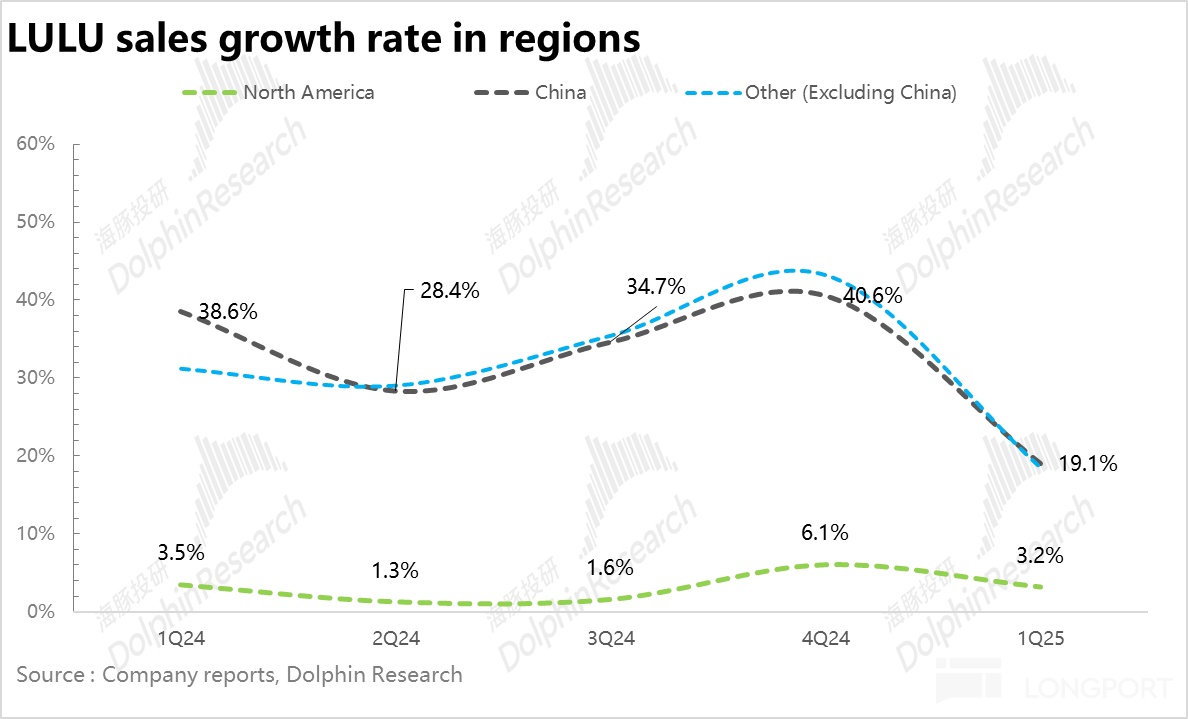

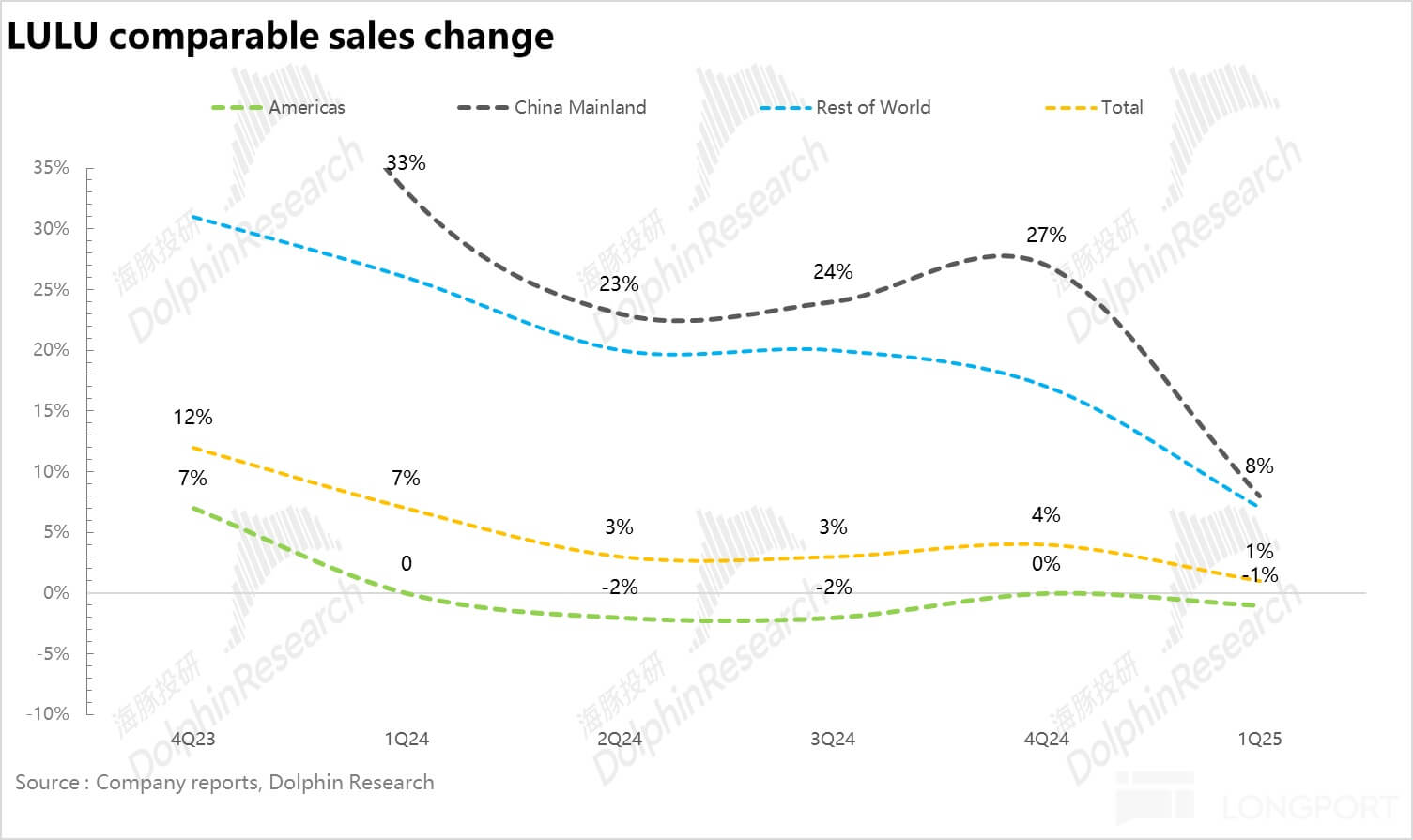

2、高增的國際市場降速。分地區看,作為 Lululemon 的大本營市場,北美地區同比增長 3.2%,趨勢上和 24 年增速基本持平,再結合電話會信息,第一季客單價有所提升,顯示銷量下滑是北美地區成長放緩的主要原因。

中國地區年增 19%,趨勢上較前兩年 35% 以上的高成長率明顯放緩,海豚君推測與中國市場競爭加劇(北美地區 Lululemon 第一大競爭對手 Alo Yoga 入華,和公司客群重合度極高)以及二線及以下的下沉市場整體消費水準達不到一線城市的水準有關。除中國地區以外的其他市場年增 18.5%,增速也明顯下滑,但這也側面印證了 Lululemon 業績放緩和宏觀經濟承壓有一定關係。

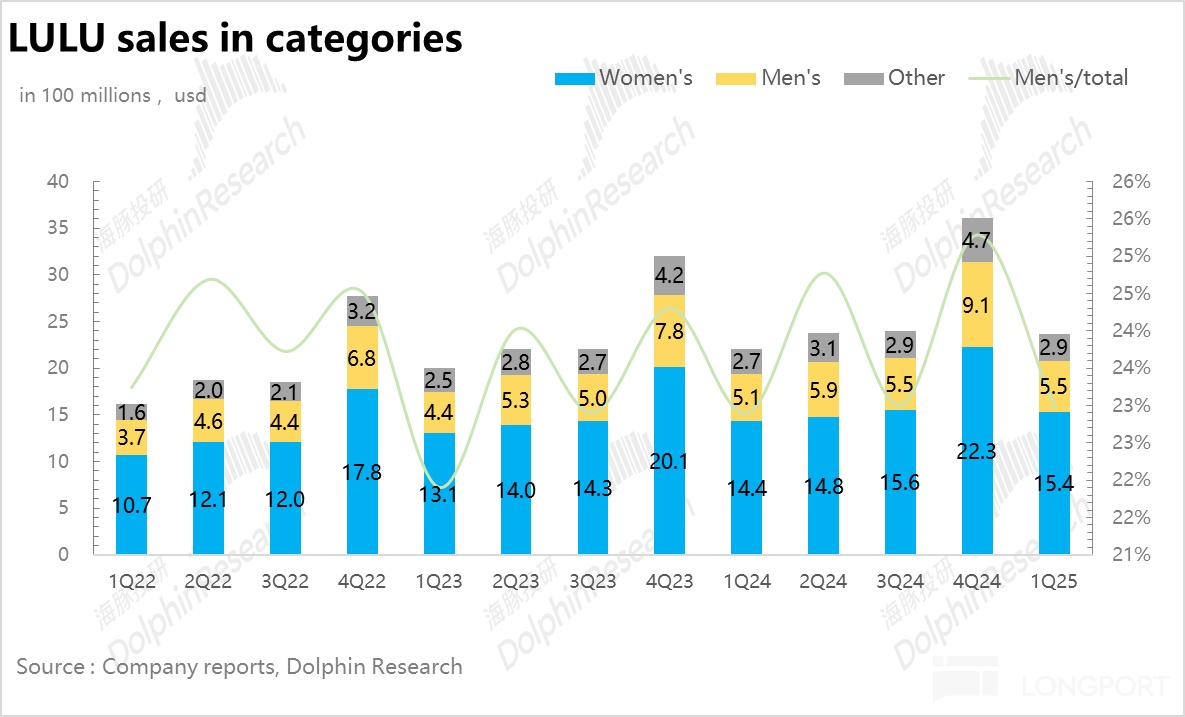

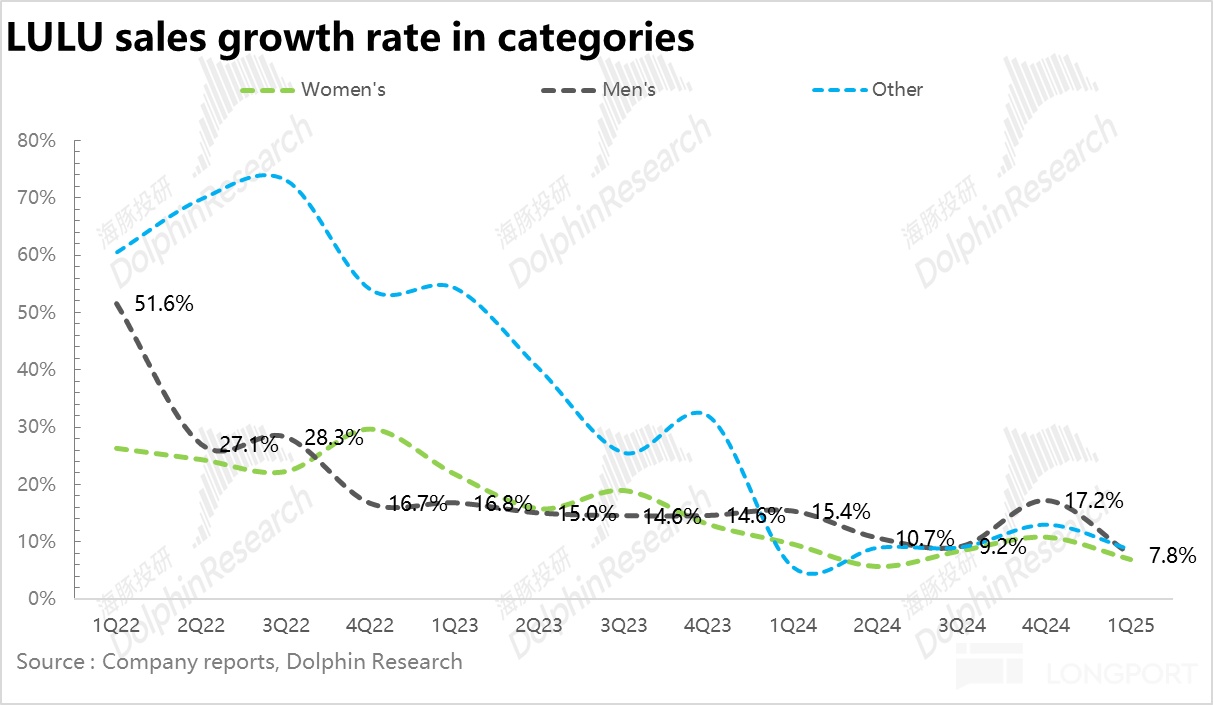

3.男裝表現不好。從類別來看,25Q1 女裝實現營收 15.4 億元,年增 7%,在核心品類瑜珈褲滲透率有限的情況下女裝增速放緩在預期之內,從預期差的角度,由於公司近 2 年大力投入資源發展男裝業務,但從結果上看在佔比本來就低的前提下男裝僅同比增長 8%,在總體業務的佔比也並沒有提升,因此海豚君認為 Lululemon 的男裝業務表現並不好。

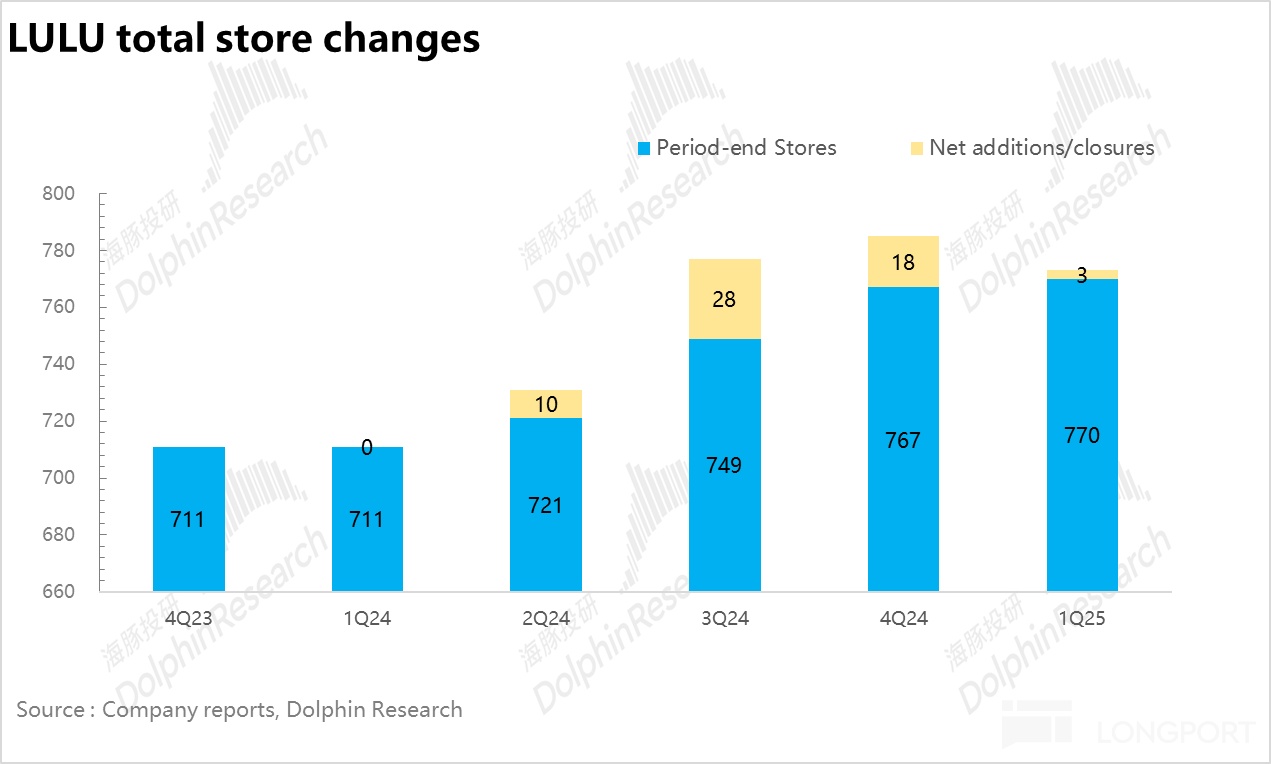

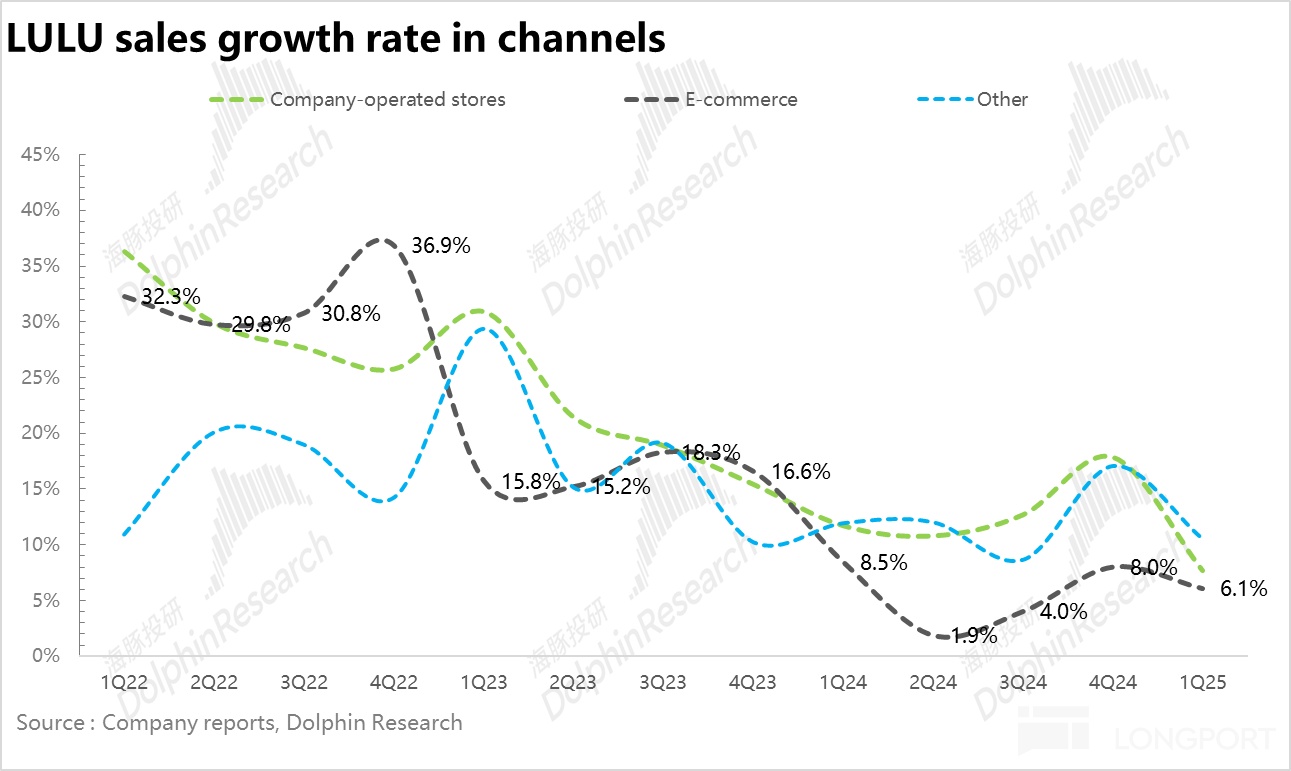

4.門市開店速度放緩。截至 25Q1,公司全球門市總數達 770 家,較上季淨新增 3 家。結合公司去年年底對 2025 年的開店規劃,規劃全球新開 40-45 家,一季的開店節奏明顯較慢,海豚君推測第一季公司的重心在於針對現有門市進行升級,試圖透過 「小店改大店 「優化顧客體驗、提升店效,從各通路增速看,線下直營門市僅年增 7.7%,首次滑落至個位數成長,電商增速保持平穩。

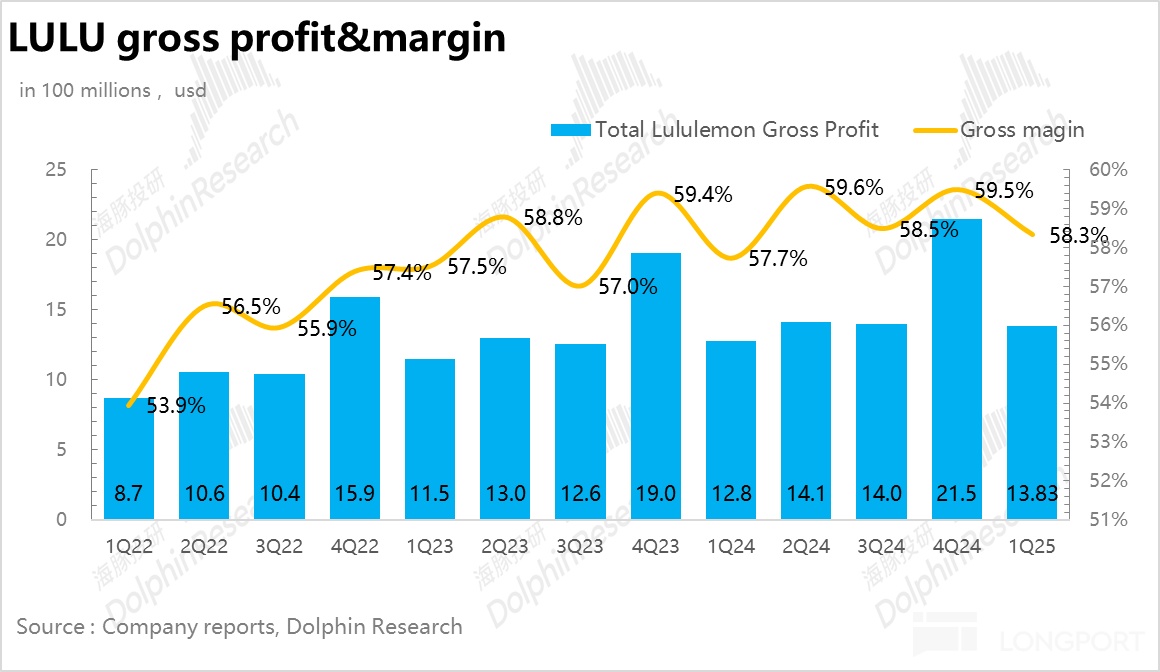

5.促銷減少,客單價回升,但費用投放增加。根據電話會訊息,去年年底 Lululemon 新推出的高客單價品類 Daydrift 高腰長褲系列在 Q1 表現較好,疊加促銷場景減少,Q1 公司毛利率達到 58.3%,年比提升 0.6%。但費用投放上,由於競爭的加劇,公司主動加大了行銷上的費用投放試圖吸引新客群,費用率提升使得核心經營利潤&淨利潤均不及市場預期。

6.公司下調了全年的經營利潤率指引。從指引來看,雖然全年營收的指引不變,但Lululemon 對經營利潤率的指引從年減 100 個基點提升至 160 個基點,核心擔憂在於 4 月開始生效的關稅會對公司的供應鏈成本造成衝擊。

7.財務核心資訊概覽

海豚君整體觀點:

單從公司 Q1 的各項整體財務指標來看,除了費用投放小幅超出了市場預期外,整體的業績其實屬於預期內的放緩。但從市場的反應來看,海豚君認為盤後暴跌 22% 最大的問題還是在於 Lululemon 成長性邏輯受損,進入低速成長期後所面臨的估值的下修。

此外,雖然由於 4 月開始關稅落地的影響,公司下調了全年利潤端的指引,但縱觀美國所有運動鞋服品牌,無論是 GAP,Nike 還是 UA(安德瑪),大部分生產環節都在東南亞、中國的代工廠完成,因此都在財報中提到了關稅對自身盈利能力的衝擊,屬於行業的共性風險,但從歷史的經驗來看,關稅對公司獲利能力的影響只是階段性的,因此海豚君這裡更關心的是 Lululemon 自身的成長性問題。

海豚君在LULULEMON:一條黑褲而已,憑什麼殺出血路? 分析過 Lululemon 過去的成功是建立在挖掘女性練習瑜伽時的 “痛點”,並通過極致的面料科技驅動的產品力,差異化切入瑜伽褲這個細分賽道,並享受到了作為開創瑜伽褲品類的 “吃螃蟹第一人 “所帶來的行業紅利基礎上。

但聚焦細分賽道的品牌完成了從 0-1,增長至細分賽道龍頭後,在 1 到 N 的過程中必須尋找新的增長驅動,一般來說,增長驅動要么來自橫向擴品類,要么來自國際化擴市場,Lululemon 這裡顯然選擇了兩條腿走路。

但從擴品類的角度看,男裝作為公司押注的第二增長曲線,這次的業績再次說明男裝業務並沒有起色,反而增速 “淪落 “到和女裝基本持平,這種表現市場也一定會給予懲罰性殺估值,這也是海豚君真正擔心的點。

綜觀各運動服飾品牌的成長歷程,無論是 LULU 的瑜珈褲,或是 UA 的緊身衣,HOKA 的厚底鞋,從單一品類出發,真正想要透過跨類別做出第二成長曲線不是一件易事,原因在於除了類似 「小黑褲 「這種布料的革命性創新外,想透過一般的布料創新、功能需求扭轉消費者原有的品牌心智並不容易。

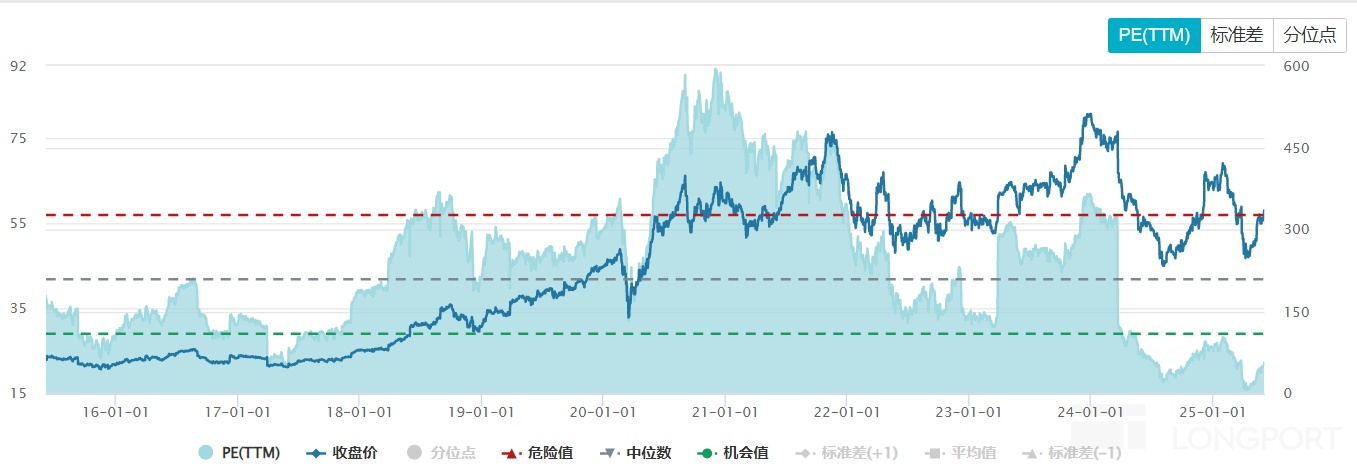

最後,從估值上看,儘管經過了盤前 22% 的暴跌,當前對應 2025 年仍然有接近 17x,與海豚君測算的未來 3 年單位數的增長相比估值水平仍然偏高,儘管海豚君承認 Lululemon 的小黑褲能打,通過獨特的社群行銷,客戶端估值比普通的運動服飾公司更強大,但一定可以給予價值,但可以給予 “75 邊際安全性的運動服飾”左右,對應股價 285 左右再考慮入手。

一、投資邏輯框架梳理

根據公司的揭露口徑,Lululemon 的營收主要來自女裝、男裝、其他三個業務,我們先簡單介紹一下這三項業務以便後文展開深入分析。

女裝:公司業績支柱。Lululemon 的女裝業務從品牌創立至今一直是公司的核心收入來源,當前收入佔比仍超 60%。從 Lululemon 女裝的產品線上看,已形成了以瑜伽褲為核心,衛衣、外套、T 恤等品類為輔的產品矩陣,並根據面料的不同覆蓋了室內運動&日常休閒場景的基本款。

男裝:起步晚,第二成長曲線。 Lululemon 從 2013 年開始進軍男裝業務,產品的思維照搬女裝的成功密碼,從布料入手,主打舒適 + 時尚。由於男裝基數較低,近年來成長高於女裝業務,管理層 2022 年在 5 年成長規劃中提出要在 2026 年實現男裝業務翻倍。

其他:高利潤率的補充業務。LULU 的其他業務包括鞋類,運動配件,Lululemon 工作室等(健身體驗平台),相較於男裝&女裝雖然體量小,但利潤率&增速都要更高。其中鞋類業務是 Lululemon2022 年新開闢的賽道,管理階層較為重視,但目前體量較小,仍處於起步階段。

二、營收端如期降速,獲利不如市場預期

25Q1Lululemon 實現營收 23.7 億美元,年增 7.3%,和市場預期基本一致,落在了公司上季度的指引上限,屬於預期內的低增速。但由於產業競爭加劇,以及拓展海外市場的需要,公司主動加大了費用投放,雖然毛利符合預期,但最終淨利率回落至 13.3%,處於近 3 年來最低水準。

二、「第二成長曲線 「依然萎靡?

從品類來看,女裝年增 7%,符合預期。在核心品類瑜珈褲上,還是老問題,一方面面臨 Alo Yoga、Vuori 等競品的衝擊,另一方面,部分北美年輕消費者消費觀念轉變轉向平價仿品,在北美地區的滲透率面臨瓶頸。

但根據電話會訊息,好的層面在於 Lululemon 透過組織架構的調整(設計和商品部門協同提升),新品迭代速度基本上恢復了平常水平,去年年底公司的新品 Daydrift 高腰長褲休閒系列和運動款 Glow Up 系列消費者反饋積極,但結合通路調查資訊來看整體新品的滲透率仍低於歷史平均。

1Q25 男裝實現營收 5.5 億元,年增 8%,和女裝增速差不多。男裝作為公司的第二成長曲線,第一季在北京開出了亞太首家男裝獨立店,並把其他普通門市的陳列調整為男女裝區域各佔 50%(此前男裝區域僅佔 30% 左右)。行銷上也加大力度,持續簽約多位男性運動大使(如高爾夫球手李旻宇、NBA 球員 Jordan Clarkson)

但從結果來看在佔比本來就低的前提下男裝僅同比增長 8%,在總體業務的佔比也並沒有提升,因此海豚君認為 Lululemon 的男裝業務表現並不好。最核心的問題還是在於目前 Lululemon 的男裝沒有一款類似 “小黑褲” 的爆款單品,更多還是女裝品牌力的外溢。

此外,該公司新開闢的鞋類業務(包含在其他品類)目前體量仍然較小,雖然部分新品(休閒鞋 Cityverse、跑鞋 Beyondfeel)消費者反應還不錯,但對整體業績貢獻並不大。

三、國際市場也 「掉鍊子了 「?

分地區看,第一季北美地區年增 3.2%,屬於預期內的低增速。公司把北美地區成長放緩歸結為宏觀壓力使美國消費者更加謹慎,減少非必需支出,但海豚君認為核心因素還是在 Lululemon 的核心類別——瑜珈褲在北美地區的核心人群已基本完成滲透,而第二曲線

男裝也沒有撐起來。

25Q1 中國區年增 19%,趨勢上較前兩年 35% 以上的高增速明顯放緩,海豚君推測和中國市場競爭加劇(北美地區 Lululemon 第一大競爭對手 Alo Yoga 入華,和公司客群重合度極高)以及二線及以下的下沉市場整體消費水準達不到一線城市的水準有關說明。

結合 Lululemon 近兩年在中國的動作,一方面加速進軍二線及以下城市拓店,另一方面也逐漸放棄不降價原則,對部分產品打折促銷,雖然短期一定程度上會增加公司的業績,但潛在的風險在於公司的品牌調性可能會受損。

除中國地區以外的其他市場年增 18.5%,成長速度也明顯下滑。儘管如此,海豚君認為國際擴張仍然是 Lululemon 目前的最佳選擇,相較於擴品類,透過已有的具備強產品力的小黑褲進駐更多國際市場提升份額顯然要更加輕鬆。

四、開店節奏放緩,注重店效提升

截至 25Q1,公司全球門市總數達 770 家,較上季淨新增 3 家。結合公司去年年底對 2025 年的開店規劃,規劃全球新開 40-45 家,一季的開店節奏明顯較慢,海豚君推測一季度公司的重點在於針對現有門市進行升級,試圖透過 「小店改大店 「優化顧客體驗、提升店效。

從同店營收增速看,雖然各地區的同店營收增速均下滑,但明顯可以看到中國地區下滑速度要更快,直接從 20% 以上掉到了個位數增長。

除了在中國市場競爭加劇外,由於 Lululemon 進駐中國也有近 10 年時間,在一線城市基本上已經趨於飽和,目前正加大力度向下線市場開店,因此海豚君推測可能和瑜伽褲在中國消費者的滲透率也接近瓶頸期有關。

五、產品結構優化,毛利率小幅提升

根據電話會訊息,去年年底 Lululemon 新推出的高客單價品類 Daydrift 高腰長褲系列在 Q1 表現較好,疊加促銷場景減少,Q1 公司毛利率達到 58.3%,年比提升 0.6%。

但由於關稅從 4 月開始生效,而 Lululemon 在亞洲的各大生產基地包括柬埔寨,越南,印尼徵稅高達 40% 以上,供應鏈成本抬升自然會拉低公司的毛利率,因此,從全年構面來看,毛利率大機率會呈現前高後低。

六、費用投放加大,利潤端不如預期

費用投放上,由於競爭的加劇,公司主動加大了行銷上的費用投放試圖吸引新客群,費用率提升使得核心經營利潤&淨利潤均小幅不及市場預期。

結合電話會訊息,從去年年底公司指引的角度出發,2025 年公司預計提升行銷費用率 0.5%-1%,因此從預期差的角度來說銷售費用投放加大帶動費用率走高在預期之內。

<此處結束>