美國政府重啟後迎來數據密集期,市場波動恐加劇

TradingKey - 儘管市場對於美國歷史上最長的政府停擺正式劃下句點感到欣慰,但這項利多消息並未有效提振投資人情緒。週三,道瓊工業指數一度短暫上攻至48,000點關口,但漲勢隨後熄火。轉至週四,多重利空消息衝擊市場,特別是聯準會12月降息預期出現急遽逆轉,美股應聲重挫,科技板塊首當其衝,領跌大盤。

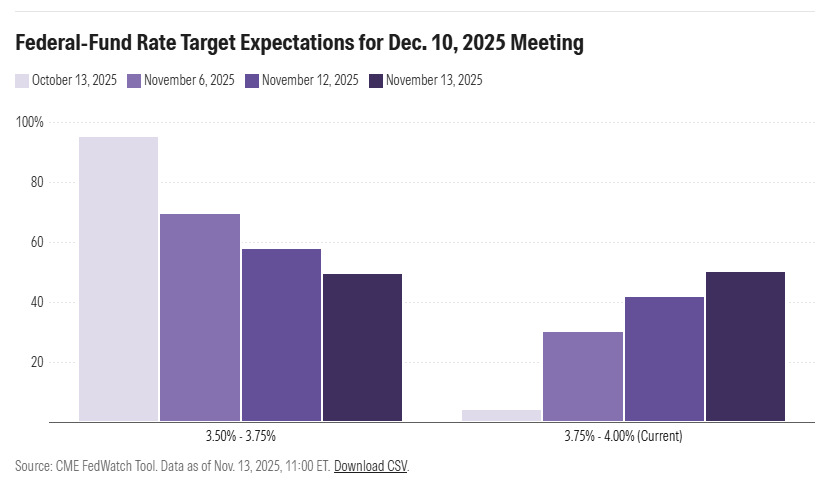

最新資料顯示,芝加哥商品交易所(CME)的 FedWatch 工具指出,市場目前預估聯準會在12月會議上降息25個基點的機率已降至50%,而數週前此預期概率仍高達90%。此一轉變的核心,在於聯準會內部對未來政策路徑出現罕見且顯著的分歧。

儘管聯準會10月如預期降息25個基點,但會議表決結果揭示政策委員會內部意見分歧加劇:一位委員支持更大幅度的寬鬆措施,另一位則反對進一步降息。自7月以來,這類分歧聲音愈發頻繁,引發市場憂慮。

聯準會主席鮑爾(Jerome Powell)近期更公開示警:「進一步下調政策利率……尚未成定局——絕非如此。」他並強調,委員會內部目前存在「嚴重分歧」。

被譽為「新聯準會通訊社」的《華爾街日報》資深記者 Nick Timiraos 本週二撰文指出,這種激烈分歧,在鮑爾接任以來近八年任期中實屬罕見,顯示當前政策走向判斷較以往更具不確定性。

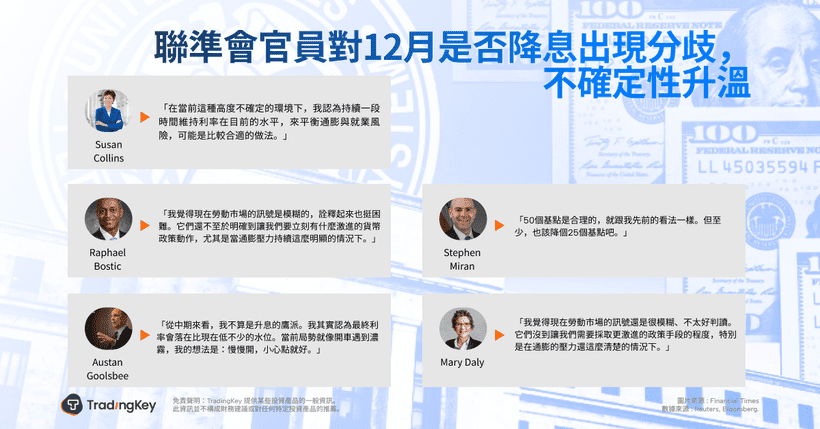

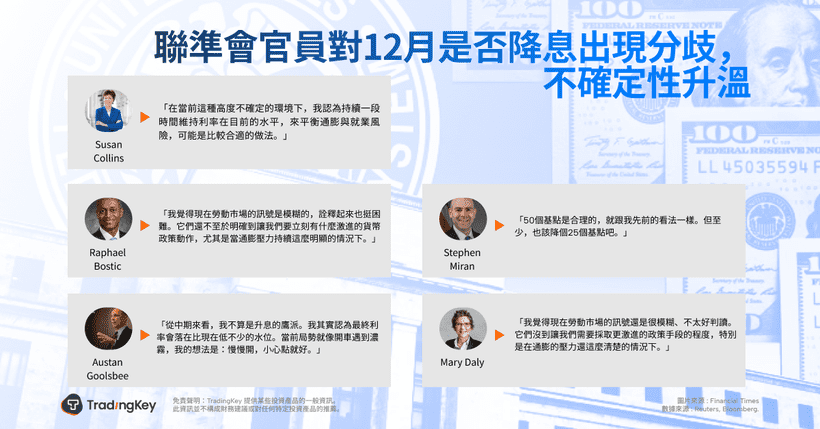

政策分歧加劇 聯準會高層意見分歧明顯

波士頓聯準銀行總裁柯林斯(Susan Collins)於週三表態指出,儘管她支持先前的降息決定,但未來若繼續採取寬鬆政策,門檻將會「相對更高」。她預期利率水準需在較長時間內維持不變,並警告倉促降息恐延緩甚至阻礙通膨降至聯準會2%的目標區間。

亞特蘭大聯準銀行總裁博斯蒂克(Raphael Bostic)則持明顯鷹派立場。他強調,目前美國面臨的主要經濟風險不是就業市場,而是通膨壓力。他預估物價較高的情況可能持續至2026年下半年,距離達標可能還有一年半以上。

芝加哥聯準銀行總裁古爾斯(Austan Goolsbee)亦表明,由於聯準會今年已落實兩次降息,未來再進一步寬鬆的門檻需「更高標準對待」,特別是在通膨依舊偏高且無明顯實質改善的情況下。

與上述偏鷹論調形成對比的是,理事米蘭(Steven Miran)持續維持鴿派立場。他長期主張進行更大幅度降息,近期兩次會議中更分別建議一次降息50個基點。米蘭指出,通膨指標具落後性,尤其住房通膨已開始回落,在此背景下,目前的高利率「過於緊縮」。

舊金山聯準銀行總裁戴利(Mary Daly)則立場相對中性傾鴿。她未明示支持特定幅度降息,但強調對於是否進一步寬鬆「保持完全開放態度」。她觀察到薪資漲幅已有明顯放緩,勞動市場壓力下降,且關稅所帶來的輸入性通膨尚未在整體物價體系中廣泛傳導,為政策彈性提供操作空間。

停擺導致數據真空 經濟研判難度提升

投資人擔憂的不只政策不明確,美國聯邦政府停擺導致的經濟數據空窗也使研判前景更為艱難。ADP 就業報告是少數在停擺期間持續發布的指標之一,但僅涵蓋民間部門數據。10月 ADP 顯示,私營部門新增就業人數為42,000人,為7月以來首次轉正。然而,與年初相比,整體聘僱仍屬低點,企業招聘意願顯著下降。

由於聯邦政府資料延後發布,9月完整的非農就業報告尚未公布,預計將在數日內補發。白宮經濟顧問哈塞特(Kevin Hassett)週四表示,10月份的非農數據公布時可能會缺乏完整的失業率統計。法國巴黎銀行預估,聯準會 12 月政策會議之前,市場恐仍無法取得完整、美化過後的勞動力市場資訊。

高盛則根據內部就業增長追蹤模型預測,非農就業可能僅新增5萬人,而因政府停擺導致的「延後辭職」計劃,可能進一步拖累10萬人就業數字。若資料驗證該預測,將反映美國勞動市場明顯降溫。

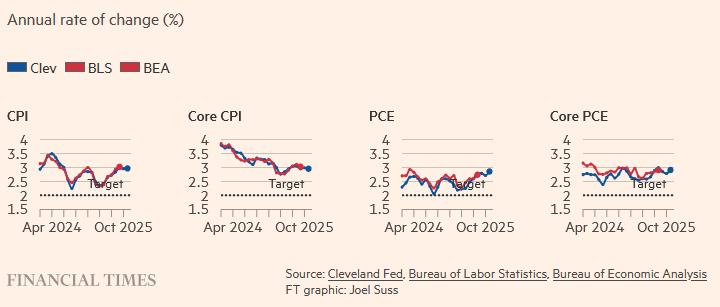

在通膨方面,克里夫蘭聯準銀行的模型結合油價、週度汽油價格等因素,預估10月與11月整體 CPI 年增率將維持約 3% 水平。若數據符合預測,將為聯準會釋放寬鬆政策提供數據支持。

風險壓境,年末行情再起波瀾?

原本市場期盼政府重啟後、經濟指標密集解凍,有望為行情注入多頭動能。但實際上卻出現「買預期、賣事實」的典型走勢,顯示市場對基本面仍深感不安。

更大的波動性或許仍在醞釀。投資人關注的焦點日為 12 月 10 日——當天早上美國勞工部將公布 11 月 CPI 數據;當天下午,聯準會將宣布是否調整政策利率。此雙重事件有可能擾動年底行情,被視為潛在的超級波動日。

根據法國巴黎銀行資料,與標普500 挂鉤、將於12月10日到期的期權合約,顯示 1.3% 的隱含波動率,為2025年剩餘時間中單一交易日預測波動幅度最大者,反映出市場對當日潛在走向高度警戒。

另一潛在風險是「經濟衰退」交易再次抬頭。若停擺期間延後之數據補發後遠低於預期,或第三季 GDP 出現明顯下修,則可能驅動市場快速轉向。「衰退交易」意即預期聯準會需提早降息甚至加速政策轉向。

在此情境下,美元以及美國長天期國債殖利率可能同步回落,而納斯達克100指數與加密貨幣等高風險資產,可能反向受到「壞消息就是好消息」邏輯推動,出現劇烈反彈走勢。