【首席视野】燕翔:贸易冲突再度缓和——影响与展望

燕翔、石琳(燕翔系方正证券首席经济学家、中国首席经济学家论坛理事)

核心结论

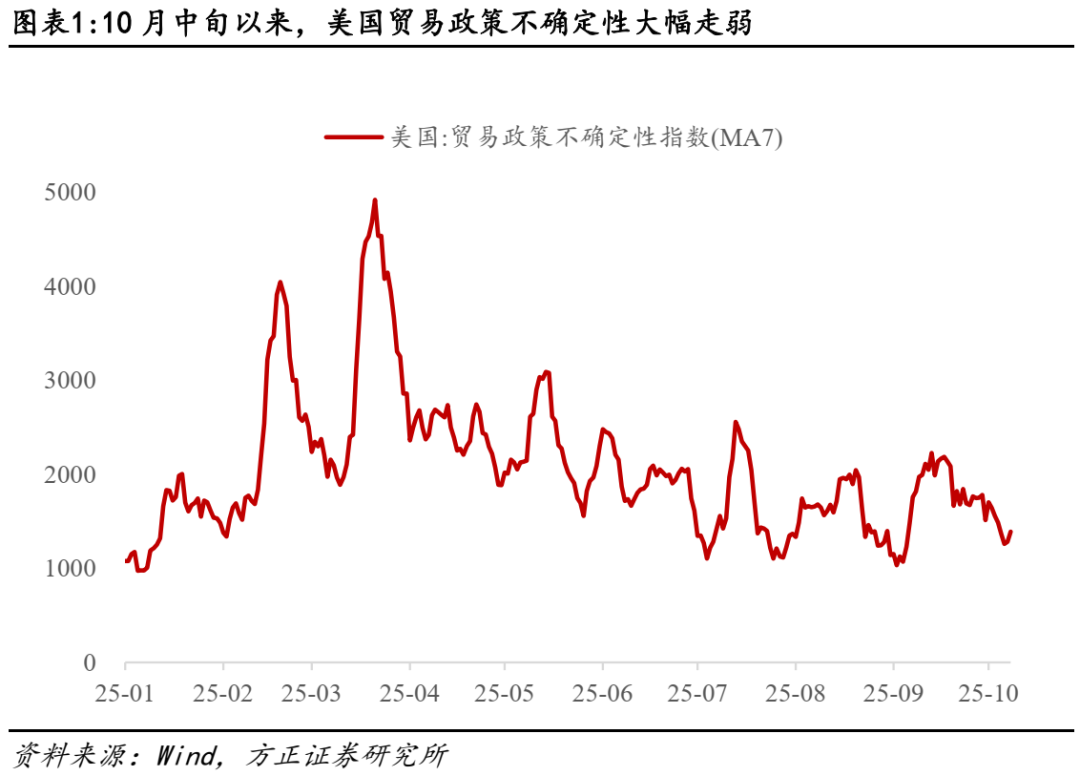

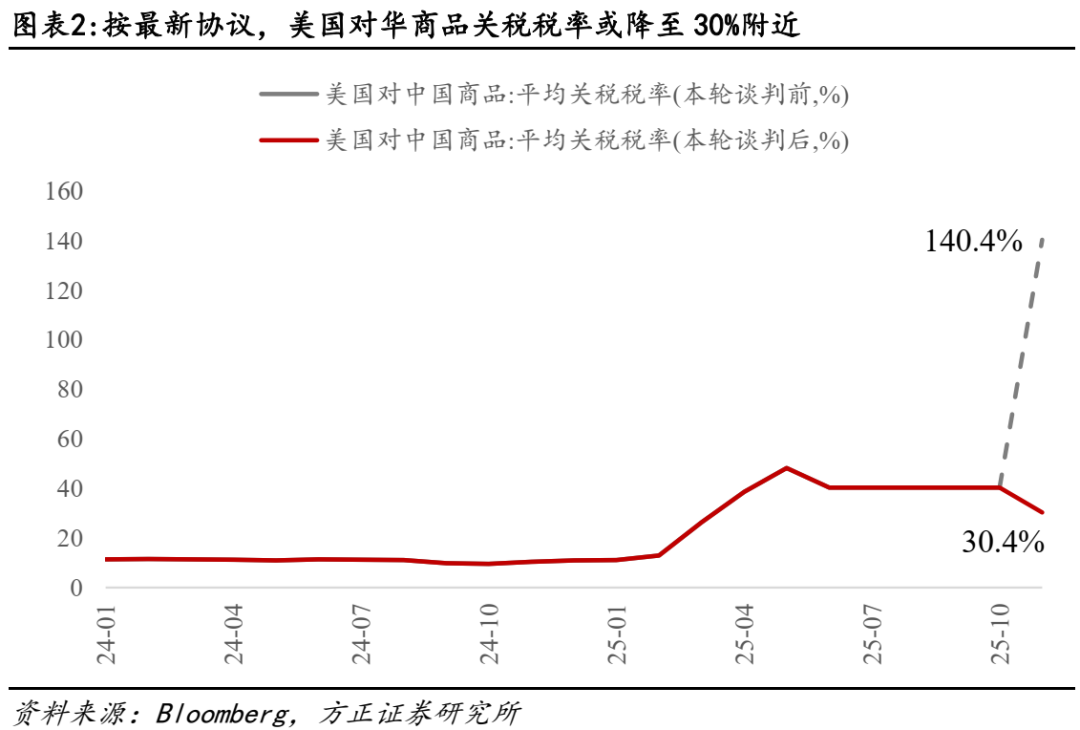

10月30日中美元首会晤后,对外公布吉隆坡经贸磋商成果,关税战再度缓和:(1)关税税率下调,且美国24%对等关税暂停一年:美方将取消针对中国商品加征的10%所谓“芬太尼关税”,对中国商品加征的24%对等关税将继续暂停一年。中方将相应调整针对美方上述关税的反制措施。粗略计算,美国对中国产品平均关税税率从此前7月的40%降至30%附近;(2)50%穿透性的出口管制政策暂停一年:美方将暂停实施其9月29日公布的出口管制50%穿透性规则一年。中方将暂停实施10月9日公布的相关出口管制等措施一年;(3)美国对华海事、物流和造船业301调查措施暂停一年:美方暂停实施相关措施后,中方也将相应暂停实施针对美方的反制措施一年。此外,双方还就芬太尼禁毒合作、扩大农产品贸易、相关企业个案处理等问题达成共识。

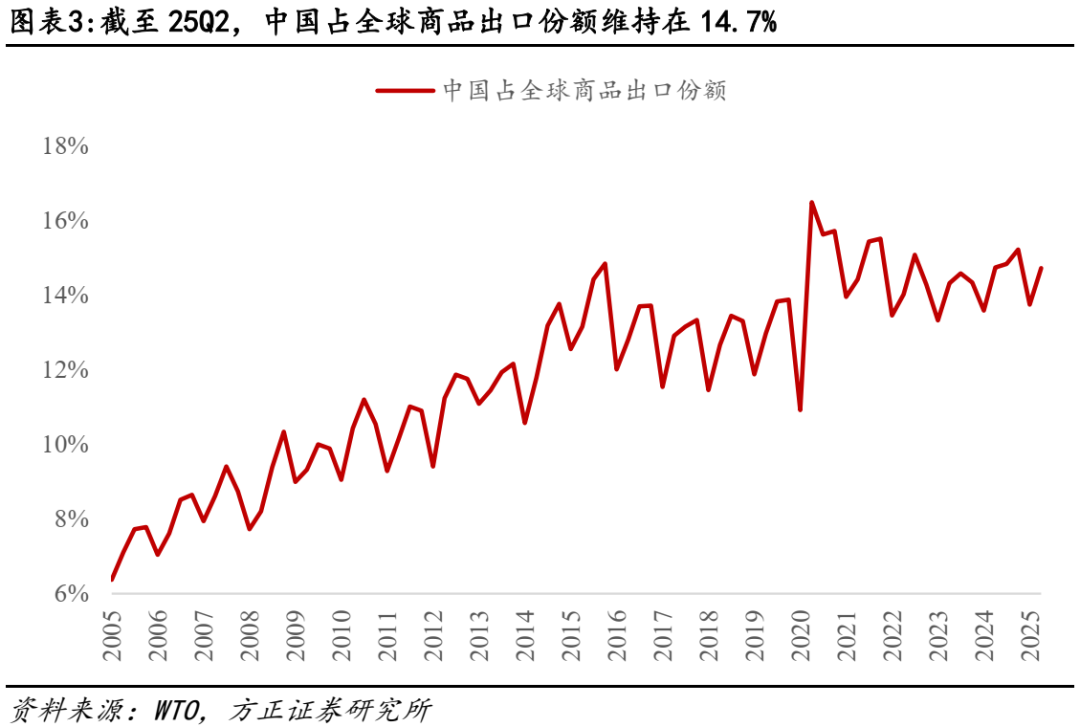

TACO交易+中美合作空间仍大,本轮贸易战中美再度缓和符合市场预期:(1)4月对等关税以来,TACO剧本反复,市场认为特朗普最终仍会达成交易:特朗普执政2.0以来,“强硬态度获得谈判筹码、最终让步达成协议”剧本持续出现,尤其是4月中美由激烈对抗走向缓和,投资者普遍预期10月初的冲击影响有限,双方施压大概率是为月底会议谈判提供筹码;(2)若关税再度加剧,对中美均带来压力:对美国而言,关税导致的商品涨价压力仍在,尤其是Q4圣诞季开始后,通胀压力或逐步显现。同时与中国贸易战,美国中西部农民利益受损,对共和党2026年中期选举带来冲击。对于中国而言,中国出口韧性较强,但对美出口明显萎缩,若关税再度加码,对国内出口同样带来压力。

中美关税缓和,有利于提振市场风险偏好,中长期A股走牛特征有望延续:(1)关税税率下降且暂停一年,外需冲击的影响边际减弱:与10月初理论上超140%的关税税率相比,本轮谈判后美国对中国税率降至30%附近,尽管仍高于其对全球平均税率(17%-18%),但影响边际减弱,且暂停期一年,一定程度消除贸易层面担忧,但鉴于特朗普政策多变,后续仍需继续关注;(2)从估值和两融看A股风险水平仍在合理范围,而支持A股向上逻辑并未变化:一是在新一轮科技革命和产业变革中,中国诞生了一大批具有国际竞争力的优质企业。二是当前处在本轮盈利下行尾声筑底期,后续上市公司盈利有望系统性回升。三是国内利率水平处于历史低位,权益资产性价比突出。四是国家出台一系列重要政策支持资本市场高质量发展。

风险提示:特朗普关税政策超预期,地缘政治扰动,历史经验不代表未来