TradingKey - 上世纪末,日本市场一片火热,大家普遍认为房价只会涨、不会跌。投资者们被这种乐观情绪裹挟着往前走,看到别人赚钱,自己也忍不住冲进去。于是资金像潮水一样涌入房地产市场和相关股票,价格一路狂飙。

银行也没闲着,纷纷加大放贷力度,好像整个市场永远不会出问题。可结果呢?

当泡沫最终破裂时,整个经济体系瞬间崩塌。日本迎来了长达二十年的低迷期,被称为“失去的二十年”。这不仅是一次经济危机,更是一堂关于人性与心理的深刻课程。

你会发现,很多看似“理性”的投资行为,其实都受到了从众心理、过度自信、锚定效应等心理偏差的影响。

而这也正是行为金融学想要告诉我们的:你的大脑,才是影响你投资成败的关键因素。

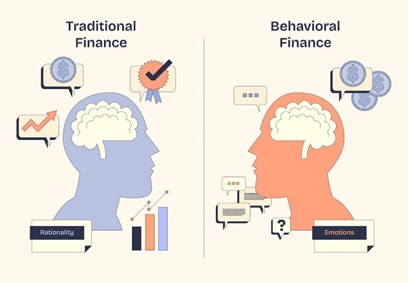

什么是行为金融学(Behavioral Finance)?

现实中的金融市场,总是冒出一些用传统金融理论解释不了的奇怪现象。比如股价突然剧烈波动,或者投资者做出明显非理性的决策……这些“看不懂”的情况越来越多,也让大家开始重新思考:也许我们一直假设的“理性投资者”这个前提,本身就不太对。

于是,行为金融学就出现了。

这门学科把心理学,尤其是行为科学的理论,跟金融结合在了一起。

它不再假设你是个完全理性的“机器投资人”,而是从你实际的心理活动、情绪反应和行为模式出发,去解释、研究甚至预测金融市场的走势。

换句话说,行为金融学关心的是:你在面对风险和不确定性时,到底是怎么想的?你是怎么做出投资决定的?而这些决定背后,又受到哪些认知偏差、情绪波动或社会影响的驱动?

说白了,它不是教你“市场应该怎样”,而是告诉你“人通常会怎么反应”、“市场往往会怎么走”。

(来源:Shutterstock)

行为金融学偏见有哪几种呢?

1. 过度自信

说实话,在投资市场里,谁还没点“我行我懂”的感觉?但你要小心,过度自信这玩意儿,就像一把双刃剑——它能让你信心满满地冲进市场,也能在你不经意间把你割得遍体鳞伤。

很多投资者都会高估自己的判断力,觉得自己比别人更懂行情、更能抓住买卖时机。他们常常认为自己能够精准预测股价涨跌,于是频繁交易,甚至开始挑战那些自己并不熟悉的高风险领域。

比如,有些人连续几次赚了钱之后,就开始飘了,觉得“我已经掌握了投资密码”,然后一下子加大仓位、提高操作频率,结果呢?市场一变脸,就可能被打得措手不及。

2. 损失厌恶

明明一只股票已经亏了不少,但你就是舍不得卖,总觉得“再等等就会涨回来”。

这就是典型的损失厌恶心理作祟。

人天生就更容易被损失刺痛,而不是为同等金额的盈利感到开心。

于是你在亏损时死扛,希望回本,而在盈利时又早早落袋为安,生怕利润被吐回去。

3. 羊群效应

当身边人都在谈论某只热门股或某个热门板块时,你自己是不是也会忍不住想跟风买入?

哪怕你根本没怎么研究这家公司,也不太清楚它到底值不值得投。

这就是从众心理的力量。人们总是倾向于相信“这么多人一起做的决定应该没错”。

但现实往往是,等你反应过来的时候,市场可能已经变化。

(来源:Shutterstock)

4. 锚定效应

某天,你看到一只前几天关注的股票跌了,你激动的说:“这只股票以前可是100块,现在才50块,肯定便宜了,赶紧抄底!”

如果是,那你很可能已经被“锚定效应”影响了。

锚定效应指的是你会过度依赖最初获得的信息,把它当作判断的标准。

比如你记得某只股票曾经涨到100元,现在跌到50元,你就觉得它“低估”了。

但你有没有想过,为什么股价下跌,是因为行业情况,还是公司经营恶化。

如果基本面已经不同,那么50元也可能还是贵的。

(来源:Shutterstock)

5. 确认偏差

我们每个人都容易陷入确认偏误的陷阱——你只会关注那些支持你已有观点的信息,而自动忽略掉那些与你看法不同的声音。

比如你看好一家公司的股票,觉得它未来会大涨。

这时候你就会特别留意它的利好消息,比如季度财报超预期、管理层发话要拓展新业务。

而对于负面新闻,比如产品出问题、市场份额下降,你可能会选择性忽略,或者找各种理由解释过去。

相反,如果你一开始就看空某家公司,那再好的消息你也可能视而不见。

这种心理会让你越来越固执于自己的判断,即使市场已经在悄悄变化。

久而久之,你对市场的认知就变得片面,投资决策也就很难保持理性了。

心理因素如何悄悄改变市场格局?

有时候股价波动得特别剧烈,但是你却根本找不到什么实质性的利好或利空消息?

其实这背后,可能有很多是你我这样的投资者心理在作祟。

比如,过度自信让你觉得自己总能抓住买卖时机,于是频繁交易。这种行为不仅增加了市场的整体活跃度,也让股价涨跌都来得又快又猛。

再比如损失厌恶。当股价下跌时,你不愿意割肉离场,总觉得“再等等就能回本”。

可一旦赚了点钱,你又急着落袋为安。这种一边死扛亏损、一边快速止盈的操作,打破了市场的供需节奏,也让价格变得更加不稳定。

说白了,市场的波动很多时候不是因为基本面变了,而是因为大家的心态变了。

泡沫是怎么吹大的? 崩盘又是怎么发生的?

还记得那些突然暴涨又突然暴跌的行情吗?是不是当时身边很多人都在买,你也忍不住跟风了?

这就是典型的从众心理,也叫“羊群效应”。当大家都朝着一个方向行动时,你很难独善其身。

你可能没有意识到,正是你自己的一次次买入和卖出,推动了这场狂欢,也亲手制造了后来的踩踏。

如何克服心理偏差,优化投资决策?

保持学习与冷静

很多投资错误,其实都源于“不知道”。

你以为自己已经很了解市场了,但可能只是看到了冰山一角。

所以,想要减少那些因为“我觉得我能行”而产生的过度自信,最根本的方法就是不断学习。

了解金融市场的运行机制、掌握一些基本的投资策略和风控方法,不仅能让你更有底气,也能帮你识别那些潜藏在脑海里的非理性冲动。

知识也是你对抗偏见的第一道防线。

严格制定投资计划

投资计划应明确投资目标、风险承受能力、资产配置比例以及买卖时机等。

需要严格按照计划执行,避免受情绪和市场短期波动影响。

别让情绪替你做决策。当你有了明确的规则,面对市场的风吹草动时,就能少一点犹豫,多一点冷静。

独立思考,避免跟风

培养独立思考能力,不盲目追随市场热点和他人投资建议。

你要记住,别人赚钱不代表你也会赚钱,尤其当你是在高位入场的时候。

与其盲目跟风,不如花点时间去了解你真正要买的公司。它的业务怎么样?财务是否健康?行业前景好不好?这些问题的答案,远比“大家都买了”更重要。

通过独立思考,投资者能更客观评估投资价值,避免羊群效应和锚定效应的影响,做出符合自身利益的决策。