TradingKey -身为普通散户的你是不是还在坚持股票下跌时购买,股票上涨时卖出的基本投资逻辑?

为什么同样是炒股票,有人却能在股市暴跌时依靠卖空赚钱,而你却在亏损?

其实当交易者学会了股票投资中常见的交易策略,那不妨来学习高阶的股票投资策略,让你在不同的交易环境中也能找到投资计划。

什么是卖空(Short Selling)?

在股票市场的常规认知中,投资者通常是先买入股票,待股价上涨后卖出,实现“低买高卖”的盈利模式。

而卖空则打破了这种传统思维,它是一种反向操作策略。当投资者认为某只股票价格过高,未来将会下跌时,便可以实施卖空。

就像你向朋友借一把伞,下雨天按高价卖掉,等雨停了伞降价了,再买回来还给朋友,中间的差价就是你的利润。

卖空到底怎么玩?

简单举个例子来说,假设你盯上了一只现价100美元的股票,觉得它被炒得太高,迟早要跌。你可以:

找券商借股票:像借书一样,你从券商那里借来100股这只股票;

按市价卖出:立刻以100美元/股卖掉,手里拿到1万 美元现金;

等股价下跌:过段时间股价跌到80美元,你花8000美元买回100股;

还股票给券商:把买回的股票还回去,赚2000美元差价。

(来源:Freepik)

卖空面临怎样的风险?

卖空虽能让投资者在股价下跌时获利,却也有诸多风险。

一是无限亏损风险,普通炒股最多亏完本金,但卖空可能让你倒贴钱!

比如你100美元卖空某股票,结果它涨到200美元,你得花2万美元买回来还券,亏1万美元。要是涨到500美元,你亏4万美元——股价上涨没上限,你的亏损也没上限。

二是借股成本,券商不会白借你股票,每天要收“借股利息”。如果借股年利率是10%,你卖空10万美元股票,持有3个月就要付2500美元利息。要是股价没跌反涨,你不仅亏差价,还要倒贴利息,相当于“double kill”。

三是强制回补风险,券商可能突然让你“还股票”——比如出借方要收回股票,或者市场规则变化。

这时候哪怕股价涨到天上去,你也得高价买回来还券。

举个案例:GameStop(GME)卖空轧空事件

2020年底,GameStop(GME) 作为传统游戏零售商,被多家机构认定为“夕阳行业”,股价长期在10-20美元区间震荡。当时你如果认为它“股价被高估”,可能会这样操作卖空:

借股卖出:你向券商借入100股GME股票,按市价15美元/股卖出,手里拿到1500美元现金;

等待下跌:你预期股价会跌到5美元,打算届时花500美元买回100股还给券商,净赚1000美元(扣除借股费用前)。

但剧情从2021年1月开始失控:散户在社交平台抱团炒作,GME股价10天内暴涨至483美元!这时候你的处境变成:

无限亏损风险:你必须用483美元/股买回股票归还,原本预期赚1000美元,现在倒亏(483-15)×100=46800美元,亏损是本金的数十倍;

强制回补风险:券商发现股价暴涨,可能提前要求你归还股票,你只能在高位被迫平仓,连“等待回调”的机会都没有;

借股成本飙升:当时GME的借股利率从平时的1%暴涨至100%以上,如果你持有卖空头寸超过一周,借股费用可能吃掉全部本金。

什么是期权交易 ( Options Trading)?

你有没有想过,在股市里不买股票也能赚钱?或者用一杯奶茶钱撬动翻倍收益?

期权交易就像金融世界的魔法道具,能让你用全新的方式参与市场。

先来了解期权到底是什么?

期权,赋予了投资者在特定时间内,以特定价格买卖标的资产(如股票、指数、期货等)的权利。

比如你花5美元买了一份期权,约定未来能以100美元买入某股票——如果股票涨到120美元,你赚翻。

如果跌到80美元,你最多只亏那5美元期权费。

这就是期权的核心:你花钱买选择权,而不是义务。

(来源:Freepik)

期权交易可分为哪些种类?

根据行权方向,期权分为认购期权(看涨期权)和认沽期权(看跌期权)。

认购期权

你觉得某股票要涨,花期权费买入认购期权,等股价涨超行权价,就能低价买高价卖。

认沽期权

反向操作!预感股票要跌?买认沽期权,等股价跌下去,你能高价卖低价买。

按照行权时间的不同,期权又可分为美式期权和欧式期权。

美式期权的持有者在到期日之前的任何时间都可以行权,具有更高的灵活性。

而欧式期权则只能在到期日当天行权。

常见期权交易策略有哪些?

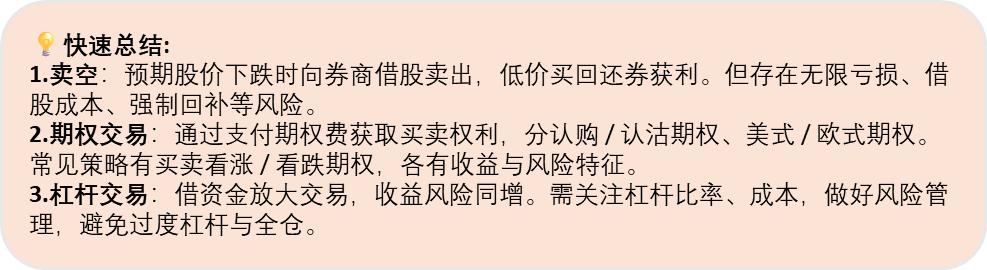

- 买入看涨期权(Long call)

当投资者坚信股价将大幅上涨时,买入看涨期权是一种常见策略。

你坚信某科技股会暴涨,现在股价100元,你花5元期权费买了行权价105元的看涨期权。如果股价涨到120元,你行权买入再卖出,扣除期权费净赚10元(120-105-5)。

特点是收益无限,损失有限。

(来源:维基百科)

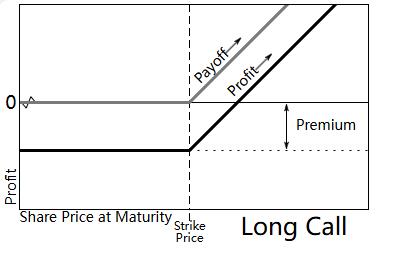

- 买入看跌期权(Long put)

与买入看涨期权相反,适用于预期股价下跌的情况。

股票现价80元,你预感要跌,花3元买了行权价75元的看跌期权。股价跌到70元时,你行权卖出再低价买回,净赚2元(75-70-3)。

买入看跌期权盈利潜力取决于股价跌幅,跌幅越大获利越多。

若股价上涨,投资者将损失期权费。

(来源:维基百科)

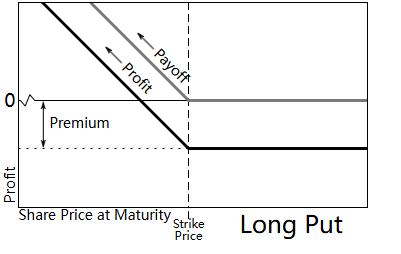

- 卖出看涨期权(Short call)

当投资者认为股价不会大幅上涨,甚至可能下跌或保持稳定时,可选择卖出看涨期权。

但风险巨大,如果股价暴涨,对方行权,你就得高价买股票卖给对方——理论上亏损无上限

(来源:维基百科)

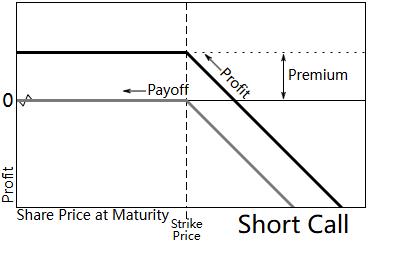

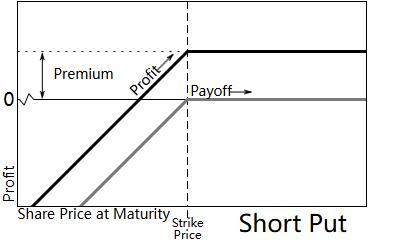

- 卖出看跌期权(Short put)

你看好某股票,卖出看跌期权收期权费。如果股价不跌反涨,你白赚期权费。

但股价暴跌,你可能被迫高价买入股票

(来源:维基百科)

什么是杠杆(Leverage)交易?

股票交易中的杠杆是一种策略,允许交易者控制比其初始资本通常允许的更大的市场头寸。

杠杆如何运作?

假设你有1000美元本金,券商给了你10:1的杠杆,这意味着:

你能借到9000美元,加上本金总共控制1万美元的股票。

要是股票涨10%,你赚1000美元(1万×10%),本金直接翻倍。

但如果股票跌10%,你亏1000美元,本金全没了——这就是杠杆的“双刃剑。

追加保证金警告:当你的亏损快把本金亏完时,券商会喊“追加保证金”!比如10:1杠杆下,股票跌5%,你的本金就只剩500美元,券商可能要求你再补500美元,不然就强制平仓。

(来源:Shutterstock)

杠杆交易中有什么需要注意的?

杠杆比率怎么挑?

投资者需考量自身风险承受能力与投资目标。

风险厌恶、追求稳健回报的投资者,适宜选择1:2或1:3这类较低杠杆比率,以控制市场波动带来的损失

风险承受力高、追求高收益且对市场有充分把握的投资者,可适当选1:5或1:10这类较高杠杆比率,但要准备好承担更大风险。

成本控制

杠杆不是白用的,会产生利息等费用。

投资者交易前要了解券商利息计算、手续费等费用细节,不同券商费用差异大,选费用合理的可降低成本。

假设你在用10:1杠杆买10万美元特斯拉(TSLA)股票(假定股价100美元):

券商日利率0.05%,借9万美元每天利息45美元。

若股价横盘30天,你要交1350美元利息,相当于每天给券商送一杯星巴克。

要是30天后股价只涨1%(101美元),你赚1000美元,但扣掉利息还亏350美元。

风险管理

使用杠杆交易时损失的不仅是你的本金,以及过度杠杆化风险极大,所以在风险管理方面要非常慎重。

避免全仓,同时设置好止损位。