AMD Q4 财报前瞻:剧本写得太完美,股价还能加戏吗?

AMD 2025 年第四季度财报前瞻显示,市场预期营收与利润将大幅增长,数据中心业务尤其被看好。然而,内存价格上涨可能对 PC 业务造成压力,AI 加速器对普通内存需求的挤占是关键因素。公司 AI 未来高度依赖单一客户 OpenAI 的时间表,客户集中度风险突出。尽管 EPYC CPU 和 Ryzen 市场份额稳步提升,但 ROCm 软件生态与英伟达 CUDA 差距明显。当前 AMD 估值较高,市场已提前消化增长预期,未来关键在于 Helios 客户储备、MI450 时间表、数据中心增长、中国出口许可、毛利率及 ROCm 生态的进展。

AMD(超威半导体)将于 2 月 3 日公布 2025 年第四季度财报,当前市场给出的预期可以说相当乐观:营收高增、利润向上、数据中心被寄予厚望。但如果稍微把这份漂亮的预期拆开看,会发现有一块逻辑其实挺反直觉的:市场很爱讲的内存涨价会帮到 AMD,未必真像听上去那么美。而这家公司整个AI未来的命,现在全押在了一个客户的时间表上。

Q4财报前瞻:市场到底在期待什么?

指标 | AMD 指引 | 市场一致预期 | 同比增速 |

营收 | 96 亿美元(±3 亿美元) | 96.7 亿美元 | +26% |

调整后EPS | — | 1.31–1.33 美元 | +21–22% |

非 GAAP 毛利率 | 54.5% | 54.5% | 持平 |

来源:Zacks

这次Q4真正的看点,不只是增长有多高,而是增长从哪儿来的。 AMD 目前在所有业务条线,数据中心、客户端/游戏以及嵌入式都看到了不错的动能,这意味着收入结构在变得更加多元,而不是只靠一条腿走路。 公司指引显示,数据中心业务有望在 EPYC 服务器 CPU 与 MI350 GPU 持续放量的带动下,实现强劲的环比双位数增长;客户端这块则预计继续增长,而嵌入式板块有望恢复环比增长。

内存价格暴涨悖论:一个看似利好的逻辑,为什么其实是在坑AMD?

你大概率听过这样的观点:2025年下半年,DRAM 价格飙涨了300%,整机成本水涨船高,系统厂商会为 CPU 支付更高单价,而 AMD 这种高端 CPU 供应商就能躺赢。

问题是——这套逻辑,基本是错的。

当一套64GB的DDR5内存,从200美元在三个月内涨到900美元时,PC 厂商不会加速下单,反而会集体踩刹车。因为当内存从占整机成本的10–12%,突然抬到15–20%,而且每个季度还在往上蹿50–60%,理性的选择只有一个:先按住,等价格回稳再说。

罪魁祸首是AI加速器用的高带宽内存(HBM)。三家大厂三星、SK 海力士、美光这两年持续把先进制程和新增产能往服务器 DRAM 和 HBM 上挪,每多腾出一点产能去伺候英伟达、AMD 的 AI GPU,留给普通 PC 用标准内存DDR4/DDR5 的就少一点。TrendForce今年1月的报告说,2026年第一季度服务器内存还要再涨60%,PC用的DDR4涨幅最高可到约50%。

戴尔、联想已经宣布2026年初的电脑要涨价15%-20%。但消费者不买单。于是厂商们偷偷把手提电脑的内存从32GB砍到16GB,价格还卖一样或者略涨。零售商开始限购内存,甚至用“主板 + 内存”这类捆绑方式来卖货。 2022–2023 年那波疫情红利透支了不少需求,PC 换机潮本就低迷,现在再叠加这一轮内存涨价,等于是雪上加霜。

最讽刺的转折来了:这轮内存短缺,AI 加速卡本身就是重要推手之一,而 AMD 自家的MI350和即将登场的MI450也在其中占了不小的份额。MI350 一颗 GPU 就塞了 288GB 的 HBM3E 内存,这玩意儿就是个吃产能的怪兽,把内存厂的产能全吸走了。AMD的AI加速器扩产越快,普通DRAM就越紧张,刚创下营收纪录的个人电脑业务销量就会被压低。

2025 年 Q4 可能还不太受影响,因为AMD 在 11 月推出的旗舰级游戏 CPU Ryzen 7 9800X3D带动了一波 “先上 CPU 再说” 的高端玩家换机潮,很多订单是在内存价格和供应彻底失控之前锁下来的。但到了 2026 年的一、二季度,等这波提前透支的高端需求消化完、内存涨价全面传导到终端售价,内存供需的紧张就会变成实实在在的出货压力。 所以,当你再听到有人把内存价格上涨当成 AMD 的利好逻辑时,要意识到,这很可能是把因果关系看反了,尤其是对它的 PC 与客户端业务而言。

先看基本盘:AMD 现有业务的兑现情况

在继续往下拆 AMD 的 AI 与数据中心布局之前,得先把这家公司这两年在各条业务线上交出的硬成绩单摆清楚。

AMD 各业务板块:2025 年季度表现

业务板块 | 2025 Q1(同比增长) | 2025 Q2(同比增长) | 2025 Q3(同比增长) |

数据中心 | 36.7 亿美元 (+57%) | 32.4 亿美元 (+14%) | 43.4亿美元 (+22%) |

客户端与游戏 | 29.4 亿美元 (+28%) | 36.2 亿美元 (+69%) | 40.5 亿美元 (+73%) |

嵌入式 | 8.2 亿美元 (-2.7%) | 8.2 亿美元 (-4.3%) | 8.6 亿美元 (-7.6%) |

总营收 | 74.4 亿美元 (+36%) | 76.9 亿美元 (+32%) | 92.5 亿美元 (+36%) |

来源:AMD财报

从这张表看,有两个现象很直观:一是数据中心在绝对规模上已经是 AMD 最大的单一板块,且在高基数下还能维持20%左右的同比增速;二是客户端与游戏这条线在2025年的修复速度更夸张,Q3 同比增幅一度拉到了70%以上。EPYC 和 Ryzen 这两条线已经真正扛起了营收和增长。

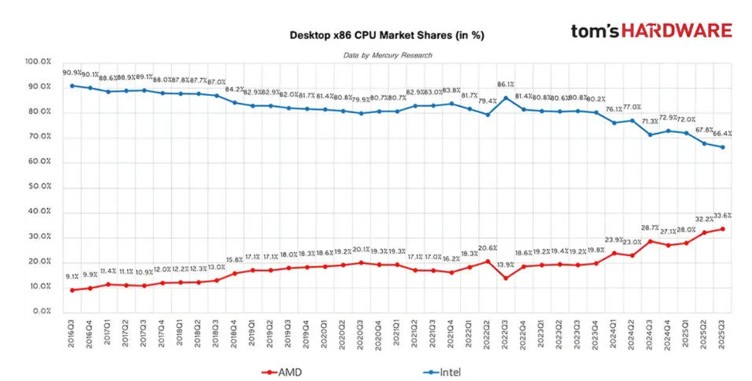

先看服务器这一端。Mercury Research 的数据显示,2025 年三季度,AMD 在服务器 CPU 出货量里的份额大约是 28%,但在这个市场里赚到的钱已经占到将近 40%,也就是数量还没到三成,收入占比已经快四成,这基本说明 AMD 抢到的,主要是服务器市场里高单价、高毛利的那一块。

这背后,对应的是 EPYC 平台本身的硬实力。第五代 EPYC 处理器(代号“Turin”)单核性能比上一代强约17%,在 AI 和高性能计算这类重负载场景中,每核性能平均提升大约37%;和 Intel 最新的 Xeon 平台对比,在不少通用计算场景里,EPYC 整体性能大约能高出三到四成,每瓦性能优势能拉到大约六成以上,发热量大致只有对手的五到六成,而且 AMD 单路最多可以堆到192核,而英特尔主力产品线目前一般是128核。放到双路服务器的实测方案里,同档位 EPYC 机型的总体算力往往能比 Xeon 高出30%–40%;同时,AMD 每颗 CPU 支持12通道DDR5,而英特尔是8通道,理论峰值内存带宽等于是直接多了一半,对数据库、分析型负载、内存计算这类吃内存的工作负载尤为关键。

再看消费端,2025年Q3的 Mercury Research 数据显示,AMD 在台式机 CPU 市场的份额已经达到33.6%,创下历史新高。进入 Q4 之后,Ryzen 7 9800X3D 上市几周内就爬上多家大型零售平台的销量榜首,在 Amazon、Newegg 等渠道的假日销售窗口期,AMD 的台式机(桌面)CPU 份额一度超过70%。9800X3D 上市后的首批货在多家主流电商基本是上架即售罄,供货一直偏紧,部分渠道的成交价一度被炒到高于官方建议零售价。苏姿丰在谈到 Q4 时也直言,这是 “我们近年来桌面端出货最强劲的一个季度之一” 。

来源:Tom’s Hardware

AI 集中度风险:单一客户,数百亿美元级机会,几乎没有犯错空间

接下来,我们把重心从 CPU 转向 AMD 真正被市场定价的核心故事——AI。2025 年 9 月,AMD 宣布与 OpenAI 达成一项多年期供货协议,将为其提供总计 6GW 规模的 Instinct MI450 GPU 算力,这是公司历史上来自单一客户的最大承诺订单。 公司对外将这笔交易描述为数百亿美元级别的潜在收入机会 ,并向 OpenAI 授予最多 1.6 亿份认股权证,行权条件与 GPU 实际部署进度以及股价目标挂钩。

OpenAI 的订单是真的,业务场景也非常扎实,无论是当下的 ChatGPT,还是未来面向大众的智能 Agent 系统,都需要海量推理算力支撑;但也正因为如此,高企的估值在很大程度上已经把这条 AI 曲线提前 price in 到股价里。

所以真正的问题,在于时间表和客户集中度。

AMD MI450 部署时间线

里程碑 | 目标时间 | 规模 | 状态 |

首批 1GW 部署启动 | 2026 年下半年 | 1 GW | 规划中,按协议为首个关键里程碑 |

后续扩容 | 2027–2028 年 | 5 GW | 多年爬坡,具体节奏待 OpenAI 实际需求落地 |

总体承诺 | 2026–2028 年及以后 | 6 GW | 多年期、多代产品框架,潜在收入约900–1200 亿美元机会 |

来源:AMD,Futurum Group,HyperFrame Research 等公开资料。

这一切看起来都在按部就班地推进,但真正让人不安的问题是:除了 OpenAI,还有谁会来买单?

截至2026年2月初,OpenAI 仍是唯一一个在 Helios 机架 + MI450 组合上,明确宣布大规模部署计划的客户。Oracle 虽然宣布自 2026 年起将部署 5 万片 MI450 GPU,但相较于 OpenAI 6GW 的承诺,这只能算零头。Meta 和 Character.ai 确实已经在用现役 MI350 做生产工作负载,但到目前为止,没有任何一方公开承诺要在 MI450 上做类似体量的采购。

这事很重要,因为英伟达可没闲着。AMD 宣布 OpenAI 合作之后,英伟达很快端出了 Rubin 架构的机架级方案,在低精度 AI 算力密度上对 Helios 形成了一定优势,同时继续强化自家封闭系统和成熟的软件生态。虽然AMD的Helios机架估计比Rubin NVL机架便宜25%、省电20%,但成本优势只有在客户愿意冒软件集成风险时才管用。

CUDA 护城河:硬件再猛,软件不行也很难赢

指标 | 英伟达CUDA | AMD ROCm | 差距 |

生态成熟度 | 18年以上 | 约5年 | 明显 |

开发者社区 | 400万+ | 2026年目标不到10万 | 40倍 |

性能差距 | 多数基准下保持领先 | 多数工作负载慢约10%–30%,个别场景更大 | 不小 |

框架支持 | 原主流框架深度原生优化 | 已支持主流框架,三方库仍以 CUDA 为先 | 在缩小 |

企业采用 | 90%以上AI基建 | 份额仍在个位数,年目标10%-15% | 起步阶段 |

来源:AMD、NVIDIA 财报; Counterpoint Research

最近的一些基准测试显示,在同等级硬件上,用 CUDA 和用 ROCm 跑同一工作负载,性能差距可以从30%一直到近乎翻倍,这一点在大规模 LLM 推理和多机多卡场景里尤为明显。对于一次性砸几十亿美元建 AI 基础设施的超大规模云厂商,这种被软件放大的性能差异显然是定价和选型时的关键考量。

AMD计划2026年把ROCm开发者社区扩到10万人以上,希望在未来三到五年内,将数据中心 AI 芯片市占提升到两位数。管理层预计数据中心AI营收未来3-5年年化增长80%以上。但这些目标都建立在一个前提之上:客户必须多起来,而不能长期只靠 OpenAI 一家独大。一旦 OpenAI 的部署进度出现两个季度级别的延迟,或者在供电、散热、软件成熟度这些环节踩坑,AMD 整个 AI 收入节奏就会整体后移。在40以上倍远期市盈率的估值下,这是一个风险和收益明显不对称的结构。

AMD 对比英伟达:关键指标

指标 | AMD | 英伟达 | 差异 |

远期市盈率 | 40-45倍 | 25-35倍 | AMD 估值明显更贵 |

市值 | 约4000亿 | 约4.6万亿 | 约小11倍 |

季度数据中心营收 | 43亿(2025Q3) | 约510亿(2025Q3) | 约小12倍 |

毛利率(非GAAP) | 54% | 75% | 低21个百分点 |

AI加速器市场份额 | 不到10% | 当前90–92% | 8-10倍差距 |

来源:AMD、NVIDIA 财报; StockAnalysis、Counterpoint Research

AMD 目前约40-45 倍的远期市盈率,相对英伟达25-35 倍的水平,溢价相当可观。 这份溢价之所以存在,很大程度上是因为市场已经在股价里提前兑现了AI 客户逐步多元化、数据中心业务利润率持续上行的剧本,而这些前提目前都还处在验证过程中。

更微妙的是,即便在当前这个已经预支了 AI 想象力的估值水平上,AMD 现阶段的盈利质量其实也处在一种略显吃紧的状态,毛利率看起来风平浪静,实则已经在接近中期目标的上沿运行

AMD 2025 年毛利率走势

季度 | GAAP 毛利率 | 非 GAAP 毛利率 | 非 GAAP 营业利润率 |

2025 Q1 | 50% | 54% | 24% |

2025 Q2 | 40%* | 43%*(调整后约 54%**) | 12%* |

2025 Q3 | 52% | 54% | 24% |

2025 Q4 指引 | — | 54.5% | — |

* 含约 8 亿美元对华 MI308 出口管制减值

** 剔除一次性减值后的正常化水平

来源:AMD财报

纵观2025年,尽管收入增速在30%以上,AMD 的非 GAAP 毛利率几乎一直钉在54%一线。对于一家正在放量AI GPU、CPU还在抢市场份额的公司,你期待的不是这种停滞,而是扩张。

为什么会这样?大致有三点:

1. 产品结构没有看上去那么理想。传统 EPYC CPU 的毛利率大概在50–55%,而MI350尽管定价高、话题足,但由于处于早期爬坡阶段,受制于供应链效率和良率,实际毛利率更多落在45–50%区间。

2. 运营支出增速超过营收。2025 年 Q3,AMD 在 92.5 亿美元收入下的非 GAAP 营业利润率为 24%,相比 2024 年 Q3 的 25% 其实略有下滑,期间收入却增长了 36%。这背后是对研发的加大投入,尤其是 MI450 软件栈、Helios 机架系统集成,以及下一代 EPYC 的开发。

3. 利润率扩张是愿景,不是眼前的事。 AMD的中期目标是:非GAAP运营利润率35%以上,毛利率向55%-58%靠拢。如果AI GPU年营收能扩到100亿美元以上且保持50%+毛利率,加上EPYC服务器市场份额稳在40%以上,但这些目标取决于执行情况。

Q4财报真正该看什么?

Q4 数字大概率会不错:AMD 很有可能小幅超出营收预期,管理层也会继续强调数据中心业务的强劲增长。

目前市场对 AMD 2026年的普遍预期,是总收入大致在440–450 亿美元区间,若叠加中国市场恢复的乐观情景,上限有机会接近500亿美元。其中AI相关业务(主要是数据中心 GPU 和相关平台)预期已经拉到年化120亿美元以上,对2026年EPS的一致预期大致在6–6.5美元区间,相比2025年约4美元的水平,隐含了50–60%的增长空间。这一增速在纸面上足以撑起当前的估值溢价,但前提是执行要基本按剧本推进。

华尔街最新给 AMD 的平均目标价大概在270–280美元,目前股价在240多美元附近,隐含的上行空间大约15%左右。

问题在于,过去几个季度里,即便 AMD 多次在营收和 EPS 上超出预期,财报当日股价却往往选择向下调整,最近的Q2、Q3 都出现了业绩不错、股价回落的情况。期权市场目前给这次财报定价的隐含波动率,大致对应财报前后股价约±9%的预期区间,折算成价格大约是向上或向下各约22美元,这说明市场已经在为好消息兑现和波动放大这两种路径同时做准备。

真正能左右股价走向的六个问题

问题 | 为什么重要 | 看涨信号 | 看跌信号 |

1. Helios客户储备 | 目前只有OpenAI大规模宣布 | 披露新客户名称 | 完全沉默或只说“在洽谈” |

2. MI450时间表 | 推迟意味数百亿营收机会后移 | 明确重申“2026年下半年启动、首个1GW在2026年底前落地”的承诺 | 用“目标”或“努力”这类模糊措辞 |

3. 2026数据中心增长 | 验证AI放量动能 | 暗示增长>25–30% | <25%预示减速 |

4. 中国出口许可证 | 8亿美元费用+24%的2024年营收悬着 | "许可证已获批"或"即将获批" | 继续沉默 |

5. 毛利率路径 | 验证运营杠杆理论 | "2026年向55%+推进" | 提到阻力,时间表推至2027以后 |

6. ROCm生态进展 | 软件护城河决定客户去留 | 开发者/采用的具体数字 | 没有数据的模糊说辞 |

来源:AMD 管理层公开指引与财报;Piper Sandler、Wells Fargo、Zacks、Counterpoint Research

这六个问题里,只要有两三项给出明确的积极信号,市场对“高估值 + 高增长”的容忍度就会显著提升。反之,如果只是数字不错、故事还行,但在关键风险点上继续模糊带过,那么当前这套估值叙事就很难完全站得住脚。

客观来说,AMD是好公司,但当前的估值很挑人

EPYC在服务器市场完成逆袭,Ryzen在消费端也压过英特尔,数据中心和个人电脑业务两翼齐飞,基本面相当扎实。MI350放量创纪录,已获多家云厂商采用,行业资本开支向AI倾斜也为英伟达替代品提供了舞台。

但问题在于,市场已经把最好的剧本提前计价。经过一轮大幅上涨后,当前估值假设了新品顺利放量、客户快速多元化、利润率提升等多重利好必须同时兑现。

对现有股东而言,这是优质标的;但对新买家来说,此时入场意味着要为各种不确定性支付溢价。Q4财报虽然重要,但真正的考验在2026年下半年:那时 MI450 必须进入实质性的放量阶段,至少要看得见首个1GW部署的明确落地节奏,AMD也需要证明那笔超大订单正在转化为更广泛的客户基础,而不是一场高度集中的孤注一掷。

在那之前,愿意在这个价位买入的人,其实都是在为“完美执行”买单。而在半导体行业,“完美”这两个字的保质期,一向都不长。