特斯拉Megapack领跑的储能投资热潮来了

TradingKey - 长期以来处于系统边缘的电池储能,如今正在美国电力系统中发挥日益重要的作用。伴随成本快速下降、数据中心需求爆发、可再生能源渗透率提升,储能已成为支撑美国电力稳定运行和推动能源转型的核心方向之一。

根据能源研究平台Cleanview数据,自2020年以来,美国公用事业规模储能总装机容量已增长近15倍。产业爆发的背后,电池成本下降是最直接的驱动因素之一。数据显示,自2022年以来,锂电池价格已累积下降约40%,带动储能系统经济性显著改善。

太阳能+储能是短期最佳方案

电力侧需求的结构性变化也是储能加速布局的重要推手。随着AI、云计算等高算力产业迅速扩张,美国数据中心建设热潮带来尖峰负荷持续抬升,对电网调节能力和稳定性提出更高要求。

然而,传统稳定电源的扩张速度难以匹配需求增长。具体来看,燃气轮机虽然仍为过渡性能源主角,但其典型上游周期约为3年。2024年美国燃气轮机新机组订单预计为11.4GW,但实际大规模投产最快也要等到2027年底之后。

在核电方面,则因审批与建设周期更长,短期新加坡电力系统的实质性补充能力有限。尽管特朗普政府于今年5月签署行政命令,将核电扩容设为国家目标,预计2050年前完成400GW在运容量,但考虑目前项目平均需4–6年审批+6–8年建设,2030年前新增核电供给可见度仍较低。

相比之下,储能与光伏构成的“光储组合”具备快速部署、节点灵活等优势,通常项目部署周期为12至18个月,有望率先响应电力缺口。

短期内,储能已成为支持新增用电需求和电网稳定的关键环节

当前,美国电力系统正面临阶段性供需紧张,叠加通胀因素,自2020年以来全美平均电价上涨超18%。在基础电量增幅受限背景下,可再生能源与储能系统大规模并网是电价抑制和保供稳价的关键手段之一。

由于太阳能、风能等可再生发电具有间歇性、不可预测性,储能系统在电力调度能力、频率响应与系统稳定性中承担越来越多“主动角色”。短周期内,要保障电网迎峰度夏和边际负荷扩张的弹性容量,储能正成为多个州能源规划中的“刚需设施”。

美国银行(BofA)提供的电网互联申请队列数据显示,截至目前,全国范围内正在等待并网申请的储能项目达891GW,接近太阳能项目956GW,不仅远超风电(212GW)与天然气(136GW),也明确体现出光储仍将是未来投资主线。

特斯拉Megapack领跑行业

在储能板块中,特斯拉(TSLA)是最具代表性的龙头企业。2024年上半年,公司储能部署总量已达20GWh,同比增长48%;其中第三季度部署量进一步提升至12.5GWh,延续强劲势头。

特斯拉目前主力产品Megapack是面向电网规模的集中式储能设备,将电芯、电力变流器(PCS)、热管理系统等关键模块高度集成于单一封闭系统,强调快速部署、并网灵活性与生命周期成本控制。

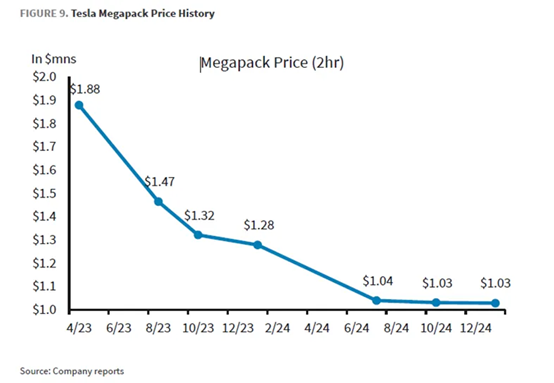

公司在原有工厂基础上,继续通过扩张新增产能实现边际成本下降。上海储能超级工厂已进入产能落地阶段,结合美国本土工厂能力,将提升Megapack整体交付弹性。此外,磷酸铁锂等正极材料采购渠道优化、本地化生产与标准化设计共同推动系统单位资本成本下降,是驱动业务毛利改善的重要原因。

周四,根据华尔街日报消息,Baird分析师表示,其最新的公用事业规模储能产品 Megapack 4 将储能功能与通常安装在变电站的设备相结合,无需连接变电站,即可实现直接能源输出。这可能会将特斯拉的可用市场扩展到不依赖变电站的地区。

Vistra:多电源组合覆盖数据中心

随着数据中心行业对“高密度+低延迟+清洁能源”电力解决方案的需求扩大,Vistra(VST)持续发挥其多元电源组合的市场竞争优势。

其位于加州的Moss Landing储能电站已成为全球规模最大的电池储能设施之一,通过大规模电池+天然气调峰的模式,为云计算企业提供高可靠性、快速响应的调度能力。天然气机组具有灵活启停特性,能有效应对AI数据中心带来的电力负荷突增、频率波动等问题。

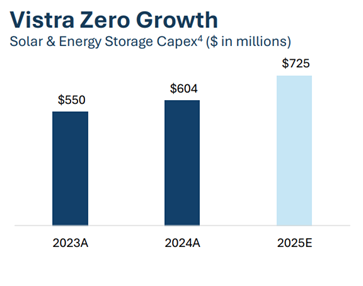

区别于仅参与批发市场的传统发电商,Vistra 还可直接向终端客户销售电力,覆盖工业、商业与住宅用户,形成稳定现金流结构。同时,该公司于本季度宣布,将在2025年加码7.25亿美元投资用于太阳能与储能项目,进一步巩固其在能源转型中的控股型地位。

GE Vernova:构建高度集成式储能解决方案

GE Vernova(GEV)则正形成以电网优化、天然气轮机、储能及数字化能源平台为一体的能源解决方案能力。

不同于只做发电或工程,GEV所提的智能运维平台,核心是把“发电+储能+电网管理”整合成一套解决方案。在数据中心或高算力场景下,GEV能帮助客户实现“自动调峰+电压稳定+并网优化”。这种全面服务模式,让其在AI浪潮带来的能源挑战中具备更强供应能力和长期竞争壁垒。

产业链全景:电池技术、运营平台与原料端多点共振

在储能加速渗透过程中,成熟企业沿不同产业节点展开分化竞争。以下为重点标的分类汇总:

一、电池与储能硬件供应商(核心制造能力):

- Tesla(TSLA):提供多样化锂电储能解决方案,涵盖家庭(Powerwall)、商用(Powerpack)与电网级(Megapack);

- Eos Energy(EOSE):专攻锌基储能方案,重点服务公用事业级长时储能;

- QuantumScape(QS):推进固态锂金属电池商业化;

- Microvast(MVST):沿工业与商用电池方向扩张;

- Bloom Energy(BE):依托其固体氧化物燃料电池(SOFC)打造分布式储能系统;

- Amprius Tech(AMPX):开发硅阳极高能量密度电池;

- Plug Power(PLUG):提供氢能源与加氢解决方案,推动绿氢储能落地。

二、储能系统集成与智能控制平台:

- GE Vernova(GEV):多能组合系统提供商,可实现调峰与负荷平衡能力统一;

- Generac(GNRC):提供住宅与中小商业储能设备(PWRcell);

- Vistra Energy(VST):以自营天然气+电池组合方式服务数据中心客户;

- CleanSpark(CLSK):微电网系统与本地储能部署提供商;

- Johnson Controls(JCI):覆盖建筑能源优化系统、包含智能化储能;

- Alliant Energy(LNT):拥有公用事业背景,深耕储能与可再生项目;

- AES Corp(AES):全球领先的电池储能开发商,打造虚拟发电厂;

- Fluence Energy(FLNC):由西门子与AES合资,提供软硬件结合的一体化储能方案;

- Stem Inc(STEM):构建基于AI的储能管理平台Athena,提供智能化调度服务;

- Sunrun(RUN):结合住宅太阳能+储能,实现能源自给;

- NextEra Energy Partners(NEP):可再生能源资产运营商,储能资产覆盖多州市场。

三、原材料与零部件供应商:

- SQM(智利矿业化工):主要锂原料供应商;

- Albemarle(ALB):全球最大锂生产企业之一;

- Enphase(ENPH):提供用于太阳能系统的逆变器及储能系统(Encharge);

- EnerSys(ENS):大型工业储能电池主要供应商;

- SolarEdge(SEDG):提供光储逆变器及储能管理平台,技术集成优势明显。