新股申購 | “全球鋰電設備龍頭”先導智能今起招股!引入歐萬達基金等基石投資者

華盛資訊2月3日訊,先導智能今起招股,發售價將不高於每股發售股份45.80港元,每手100股,一手入場費4626.19港元,預計將於2月11日(週三)正式上市。

前往新股中心,申購新股>>

先導智能:全球鋰電設備龍頭,引入歐萬達基金等基石投資者

- 發售比例:擬全球發售9361.6萬股H股,香港公開發售佔約10.0%,國際發售佔約90.0%,另有約15%超額配股權,在回撥上採用B機制。

- 發售價格:發售價將不高於每股發售股份45.80港元,每手100股,一手入場費4626.19港元。

- 發售日期:2月3日-2月6日

- 上市日期:2月11日

- IPO保薦人:中信證券及摩根大通爲聯席保薦人

公司簡介

根據招股書,先導智能是智能裝備企業,爲衆多新興產業提供智能裝備及解決方案。該公司所交付的製造裝備及解決方案廣泛分佈於鋰電池、光伏電池以及電腦、通信及消費電子產品(3C)製造、智能物流、制氫及燃料電池生產、汽車製造及激光精密加工等多元應用領域。該公司的智能裝備已配備工業控制軟件,能精簡多種生產工藝,助力客戶向高自動化無人工廠轉型,以進一步降低人工成本、提升生產效率,以及推動其實現綠色主張。例如,透過深度集成數據驅動算法、數字孿生模擬及動態調度優化軟件,該公司已開發爲客戶智能生產方案賦能的無人智能物流裝備,推動建立“無人工廠”及“智能工廠”。

該公司與該等行業的領先客戶保持廣泛合作關係,並在新能源領域建立了堅實的市場地位。根據弗若斯特沙利文資料,按2024年收入計,全球新能源智能裝備市場佔全球智能裝備市場約15%。同年,該公司按收入計爲全球第二大新能源智能裝備供應商,市場份額爲2.9%。根據弗若斯特沙利文資料,按2024年收入計,全球鋰電池智能裝備佔全球新能源智能裝備市場約13.5%。同年,該公司按收入計爲全球最大的鋰電池智能裝備供應商,市場份額爲15.5%,同時按收入計亦爲中國最大的鋰電池智能裝備供應商,市場份額爲19.0%。

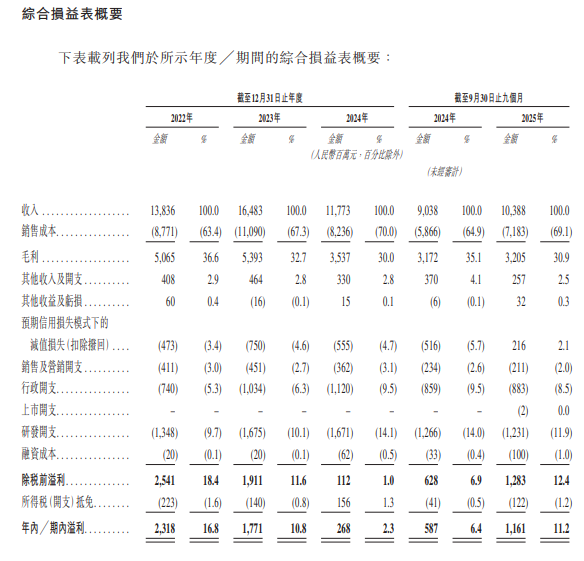

公司業績

近年來,該公司的財務表現存在波動。截至2022年、2023年及2024年12月31日止年度以及截至2024年及2025年9月30日止九個月,該公司的收入分別爲人民幣138.36億元、164.83億元、117.73億元、90.38億元及103.88億元。該公司的年內╱期內淨溢利分別爲人民幣23.18億元、17.70億元、2.68億元、5.87億元及11.61億元。截至2022年、2023年及2024年12月31日止年度以及截至2024年及2025年9月30日止九個月,該公司的EBITDA(非國際財務報告準則計量)分別爲人民幣27.50億元、21.99億元、4.96億元、8.82億元及16.55億元。於 2022年至2024年的下降趨勢主要由於公司的下游行業表現疲弱,導致對該公司裝備的需求減少。

基石投資者

該公司已與基石投資者訂立基石投資協議,據此,基石投資者已同意在遵守若干條件的情況下,按發售價認購或促使其指定實體認購可購入的發售股份有關數目,總金額約爲2.75億美元(假設發售價爲每股H股45.80港元)。 基石投資者包括:Oaktree Capital Management, L.P.;Pinpoint Asset Management Limited;Aspex Master Fund;MY Asian Opportunities Master Fund, L.P.;Morgan Stanley & Co. International plc;歐萬達基金管理有限公司;Qube Master Fund Ltd;無錫金籌及國泰海通(關於無錫金籌場外掉期);Millennium;Rome Garden Holding Limited。

募資用途

假設發售量調整權及超額配股權未獲行使,全球發售所得款項淨額約41.66億港元。

其中:

- 約40%將用於擴大全球研發、銷售及服務網絡以及選擇性實施戰略舉措,以作爲公司全球化戰略的重要部分;

- 約30%將用於深化公司的平臺化戰略。該公司擬進一步擴大在新能源智能裝備領域的產品組合;

- 約10%將用於公司的產品設計及製造流程、智能裝備技術優化的研發,以提高其性能及運行的穩定性,並降低能源消耗,以協助客戶進一步提升生產效率及產品性能;

- 約10%將用於提升公司的數字化基礎設施及改善各業務流程(如供應鏈管理、研發、生產、質量控制、銷售及運營)的數字化能力,以提升運營效率。例如,該公司將擴展SRM系統、改進公司的CRM系統及增強公司的達索系統3DE/Catia數字研發平臺;

- 約10%將用作營運資金及一般企業用途。

IPO小知識

根據去年8月4日生效的港股IPO新規,港交所對回撥機制進行了調整,引入“雙軌制”。發行人可選擇機制A或機制B作爲首次公開招股發售的分配機制。

- 機制A:分配至公開認購部分的初始比例爲5%,最高回撥比例35%。

- 機制B:發行人事先選定一個分配至公開認購部分的比例(10%-60%),無回撥機制。

機制B的不強制回撥意味着機構投資者將獲得更多份額,中金公司董事總經理施琦表示:此舉有效緩解後市沽壓,有利於IPO合理定價及後市表現,同時稀缺性也激發了散戶投資者認購熱情。

前往新股中心,申購新股>>

風險提示: 投資涉及風險,證券價格可升亦可跌,更可變得毫無價值。投資未必一定能夠賺取利潤,反而可能會招致損失。過往業績並不代表將來的表現。在作出任何投資決定之前,投資者須評估本身的財政狀況、投資目標、經驗、承受風險的能力及瞭解有關產品之性質及風險。個別投資產品的性質及風險詳情,請細閱相關銷售文件,以瞭解更多資料。倘有任何疑問,應徵詢獨立的專業意見。