兩倍多做白銀ETF(AGQ)週五暴跌60%!爲何黃金、白銀史詩級暴跌?

特朗普提名凱文·沃什爲美聯儲主席,黃金白銀1月30日大幅回調

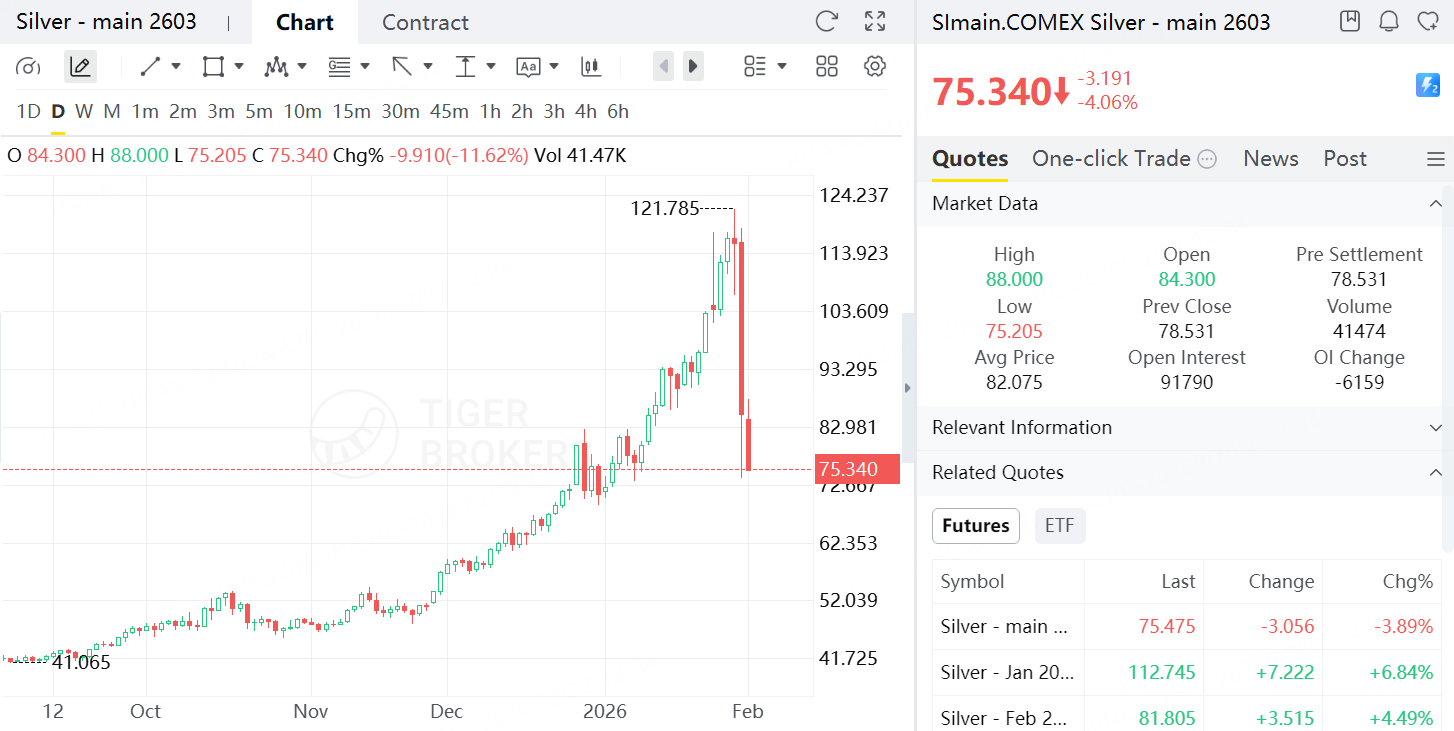

2026年1月30日,國際貴金屬市場出現暴跌。

倫敦金現貨價格從前一日高點約5598美元/盎司一度下跌超過12%,創近40年來最大單日跌幅;白銀從121.65美元/盎司高點一度重挫超30%,刷新歷史最大單日跌幅紀錄。

根據Tiger數據,白銀期貨1月30日盤中一度暴跌逾35%,收盤跌逾26%。

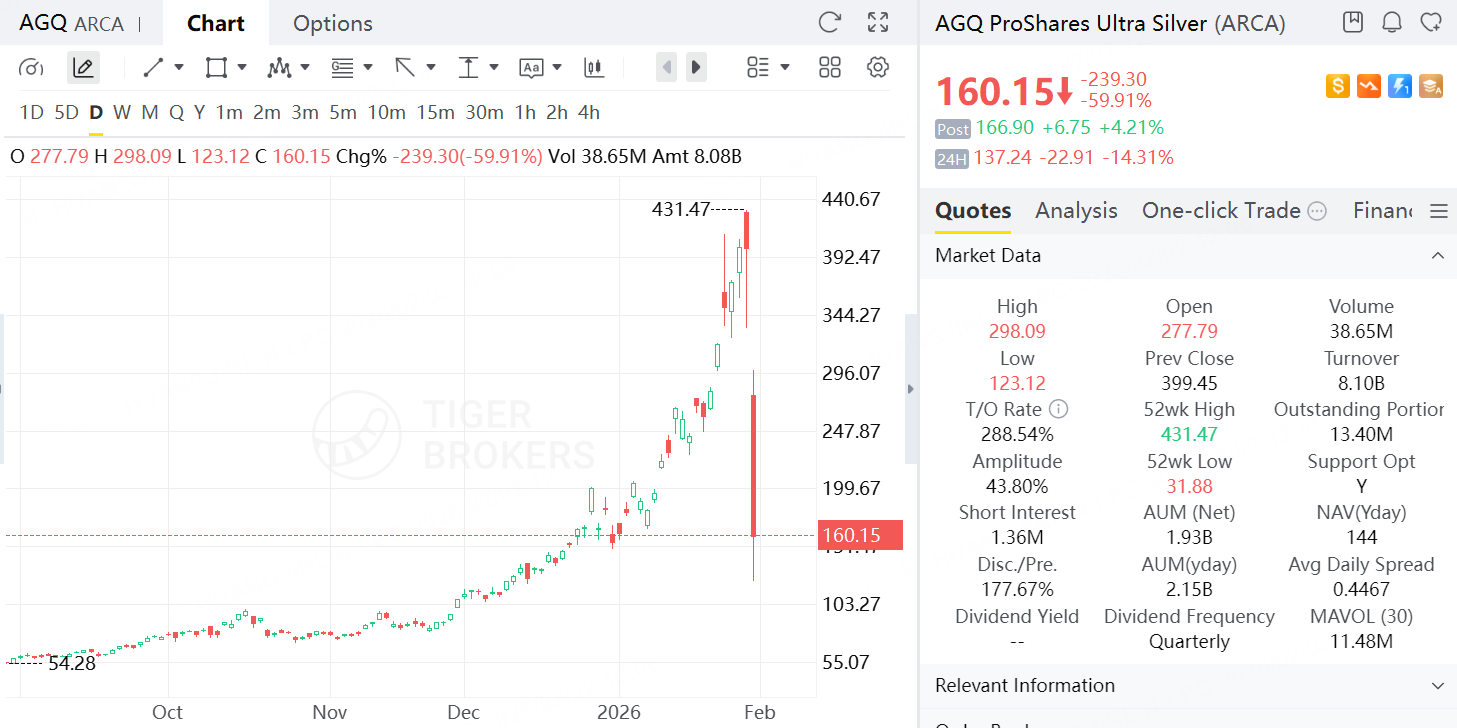

相關槓桿ETF跌幅更是驚人,兩倍多做白銀ETF(AGQ)更是暴跌60%,而今日美股夜盤繼續大跌14%。

直接觸發因素是美國總統特朗普當日宣佈提名前美聯儲理事凱文·沃什(Kevin Warsh)爲下一任美聯儲主席,接替即將卸任的鮑威爾。

沃什被市場視爲相對務實、偏鷹派的候選人,其提名緩解了此前市場對美聯儲獨立性受損、可能推行極端寬鬆政策的擔憂,美元指數快速走強,導致以美元計價的金銀價格承壓。

從更深層次看,此次回調主要源於前期漲幅過大後的獲利了結與槓桿資金去槓桿效應。2025年全年黃金累計漲幅超過70%,白銀漲幅高達150%以上,2026年初白銀價格續漲超過55%。

推動這一輪暴漲的主要因素包括:全球央行持續大規模增持黃金儲備(應對去美元化與貨幣體系多元化需求)、地緣政治風險升溫、通脹對沖需求增強,以及AI技術革命帶動白銀工業需求爆發式增長(數據中心、太陽能光伏、電動汽車、芯片及電子製造等領域對白銀的消耗大幅增加,形成結構性供需缺口)。

此外,芝商所(CME)在當日公告進一步上調貴金屬期貨保證金要求,壓縮槓桿空間,進一步加劇了部分投機頭寸的強制平倉壓力。

芝商所調整期貨保證金,降低槓桿風險

芝商所(CME Group)在2025年和2026年對黃金(COMEX 100 Gold Futures, GC)和白銀(COMEX 5000 Silver Futures, SI)等貴金屬期貨保證金的調整,主要集中在2025年底暴漲期和2026年1月極端行情,目的是應對價格過熱和波動風險。

根據CME官網資料,2025年和2026年主要有以下調整。

2026年調整(百分比制,自動隨價格浮動)

2026年1月12日公告 / 1月13日生效, 重大轉變:從固定美元金額改爲名義價值百分比。

黃金:標準5.0%,HRP(高風險賬戶)5.5%。

白銀:標準9.0%,HRP 9.9%。

鉑金:9.0%,鈀金:11.0%。

原因:價格持續暴漲(黃金超5000美元,白銀翻倍),波動劇烈,百分比制讓保證金自動隨價格上漲而增加,防止槓桿過度。

2026年1月27日左右公告 / 近期生效

白銀:從9%/9.9%上調至11%/12.1%(漲幅約22%)。

黃金等同步小幅上調。

原因:價格繼續衝高,白銀單日振幅超10%,投機風險加劇。

2026年1月30日公告 / 2月2日生效,發生在1月30日暴跌當天公告,進一步“補刀”。

黃金:Non-HRP從6%升至8%,HRP從6.6%升至8.8%。

白銀:Non-HRP從11%升至15%,HRP從12.1%升至16.5%(漲幅約36%)。

鉑金/鈀金同步上調。

原因:極端波動後確保抵押品充足,防止系統性風險和margin call連鎖反應。

2025年調整(固定美元金額調整,主要年底多次上調)

2025年12月26日公告 / 12月29日生效

黃金:初始/維持保證金從約$20,000增至$22,000(漲幅約10%)。

白銀:初始保證金從約$20,000–$22,000增至$25,000(漲幅約14–25%)。

原因:年底價格暴漲,波動加劇。

2025年12月30日公告 / 12月31日生效

貴金屬(金、銀、鉑、鈀)保證金再次上調(具體幅度未詳,但爲第二週內第二次)。

原因:價格繼續波動,投機倉位集中。

2025年全年其他零星調整:

CME在Q4多次小幅提保,幅度5–10%,但未全部公開細節,主要應對全年黃金漲超65%、白銀翻倍的過熱行情。

總體而言,此次回調屬於前期過快上漲後的正常技術性修正,短期波動加大,但長期支撐邏輯(央行購金、地緣風險、工業需求增長等)並未改變。投資者需密切關注後續美聯儲政策走向與宏觀數據變化,理性看待市場波動。