新股申購 | “釣魚裝備之王”樂欣戶外招股進行中!預計將於下週二正式上市

華盛資訊2月2日訊,樂欣戶外於1月31日-2月5日期間開啓招股,一手入場費6186.78港元,預計將於2月10日(星期二)正式上市。

前往新股中心,申購新股>>

樂欣戶外:全球最大的釣魚裝備製造商

- 發售比例:擬全球發售2820.5萬股股份,香港公開發售佔10%(可予重新分配),國際發售佔90%(可予重新分配),在回撥上採用B機制。

- 發售價格:每股發售股份11.25-12.25港元,每手500股,一手入場費6186.78港元。

- 發售日期:1月31日至2月5日

- 上市日期:2月10日

- IPO保薦人:中金爲獨家保薦人

公司簡介

根據弗若斯特沙利文的資料,按2024年收入計,該公司於2024年在全球釣魚裝備行業中排名第一,市場份額爲23.1%。釣魚裝備市場爲釣魚用具市場(包括釣具市場)的一個子行業。根據弗若斯特沙利文的資料,以2024年零售額計,釣魚裝備市場佔全球釣魚用具市場約5.2%。根據弗若斯特沙利文的資料,按2024年收入計,公司於全球釣魚用具製造市場的市場份額爲1.3%。

公司運營雙重業務模式,將OEM/ODM製造能力與不斷增長的OBM業務相結合,以滿足多樣化的市場需求。憑藉公司的產品組合、產品設計及開發、供應鏈及質量控制,公司爲戶外釣魚裝備品牌提供涵蓋產品設計至製造全流程的OEM/ODM解決方案。公司已成爲釣魚裝備OEM/ODM解決方案的全球領導者。於往績記錄期間,公司的收入主要來自OEM/ODM模式,分別佔公司於2022年、2023年、2024年及截至 2025年8月31日止八個月總收入的94.1%、90.2%、92.3%及93.1%。此外,憑藉公司在釣魚裝備設計及製造方面的豐富經驗,公司戰略性地擴展至自有品牌業務。公司於 2017年收購英國知名鯉魚釣品牌Solar。

於中國的釣魚裝備製造行業,公司的市場份額已由2022年的23.4%穩步增長至2024年的 28.4%,鞏固了公司作爲具有持續增長潛力的市場領導者地位。於往績記錄期間,公司的毛利率由2022年的23.2%增加至2024年的26.6%,並進一步增加至截至2025年8月31 日止八個月的27.7%。

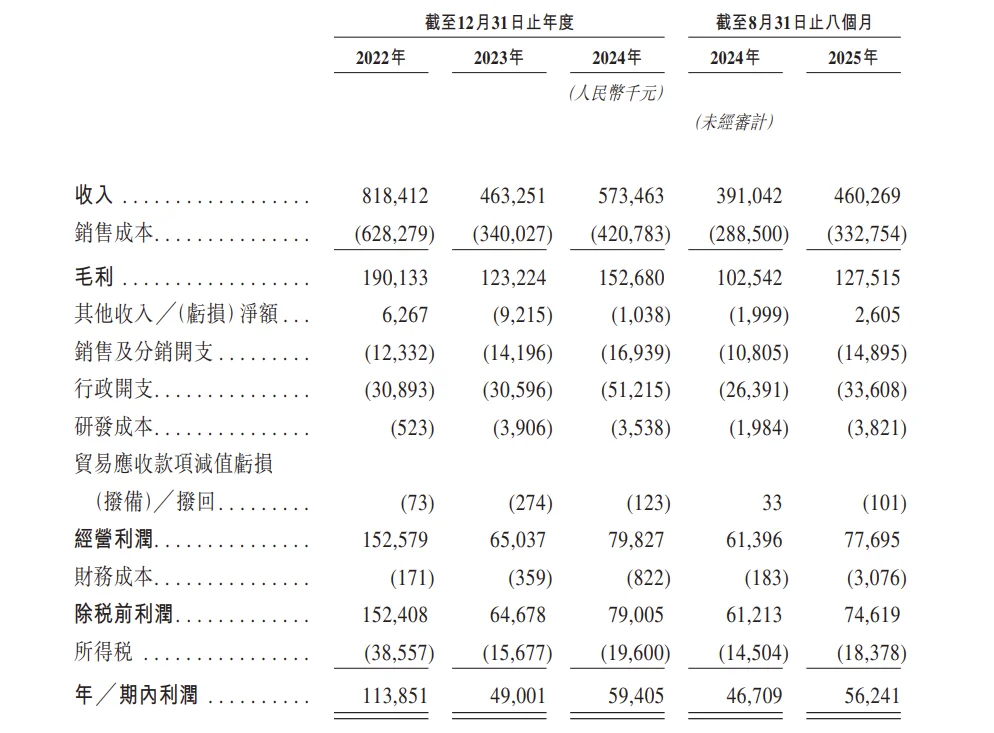

公司業績

於2022年、2023年及2024年及截至2024年及2025年8月31日止八個月,樂欣戶外的總收入分別爲人民幣818.4百萬元、人民幣463.3百萬元、人民幣573.5百萬元、人民幣391.0百萬元及人民幣460.3百萬元,公司於各期間的毛利分別爲人民幣190.1百萬元、人民幣123.2百萬元、人民幣152.7百萬元、人民幣102.5百萬元及人民幣127.5百萬元。

基石投資者

公司已與地平線創業投資管理有限公司、黃山德鈞企業管理有限公司訂立基石投資協議,據此,基石投資者已同意在符合若干條件的前提下,按發售價認購或促使其指定實體認購可購買的發售股份數量,總金額爲1.3億港元。

募資用途

資用途方面,樂欣戶外預計全球發售所得款項淨額約2.72億港元,(假設超額配售選擇權未獲行使,以發售價中位數11.75港元計算)。根據招股書,樂欣戶外擬將全球發售募集資金用於下述用途:

- 約45%將用作品牌開發及推廣;

- 約25%將用作產品設計及開發及建立全球釣魚用具創新中心;

- 約20%將用作升級生產設施,並提升公司的數字化能力;

- 約10%將用作營運資金及一般企業用途。

IPO小知識

根據去年8月4日生效的港股IPO新規,港交所對回撥機制進行了調整,引入“雙軌制”。發行人可選擇機制A或機制B作爲首次公開招股發售的分配機制。

- 機制A:分配至公開認購部分的初始比例爲5%,最高回撥比例35%。

- 機制B:發行人事先選定一個分配至公開認購部分的比例(10%-60%),無回撥機制。

機制B的不強制回撥意味着機構投資者將獲得更多份額,中金公司董事總經理施琦表示:此舉有效緩解後市沽壓,有利於IPO合理定價及後市表現,同時稀缺性也激發了散戶投資者認購熱情。

前往新股中心,申購新股>>

風險提示: 投資涉及風險,證券價格可升亦可跌,更可變得毫無價值。投資未必一定能夠賺取利潤,反而可能會招致損失。過往業績並不代表將來的表現。在作出任何投資決定之前,投資者須評估本身的財政狀況、投資目標、經驗、承受風險的能力及瞭解有關產品之性質及風險。個別投資產品的性質及風險詳情,請細閱相關銷售文件,以瞭解更多資料。倘有任何疑問,應徵詢獨立的專業意見。