新股申購 | “港股量販零食第一股”鳴鳴很忙今起招股!一手入場費23898.62港元,引入騰訊、黑石等基石投資者

華盛資訊1月20日訊,鳴鳴很忙(01768)今起招股,將於2026年1月28日(星期三)上午九時正開始在聯交所買賣。

前往新股中心,申購新股>>

鳴鳴很忙:中國頭部連鎖零售商

- 發售比例:擬全球發售1410.11萬股H股,其中香港發售佔約10%,國際發售佔約90%,另有15%超額配股權(機制B)

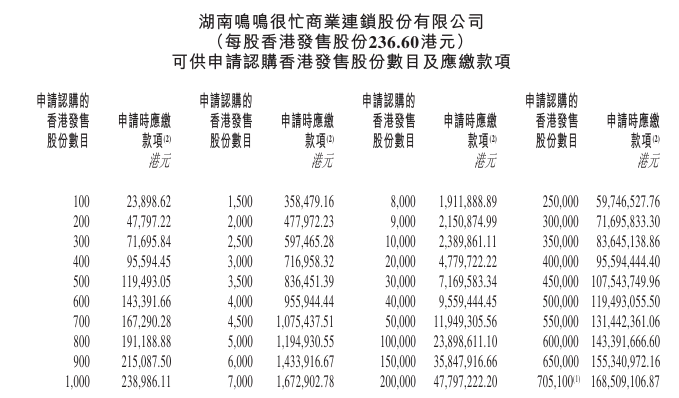

- 發售價格:每股發售價範圍229.6-236.6港元,每手100股,一手入場費23,898.62港元

- 發售日期:1月20日至1月23日

- 上市日期:1月28日

- IPO保薦人:高盛、華泰證券

公司簡介

集團是中國一家成熟且穩步發展的食品飲料零售商。根據弗若斯特沙利文報告,按2024年休閒食品飲料產品GMV計,集團是中國最大的連鎖零售商;按2024年食品飲料產品GMV計,集團亦是中國第四大連鎖零售商,並保持高速增長。

截至2025年9月30日,集團的門店網絡包括19517家門店,覆蓋中國28個省份和所有線級城市,且集團門店網絡中約59%的門店位於縣城及鄉鎮。於2024年,集團取得GMV人民幣555億元。截至2025年9月30日止九個月,集團取得GMV人民幣661億元,較2024年同期增長74.5%。

公司業績

招股書顯示,於往績記錄期間,該集團錄得快速增長。集團的收入由2022年的人民幣4,285.7百萬元增至2023年的人民幣102.95億元,並進一步增至2024年的人民幣393.44億元,2022年至2024年的複合年增長率爲203.0%。趙一鳴收購事項爲集團2022年至2023年收入增長的部分原因。

集團的收入從2022年的人民幣42.86億元大幅增加至2023年的人民幣102.95億元;所收購的趙一鳴零食門店貢獻人民幣10.47億元,或集團2023年總收入的10.2%。於趙一鳴收購事項後、於2024年及截至2025年9月30日止九個月,集團的兩個品牌(現已整合納入統一運營管理體系)已共同推動集團的收入持續增長。

基石投資者

集團已與騰訊控股、Temasek、BlackRock、富達基金、博時國際、易方達、Springs Capital (Hong Kong)、泰康人壽訂立基石投資協議,據此,基石投資者已同意按發售價認購或促使其指定實體認購合共約1.95億美元的發售股份。按發售價每股發售股份233.10港元計算,基石投資者將認購的發售股份總數將爲651.98萬股。

募資用途

根據發售價爲每股發售股份233.10港元(即所述發售價範圍中位數),集團估計將收取全球發售所得款項淨額約31.24億港元,或倘超發售量調整權及額配股權獲悉數行使則收取39.6億港元,其中:

- 約25.0%將用於提升集團的供應鏈能力及提高集團的產品開發能力

- 約20.0%將用於門店網絡升級,以及加盟商的持續賦能

- 約20.0%將用於品牌建設及推廣活動

- 約20.0%將用於提升集團的科技能力和數字化水平

- 約5.0%將用於有選擇性地尋求與集團的業務互補的戰略投資和收購機會

- 約10.0%將用於營運資金及其他一般企業用途

IPO小知識

根據去年8月4日生效的港股IPO新規,港交所對回撥機制進行了調整,引入“雙軌制”。發行人可選擇機制A或機制B作爲首次公開招股發售的分配機制。

- 機制A:分配至公開認購部分的初始比例爲5%,最高回撥比例35%。

- 機制B:發行人事先選定一個分配至公開認購部分的比例(10%-60%),無回撥機制。

機制B的不強制回撥意味着機構投資者將獲得更多份額,中金公司董事總經理施琦表示:此舉有效緩解後市沽壓,有利於IPO合理定價及後市表現,同時稀缺性也激發了散戶投資者認購熱情。新規後,截至25年11月13日上市的32只新股中,27只選擇採用機制B上市,其中24只新股上市首日錄得正漲幅。

前往新股中心,申購新股>>

風險提示: 投資涉及風險,證券價格可升亦可跌,更可變得毫無價值。投資未必一定能夠賺取利潤,反而可能會招致損失。過往業績並不代表將來的表現。在作出任何投資決定之前,投資者須評估本身的財政狀況、投資目標、經驗、承受風險的能力及瞭解有關產品之性質及風險。個別投資產品的性質及風險詳情,請細閱相關銷售文件,以瞭解更多資料。倘有任何疑問,應徵詢獨立的專業意見。