臺積電Q4淨利大增35%,AI需求全面爆發,將產能推到極限!

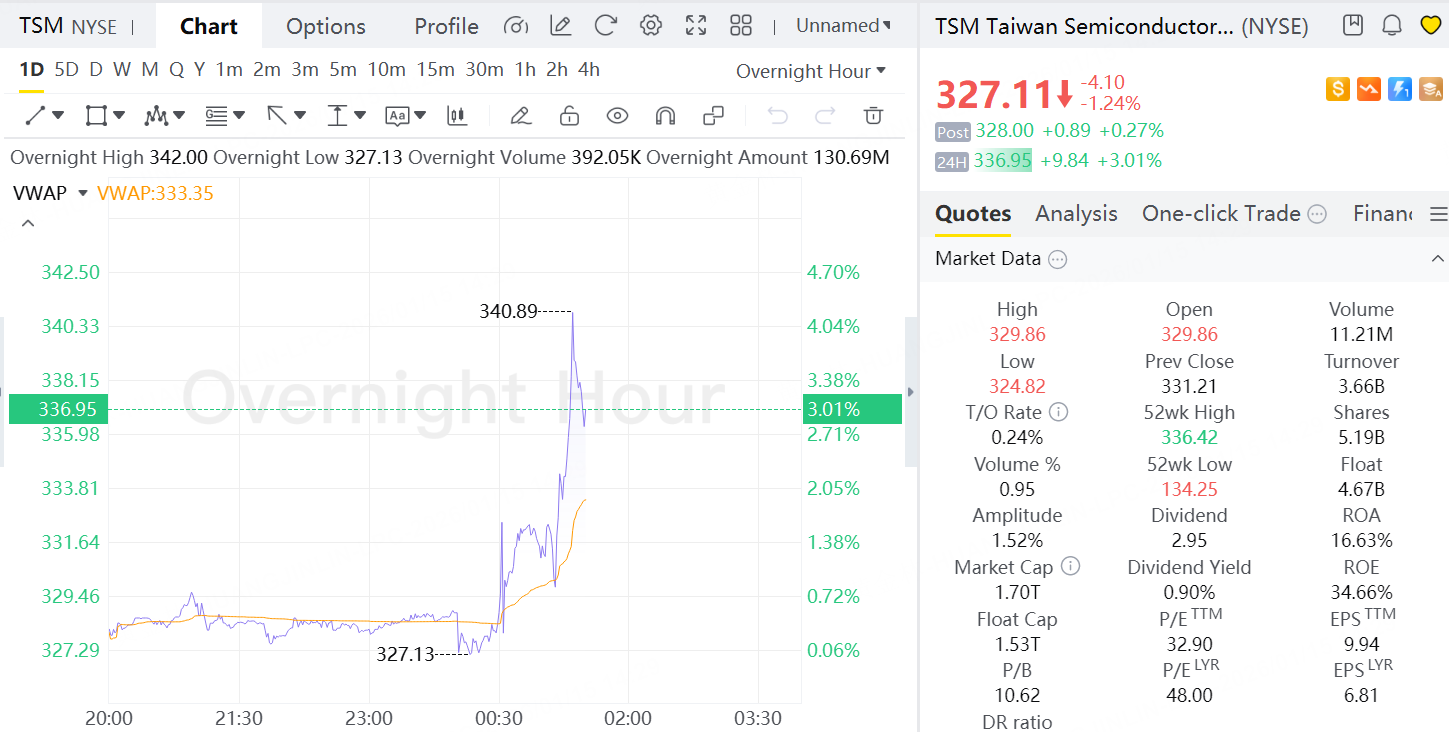

1月15日,臺積電Q4公佈的業績超預期,股價美股夜盤一度大漲3%:

英偉達、AMD、阿斯麥、博通、應用材料、泛林集團等紛紛跟漲。

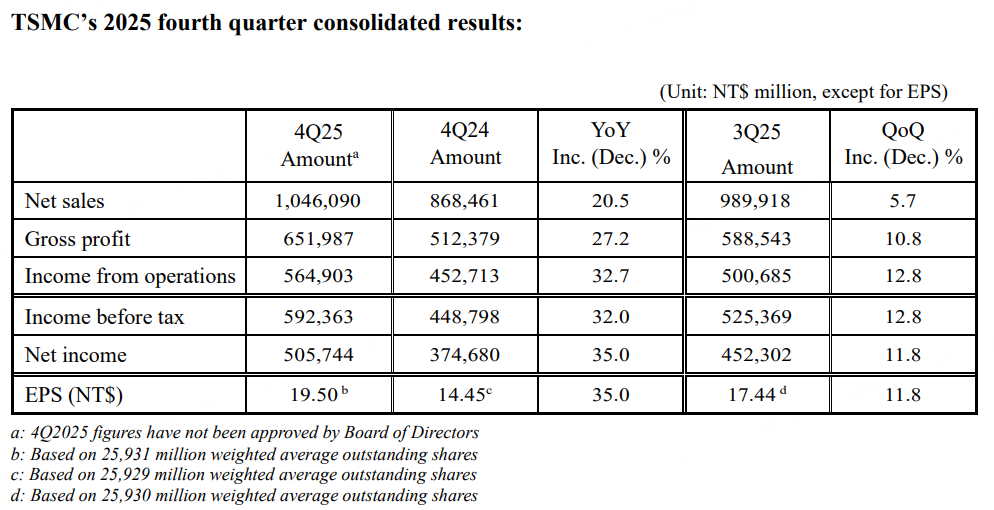

臺積電公佈最新的Q4業績數據

臺積電第四季度營收爲 10460.9億新臺幣,同比增長 20.5%;淨利潤 5057.4億新臺幣,同比大增 35%,顯著高於市場預期的 4670億新臺幣。季度毛利率爲 62.3%,同樣優於市場預期的 60.6%。

臺積電Q4業績數據

臺積電Q4業績數據

製程結構方面,3納米制程出貨佔當季晶圓銷售額的 28%,5納米制程佔 35%,7納米制程佔 14%。整體來看,先進製程(7納米及以下)營收佔比高達 77%,顯示高端製程仍是業績增長的核心動力。

臺積電表示未來三年資本支出將更高,預計2026年資本支出520億美元至560億美元。

AI浪潮衝擊全球最大晶圓代工廠

去年11月,英偉達CEO黃仁勳在一年內第五次訪臺期間,與臺積電董事長兼CEO魏哲家一同會見媒體。魏哲家當時笑稱,黃仁勳此行是“來要更多芯片的”,而站在一旁的黃仁勳毫不猶豫地回應:“沒錯!”

但提出類似請求的,並不只有英偉達。近幾個月來,博通(Broadcom)也多次要求臺積電增加產能,用於生產谷歌自研的張量處理器(TPU)。知情人士透露,臺積電已明確告知英偉達和博通,目前無法滿足其全部新增產能需求。

即便臺積電近期宣佈擴大在美國亞利桑那州的晶圓廠建設,但由於新廠投產仍需數年時間,短期內難以緩解當前的產能緊張局面。

這一回應,凸顯了AI浪潮對全球芯片製造體系帶來的巨大沖擊。作爲全球最大的晶圓代工廠,臺積電負責生產全球約90%的先進製程芯片,客戶包括蘋果、英偉達、谷歌等科技巨頭。

當前,AI相關芯片需求正從多個方向同時爆發。OpenAI計劃建設超大規模數據中心,對芯片的需求以“百萬顆”爲單位計算;谷歌正大量採購英偉達GPU,同時也要求博通和臺積電擴大其自研TPU的產能。

去年10月,魏哲家在財報電話會上直言,臺積電最先進製程芯片的需求規模,已達到公司當前產能的三倍。隨着臺積電即將公佈最新財報,產能瓶頸問題勢必成爲市場關注的焦點。

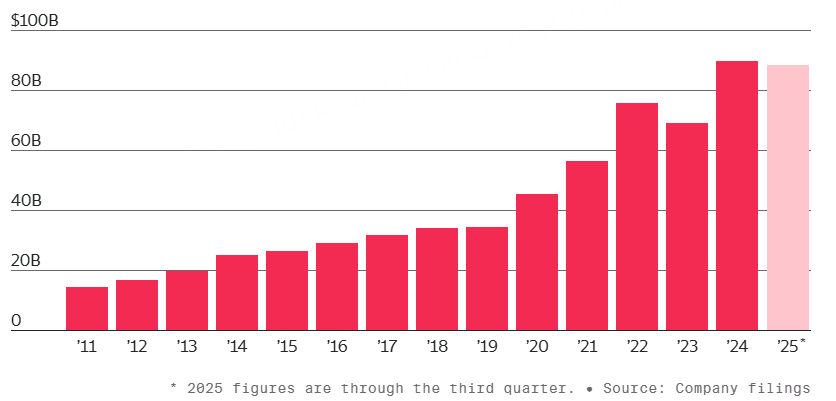

圖:臺積電年度營收在2023年出現小幅下滑,但隨着AI熱潮興起,業績已重新回升:

臺積電年度營收

臺積電年度營收

部分客戶轉向三星,自建晶圓廠也被提上議程

在產能受限的背景下,一些客戶開始尋找替代方案。特斯拉去年7月與三星電子簽署了一份價值約165億美元的協議,委託三星代工其下一代芯片。此後,馬斯克甚至公開表示,特斯拉未來不排除自建芯片工廠,以確保長期供應安全。

不過,AI芯片並非唯一的需求來源。數據中心建設熱潮,同樣推高了對高速互連、存儲控制等高端芯片的需求,進一步加重了臺積電的產能壓力。

不同客戶需求疊加,產線調配難度陡增

臺積電面臨的挑戰在於,必須在多個重量級客戶之間平衡資源。其最大客戶蘋果的芯片需求相對穩定,可提前規劃;但AI競賽所帶來的芯片需求高度不確定,波動極大。

更復雜的是,許多關鍵芯片共用同一批先進產線。例如,iPhone與iPad芯片與AMD的AI芯片使用相同製程,而蘋果服務器芯片則與英偉達最新一代Rubin芯片、谷歌TPU共用更高階產線。

在這種背景下,即便需求強勁,產能調度的靈活性也極爲有限。

擴產動作不斷,但“解渴”仍需時間

爲緩解緊張局面,臺積電正採取多項措施。據臺媒報道,公司已決定將日本新建工廠調整爲2納米先進製程產線,預計2027年完工。

此外,臺積電還加快了亞利桑那州第二座工廠的建設進度,計劃在2027年提前一年量產3納米芯片。但整體來看,這些新增產能短期內仍難以緩解當前的“供不應求”。

需要注意的是,所謂“納米制程”更多代表工藝代際,並非真實物理尺寸。製程越先進,晶體管密度越高,性能與能效也隨之提升。

爲何臺積電對新建工廠仍保持謹慎?

儘管AI需求強勁,臺積電尚未承諾新建專門面向AI浪潮的全新晶圓廠。多名資深員工指出,這種謹慎源於半導體行業強烈的週期性特徵。

建設一座先進晶圓廠往往需要數年、數百億美元投資,但市場需求的變化速度卻遠快於產能建設。一旦客戶削減訂單,鉅額投資可能迅速轉化爲閒置產能。

疫情期間,臺積電曾爲汽車、遊戲機和消費電子需求激增而大舉擴產。但隨着全球復常,這些需求迅速回落,導致公司2023年營收同比下降8.7%,儘管AI芯片需求正開始起飛。

代工模式決定了臺積電必須“守紀律”

與英特爾、三星不同,臺積電不設計、不銷售自有芯片,僅專注代工製造。這一模式使其能持續提升製造工藝,但也要求在產能分配上保持高度紀律性。

公司內部設有龐大的市場研究團隊,用於評估客戶及其下游市場,並按照嚴格的年度節奏與客戶協商產能與價格。客戶無法通過“加價”獲得優先排產,也不能隨意取消訂單。

一位臺積電高管表示:“我們努力公平對待所有客戶。”

封裝產能,成爲新的“隱形瓶頸”

除晶圓製造外,先進封裝能力也日益成爲限制因素。部分最先進的AI芯片,只能在臺灣完成封裝,即便芯片本身已在美國生產。

英偉達在2023年就曾遭遇封裝瓶頸:當時Hopper芯片產量充足,但封裝能力不足,導致成品交付受限。此後,臺積電擴建了臺灣的先進封裝產能,問題纔有所緩解。

自2025年初起,英偉達已基本鎖定臺積電的先進封裝資源,以確保其最新處理器供應。這也使得博通爲谷歌追加的TPU封裝需求,難以完全獲得滿足。

目前,AMD和博通正測試其他封裝供應商,以降低對臺積電的依賴。