【首席視野】熊園:10月底以來基建實物量持續走弱

>需求:地產銷售同比降幅仍闊,汽車零售偏弱;

>價格:鋼鐵、煤炭價格上漲,豬肉價格環比小跌;

>庫存:工業金屬、建材庫存均下降;

>交通物流:航線運價延續回升;

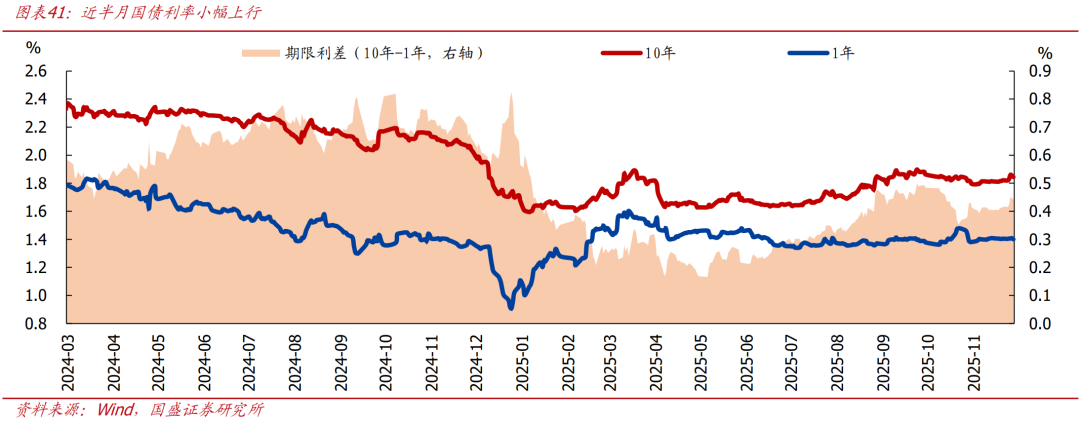

>流動性:專項債發行提速,中國國債利率小幅上行。

一、供給:上下游開工多數回落。

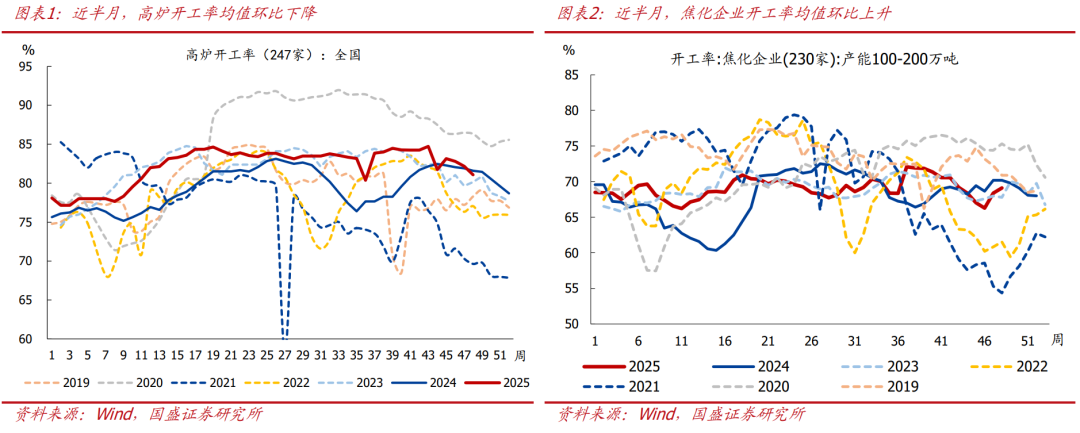

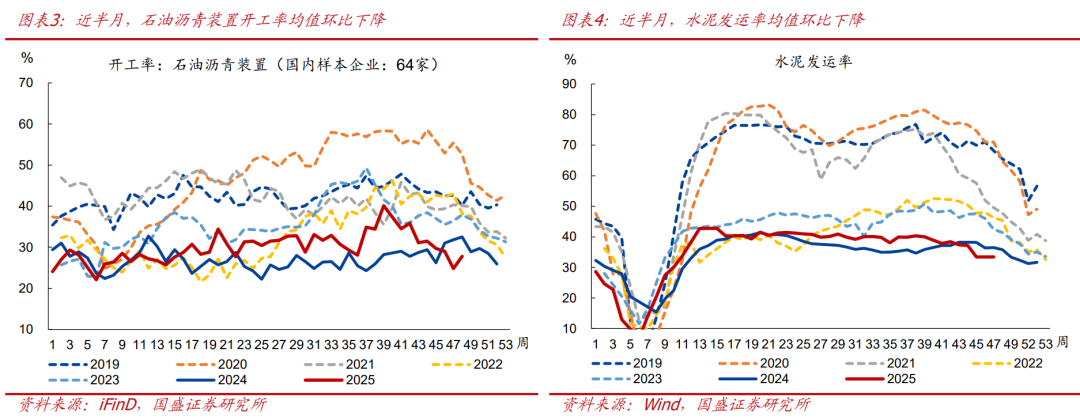

>上游看,高爐企業開工率下降,可能與反內卷有關;瀝青開工率、水泥發運率也均下降,基建實物工作量未有明顯改善。近半月來,全國247家樣本高爐開工率環比回落1.3個百分點至81.6%;焦化企業開工率環比回升2.1個百分點至68.7%。瀝青開工率環比回落3.1個百分點至26.3%,水泥發運率環比回落1.8個百分點至33.4%,均爲近年同期最低。

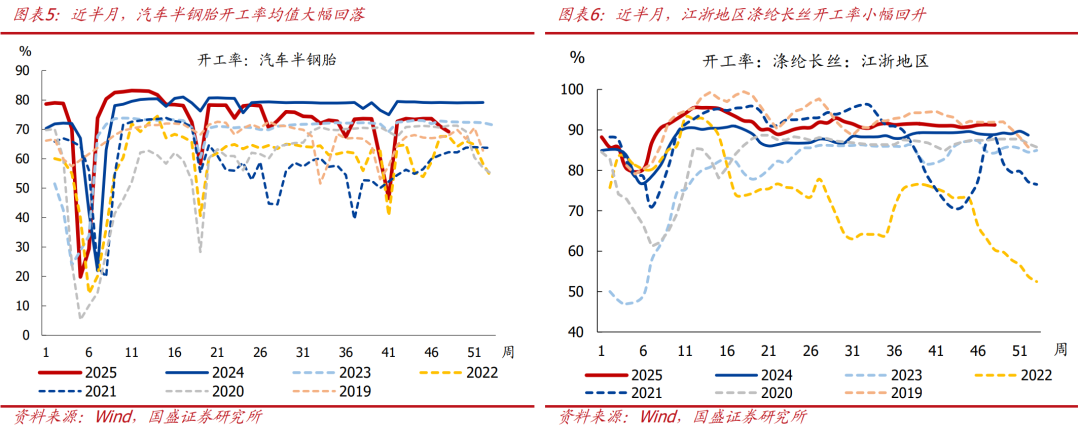

>中下游看,汽車半鋼胎開工率大幅回落,滌綸長絲開工率小幅回升。近半月,汽車半鋼胎開工率均值環比下降3.5個百分點至70.1%,江浙地區滌綸長絲開工均值環比回升0.3個百分點至91.3%,仍爲近年同期次高。

二、需求:地產銷售同比降幅仍闊,汽車零售偏弱。

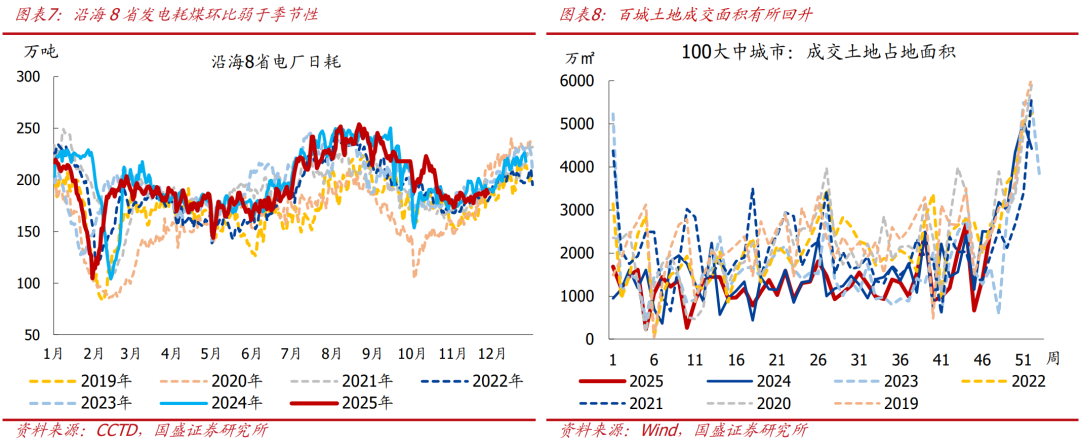

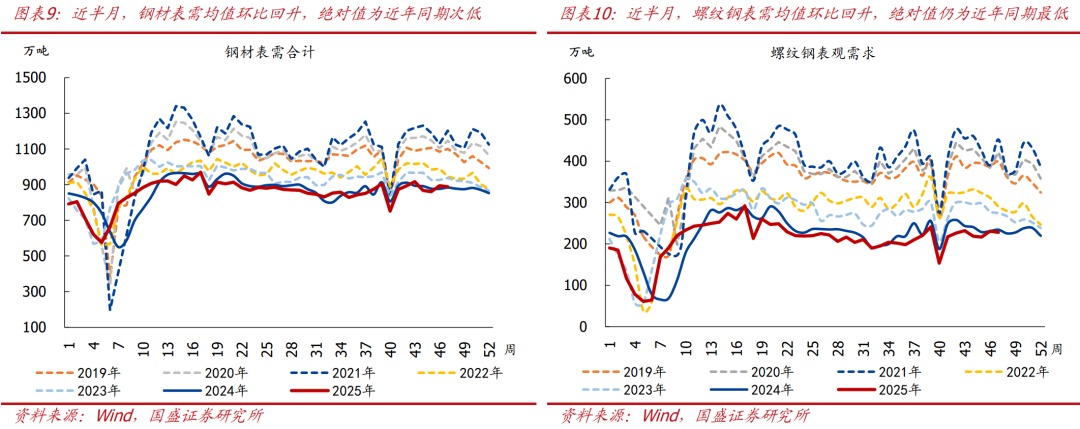

>生產復工:近半月,沿海8省發電耗煤環比回升2.2%,弱於季節規律,同比降幅擴大至4.2%;百城土地成交面積環比增18.4%,強於季節規律,同比降21.2%;鋼材、螺紋鋼表需環比分別回升3.2%、5.5%、強於季節規律,絕對值仍在近年同期低位。

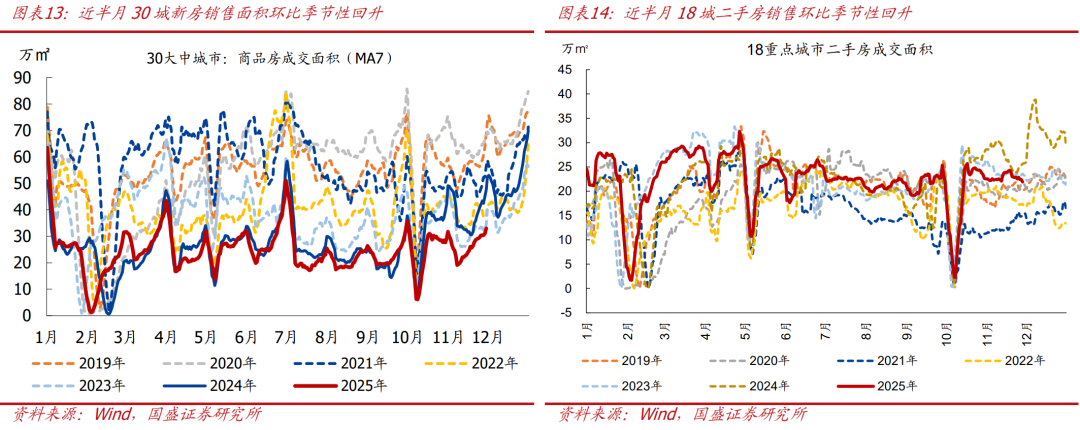

>線下消費:地產銷售環比季節性回升,同比降幅仍闊;汽車零售偏弱。

1)新房:11月30大中城市商品房成交面積環比回升8.0%,略弱於近年同期均值,絕對值仍爲近年同期最低,同比降31.7%(10月同比降26.6%);

2)二手房:11月18個重點城市二手房銷售面積日均成交面積環比升20.8%,略弱於季節規律,同比降14.9%(10月同比降13.6%);

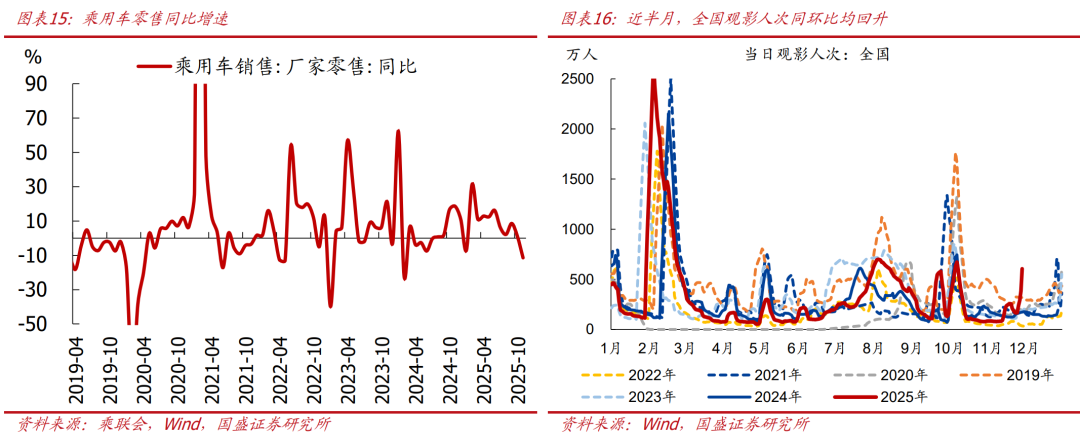

3)乘用車:11月1日-23日,乘用車日均銷售6.0萬輛,環比降1.6%,同比降11.4%,主因汽車置換補貼政策覆蓋面收窄、支持力度減弱。

三、價格:鋼鐵、煤炭價格上漲,豬肉價格環比小跌。

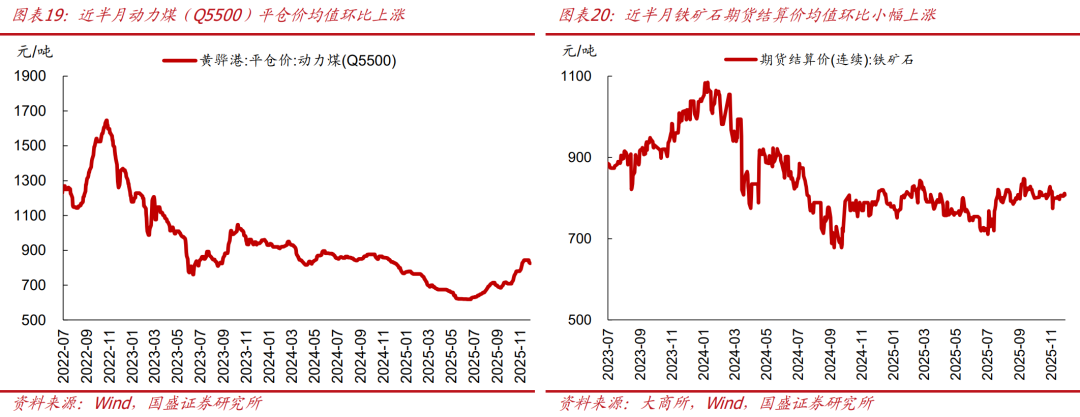

>上游資源品:近半月,南華工業品指數均值環比下跌1.3%,重點商品中:布倫特原油價格環比下跌0.8%,同比跌幅擴大至13.6%。黃驊港Q5500動力煤平倉價環比上漲1.6%,同比由下跌轉爲上漲0.3%。鐵礦石期貨結算價環比上漲0.9%,同比漲幅擴大至3.0%。

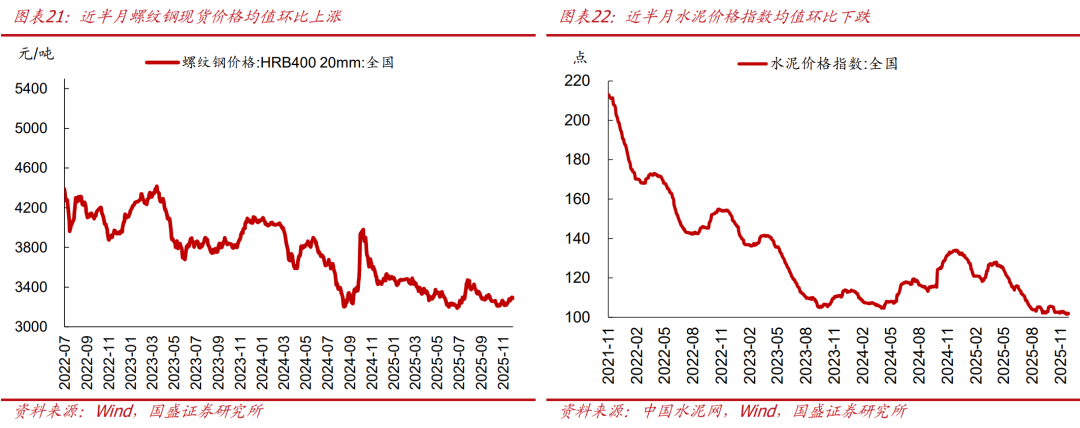

>中游工業品:近半月,螺紋鋼現貨價格均值環比上漲1.6%,同比跌幅收窄至4.7%。水泥價格均值環比下跌0.8%、同比跌幅擴大至23.8%。

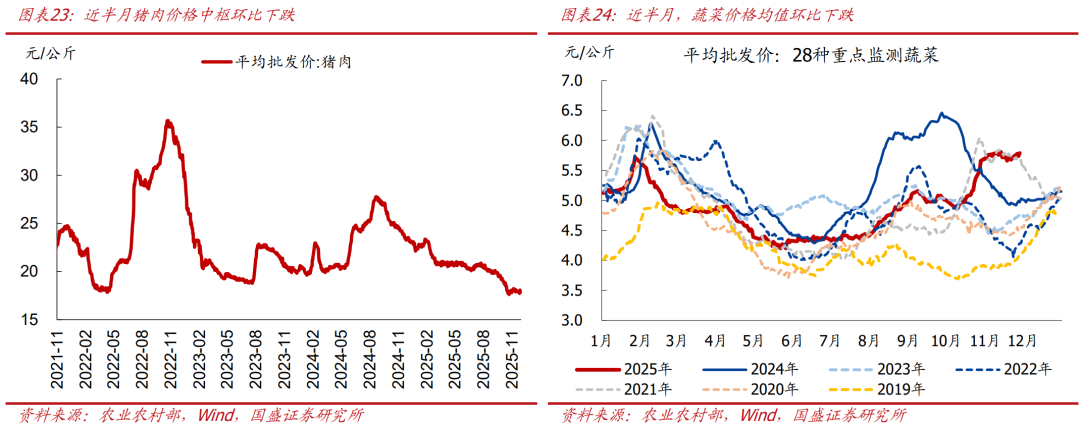

>下游消費品:近半月,豬肉價格均值環比跌1.0%至約17.9元/公斤,同比跌幅收窄至24.0%。蔬菜價格環比跌0.6%,同比漲幅擴大至15.5%。

四、庫存:工業金屬、建材庫存均下降。

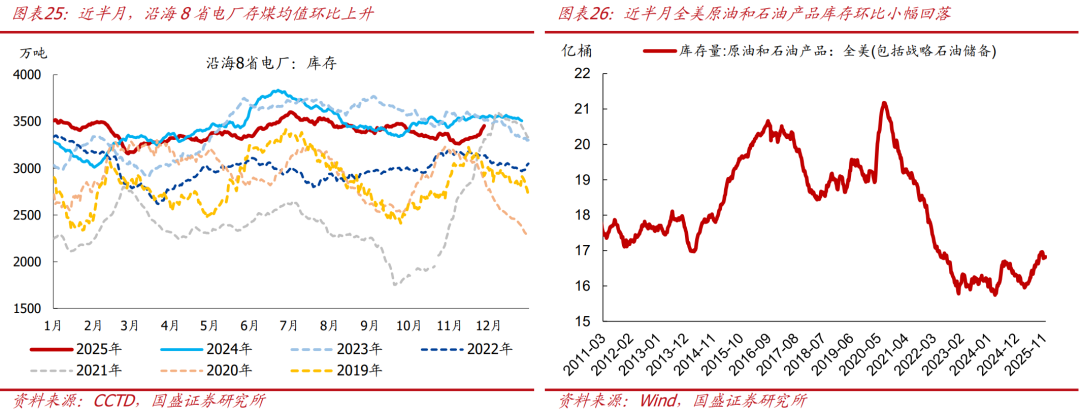

>能源:沿海8省電廠存煤均值環比上升2.0%,同比下降5.4%、相比2019年同期偏高7.9%。截至2025年11月21日,全美原油及石油產品庫存環比下降12.2萬桶,絕對值降至16.82億桶。

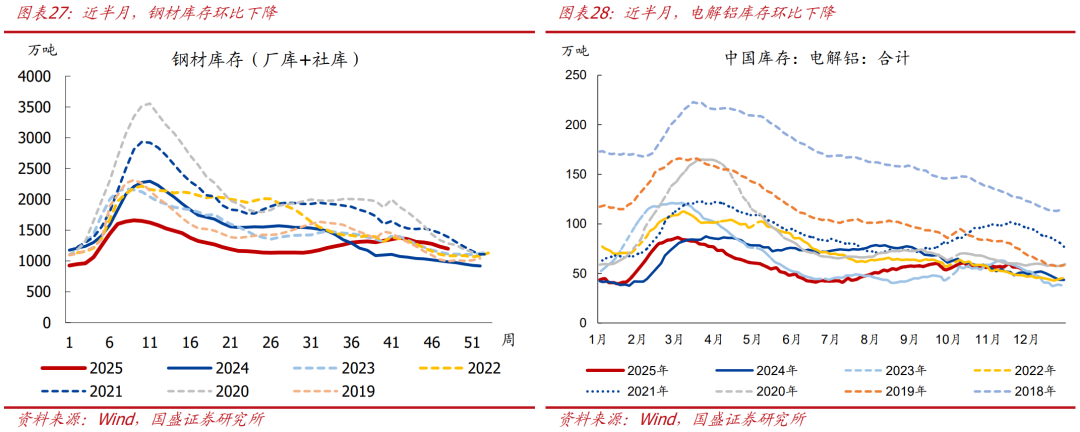

>金屬:鋼材、電解鋁庫存環比分別降6.0%、0.4%。

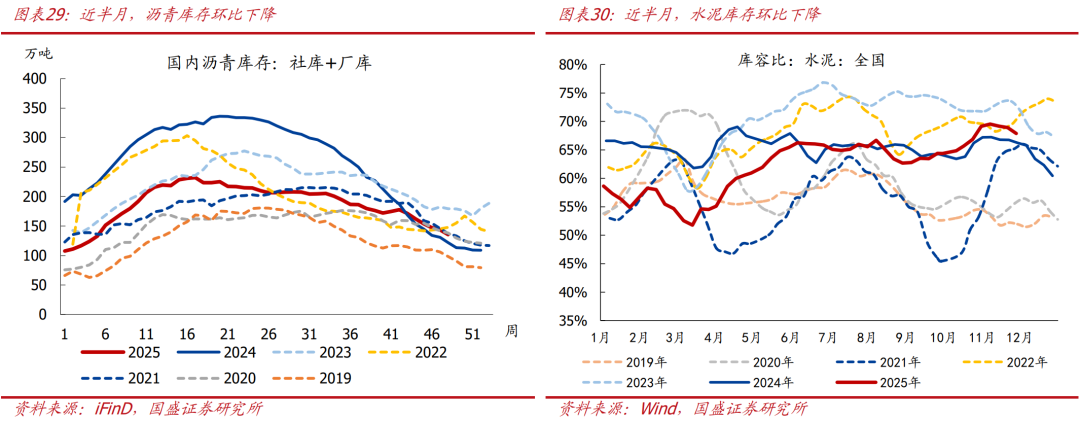

>建材:瀝青庫存環比降7.9%,同比增11.0%。水泥庫容比均值環比下降1.0個百分點至68.4%,相比2024年同期偏高1.9個百分點。

五、交通物流:航線運價延續回升。

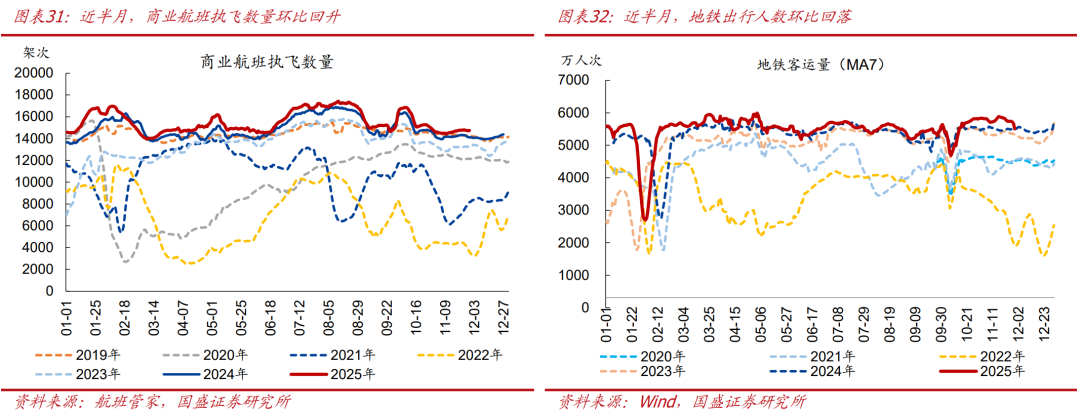

>人員流動:近半月,商業航班執飛數量環比升1.4%,10個重點城市地鐵客運量環比回落2.7%,絕對值均爲近年同期最高。

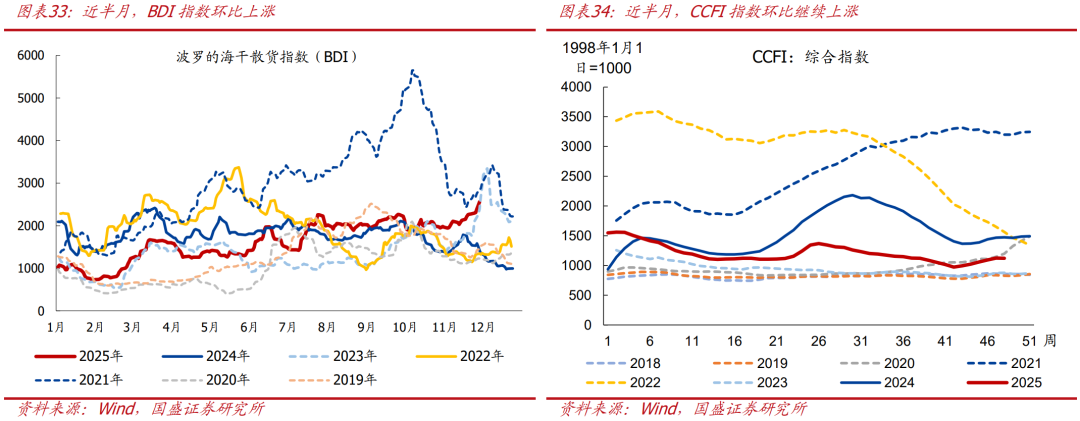

>出口運價:近半月來,BDI指數環比上漲13.5%,相比2024年同期偏高49.8%。CCFI指數環比上漲4.3%,相比2024年同期偏低23.7%。

六、流動性跟蹤:專項債發行提速,中國國債利率小幅上行。

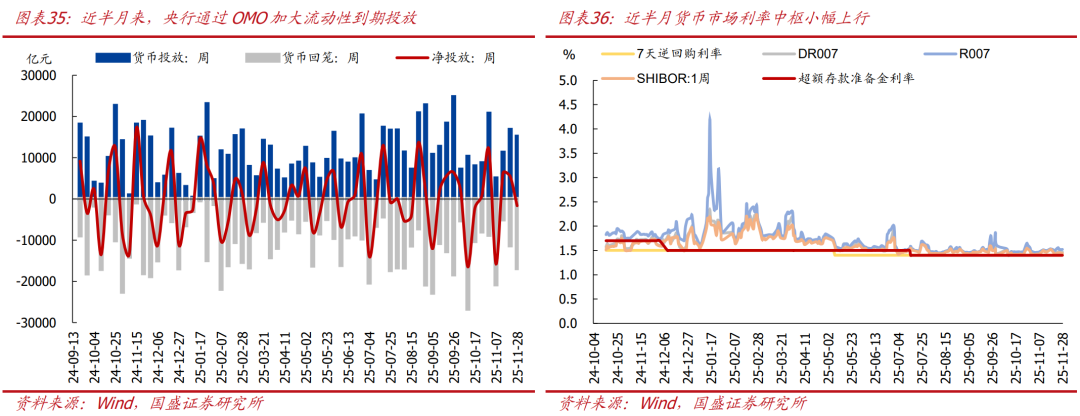

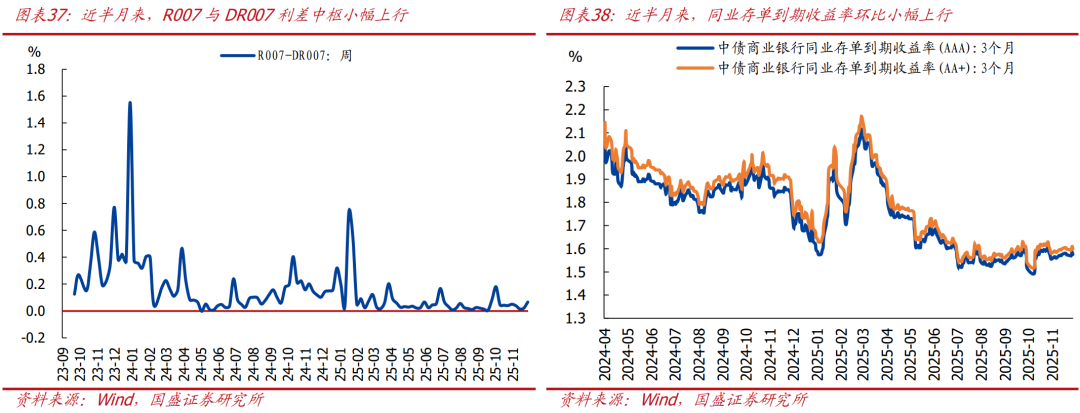

>貨幣市場流動性:爲對沖稅期走款+跨月+同業存單到期帶來的資金缺口,近半月央行通過OMO實現貨幣淨投放3898億元;通過6個月買斷式逆回購實現貨幣淨投放5000億元;通過MLF實現貨幣淨投放1000億元。資金面小幅收緊,貨幣市場利率小幅上行,DR007、R007和Shibor(1周)中樞環比分別上行2.3bp、4.0bp、1.0bp;R007、DR007利差小幅上行1.7bp;3月期AAA、AA+同業存單到期收益率環比均上行0.8bp。

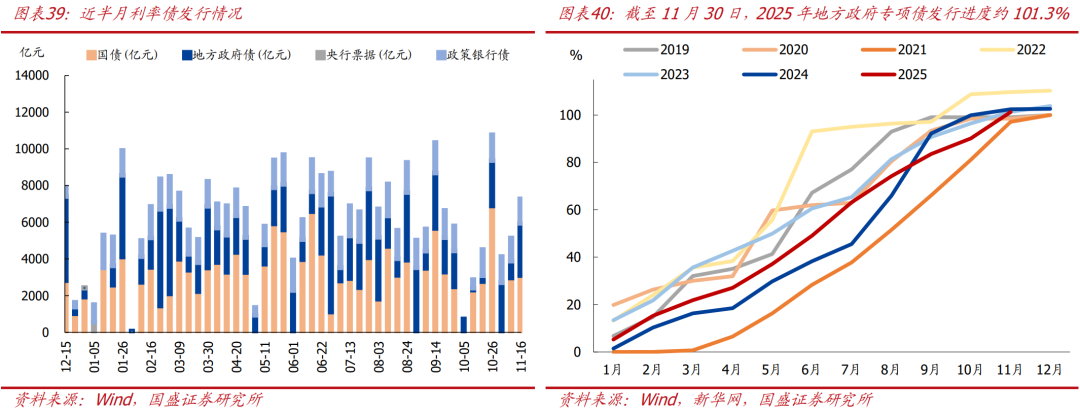

>債券市場流動性:近半月來,利率債合計發行12026.0億元,環比上期少發382.7億元。具體看:國債發行4392.1億元,環比少發1660億元。地方政府債發行5360.2億元,環比多發1593.4億元,其中:地方專項債發行3075.8億元;年初以來累計發行44567.7億元,如果按照44000億元的額度計算,發行進度101.3%,專項債發行有所提速。政策性銀行債發行2273.7億元,環比少發316.1億元。國債利率小幅上行。其中:10Y國債到期收益率中樞環比上行2.2bp,1Y國債到期收益率中樞環比上行0.4bp,分別收於1.844%、1.401%。

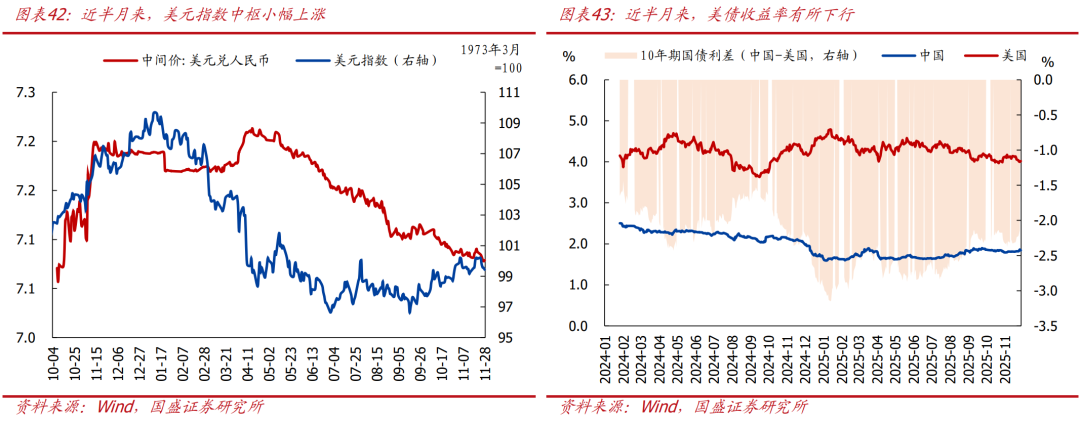

>匯率&海外市場:受美聯儲12月降息預期擾動,近半月美元指數中樞小幅上漲,均值環比回升0.2%、收於99.439;人民幣不升不貶,美元兌人民幣(央行中間價)均值持平前值。截至11月28日,10年期美債收益率較兩週前下行12.0bp、收於4.02%;中美利差(中國-美國)倒掛幅度收窄15.1bp、收於217.7bp。

風險提示:

一、供給:上下游開工多數回落

上游看,高爐企業開工率下降,可能與反內卷有關;瀝青開工率、水泥發運率也均下降,基建實物工作量未有明顯改善。近半月來,全國247家樣本高爐開工率均值環比回落1.3個百分點至81.6%,相比2024年同期偏低0.1個百分點,相比2019年同期偏高3.9個百分點。焦化企業開工率均值環比回升2.1個百分點至68.7%,相比2024年、2019年同期分別偏低1.4、2.8個百分點。石油瀝青裝置開工率均值環比回落3.1個百分點至26.3%,創近年同期新低,相比2024年、2019年同期分別偏低5.9、15.1個百分點。水泥發運率均值環比回落1.8個百分點至33.4%,仍爲近年同期最低,相比2024年、2019年同期分別偏低3.0、36.1個百分點。

下游看,汽車半鋼胎開工率大幅回落,滌綸長絲開工率小幅回升。近半月來,汽車半鋼胎開工率均值環比下降3.5個百分點至70.1%,相比2024年同期偏低9.0個百分點、相比2019年同期仍然偏高2.5個百分點。江浙地區滌綸長絲開工均值環比回升0.3個百分點至91.3%,仍爲近年同期次高,相比2024年同期偏高2.4個百分點,相比2019年同期偏低0.6個百分點。

二、需求:地產銷售同比降幅仍闊,汽車零售偏弱

1.生產復工:土地成交、鋼材表需均回升

沿海8省發電耗煤環比弱於季節性。近半月來(11.14-11.27),沿海8省發電耗煤環比回升2.2%,弱於季節規律(2019-2024年同期均值爲升7.8%),同比降幅擴大至4.2%。

百城土地成交面積有所回升。近半月(數據截至11.23),百城土地周均成交面積均值錄得1970.2萬㎡,環比增18.4%,強於季節規律(2019-2024年同期均值爲-5.6%);同比降21.2%,相比2019年同期偏低13.5%。

鋼材、螺紋鋼表需環比回升、強於季節規律,絕對值仍在近年同期低位。近半月,鋼材表需均值環比回升3.2%至891.1萬噸,強於季節規律(2019-2024年同期環比均值爲-2.2%),絕對值爲近年同期次低,相比2024年同期偏高1.2%,相比2019年同期偏低18.4%。其中:螺紋鋼表需均值環比回升5.5%至229.4萬噸,強於季節規律(2019-2024年同期環比均值爲-2.8%),絕對值仍爲近年同期最低,相比2024年、2019年同期分別偏低1.4%、41.6%。

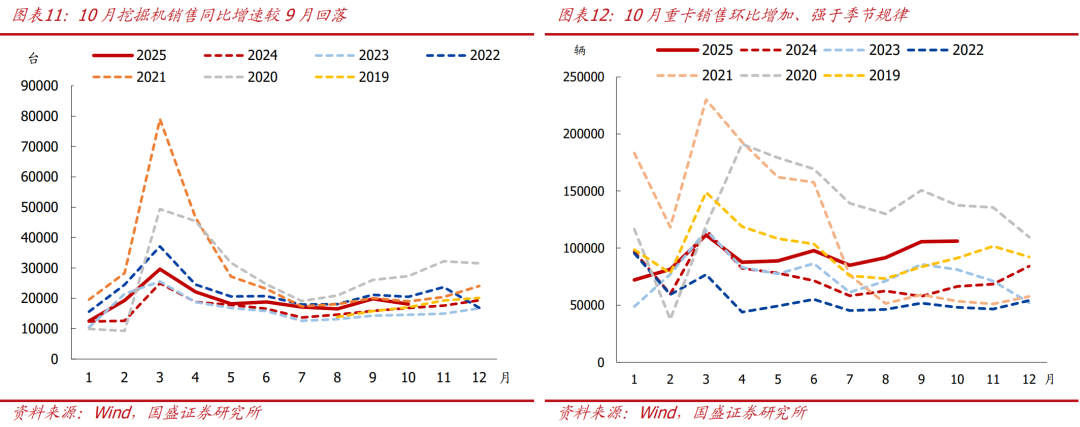

10月重卡銷售環比增加、強於季節規律。10月挖掘機銷量1.81萬臺,環比9月下降8.9%,弱於近年同期均值(2019-2024年同期均值爲回升2.0%),同比增幅收窄至7.8%。其中:國內銷售0.85萬臺,環比9月下降8.4%,同比增2.4%。10月重卡銷量10.62萬輛,環比9月上升0.6%,強於近年同期均值(2019-2024年同期均值爲-1.1%),同比增幅收窄至60.0%。

2.線下消費:地產銷售環比季節性回升,同比降幅仍闊;汽車零售偏弱

30城新房成交環比季節性回升,同比降幅仍闊。11月1日-29日,30大中城市商品房日均成交面積錄得25.8萬㎡,仍爲近年同期最低,環比10月均值回升8.0%,略弱於季節規律(2017-2024年同期環比均值爲升11.2%),同比下降31.7%(10月同比降26.6%);其中:近半月看,30大中城市新房日均成交面積環比回升42.9%,絕對值同樣爲近年同期最低,同比降27.2%。

18城二手房銷售環比季節性回升,同比降幅仍闊。11月,18個重點城市二手房日均成交面積錄得22.8萬㎡,環比10月升20.8%,略弱於季節規律(2017-2024年同期環比均值爲升26.9%),同比降14.9%(10月同比降13.6%);其中:近半月看,18個重點城市二手房銷售面積日均成交均值環比升1.1%,同比降3.2%。

11月乘用車銷售偏弱。據乘聯會,11月1日-23日,乘用車日均銷售6.0萬輛,環比降1.6%,同比降11.4%,主因汽車置換補貼政策覆蓋面收窄、支持力度減弱,其對車市的支撐效應逐步衰減。

觀影人次大幅回升。近半月來,全國日均觀影人次爲396.0萬人次,環比升184.5%、強於近年同期均值(2017-2024年同期環比均值爲升14.5%),同比升162.6%,相比2019年同期偏高35.9%。

三、價格:鋼鐵、煤炭價格上漲,豬肉價格環比小跌

上游資源品:南華工業品指數環比小幅回落,其中原油價格小幅下跌,煤炭、鐵礦石價格均上漲。近半月來,南華工業品指數均值環比下跌1.3%,同比下跌7.5%。重點大宗商品中:布倫特原油價格近半月均值環比下跌0.8%,同比跌幅擴大至13.6%。黃驊港Q5500動力煤平倉價均值環比上漲1.6%,同比由下跌轉爲上漲0.3%。鐵礦石期貨(連續合約)結算價近半月均值環比上漲0.9%,同比漲幅擴大至3.0%。

中游工業品:鋼材價格環比上漲,水泥價格環比下跌。近半月來,螺紋鋼現貨價格均值環比上漲1.6%,同比跌幅收窄至4.7%。水泥價格均值環比下跌0.8%、同比跌幅擴大至23.8%。

下游消費品:豬肉、蔬菜價格環比下跌。近半月來,豬肉價格均值環比下跌1.0%至約17.9元/公斤,同比跌幅收窄至24.0%。蔬菜價格環比下跌0.6%,持平季節規律,同比漲幅擴大至15.5%。

四、庫存:工業金屬、建材庫存均下降

1.能源庫存

沿海8省電廠存煤有所提升;全美原油及石油產品庫存小幅回落。近半月來,沿海8省電廠存煤均值環比上升2.0%,同比下降5.4%、相比2019年同期偏高7.9%。截至2025年11月21日,全美原油及石油產品庫存環比下降12.2萬桶,絕對值降至16.82億桶。

2.工業金屬

鋼材、電解鋁庫存均下降。近半月來,鋼材庫存環比下降6.0%,同比增21.8%。電解鋁庫存環比下降0.4%、絕對值仍在近年同期低位,同比增12.6%。

3.建材庫存

瀝青庫存、水泥庫容比均下降。近半月,瀝青庫存(廠庫+社庫)環比降7.9%,同比增11.0%。水泥庫容比均值環比下降1.0個百分點至68.4%,相比2024年同期偏高1.9個百分點。

五、交通物流:航線運價有所回升

人員流動:商業航班執飛數量回升,地鐵出行人數回落,絕對值均爲近年同期最高。近半月來,商業航班執飛數量均值環比升1.4%,仍爲有數據以來同期最高;相比2024年、2019年同期分別偏高3.7%、3.4%;10個重點城市地鐵客運人數環比回落2.7%,絕對值爲近年同期最高,相比2024年偏高2.7%。

出口運價:BDI指數、CCFI指數均有所回升。近半月來,波羅的海乾散貨指數(BDI)環比上漲13.5%,相比2024年同期偏高49.8%。中國出口集裝箱運價指數(CCFI)環比上漲4.3%,相比2024年同期偏低23.7%。

六、流動性跟蹤:專項債發行提速,中國國債利率小幅上行

1.貨幣市場流動性

流動性投放:爲對沖稅期走款+跨月+同業存單到期規模偏高帶來的資金缺口,保持銀行體系流動性合理充裕,央行加大流動性投放。具體看,近半月央行通過OMO實現貨幣投放31878億元,到期回籠27980億元,淨投放3898億元;通過6個月買斷式逆回購實現貨幣淨投放5000億元;通過MLF實現貨幣淨投放1000億元。

貨幣市場利率:近半月資金面小幅收緊,貨幣市場利率小幅上行。近半月來,DR007、R007和Shibor(1周)中樞環比分別上行2.3bp、4.0bp、1.0bp,絕對值均高於7天逆回購利率。R007、DR007利差小幅上行1.7bp,但仍處於低位,說明資金面小幅收緊但整體仍平穩。同業存單到期收益率中樞環比上行,3月期AAA、AA+同業存單到期收益率環比均上行0.8bp。

整體看,繼續提示:5.7降準降息後貨幣政策短期進入觀察期;貨幣寬鬆還是大方向,降準降息可期、節奏上“相機抉擇”(我們預計2026年一季度之前大概率會降,旨在扭轉經濟下行態勢、配合“十五五”搶開局),緊盯基本面的變化。

2.債券市場流動性

一級市場:近半月來,利率債合計發行12026.0億元,環比上期少發382.7億元。具體看:國債發行4392.1億元,環比少發1660億元。地方政府債發行5360.2億元,環比多發1593.4億元,其中:地方專項債發行3075.8億元;年初以來累計發行44567.7億元,如果按照44000億元的額度計算,發行進度101.3%,專項債發行有所提速。政策性銀行債發行2273.7億元,環比少發316.1億元。

二級市場:近半月來,國債利率小幅上行。其中:10Y國債到期收益率中樞環比上行2.2bp,1Y國債到期收益率中樞環比上行0.4bp,分別收於1.844%、1.401%。

3.匯率&海外市場

受美聯儲12月降息預期擾動,近半月美元指數中樞小幅上漲,均值環比回升0.2%、收於99.439;人民幣不升不貶,美元兌人民幣(央行中間價)均值持平前值。截至11月28日,10年期美債收益率較兩週前下行12.0bp、收於4.02%;中美利差(中國-美國)倒掛幅度收窄15.1bp、收於217.7bp。