新股申購 | 三一重工、八馬茶業、劍橋科技、滴普科技四隻新股今起招股

華盛資訊10月20日消息,三一重工、八馬茶業、劍橋科技、滴普科技4只新股今起招股,預期將於9月28日掛牌上市。

前往新股中心,申購新股>>

三一重工:全球工程機械行業領軍企業

- 發售比例:擬全球發售5.8億股H股,其中香港發售佔約10%,國際發售佔約90%

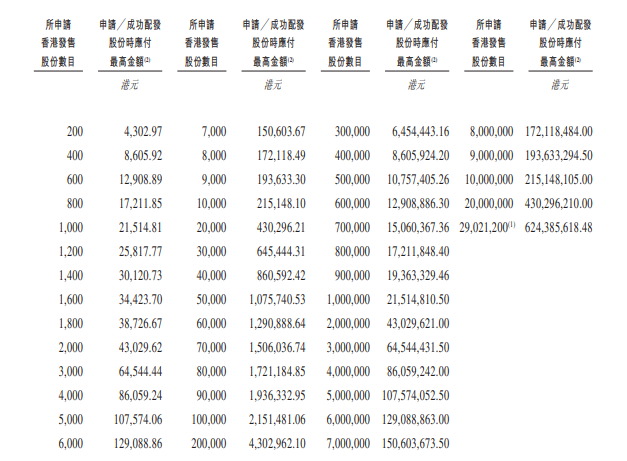

- 發售價格:每股招股價20.3-21.3港元,每手200股,一手入場費4302.97港元

- 發售日期:10月20日至10月23日

- 上市日期:10月28日

- IPO保薦人:中信證券

公司簡介

三一重工成立於1994年,集團是創新驅動的全球工程機械行業領軍企業。集團專注於挖掘機械、混凝土機械、起重機械、樁工機械及路面機械等全系列工程機械產品的研發、製造、銷售及服務。按2020年至2024年核心工程機械產品的累計收入計算,集團是全球第三大及中國最大的工程機械企業。於往績記錄期間,集團的產品已銷往全球150餘個國家和地區,截至2025年4月30日止4個月,集團來自海外市場的收入佔集團總收入的57.4%。集團的產品備受全球客戶信賴,憑藉先進的技術實力與性能,廣泛參與多項全球標誌性項目的施工建設,如港珠澳大橋、倫敦奧運場館、迪拜塔、北京奧運場館等。

財務數據

於往績記錄期間內,集團的財務表現具有強大韌性。集團的收入規模、盈利能力、經營質量保持行業領先水平,持續爲股東創造價值。於往績記錄期間,集團的收入於2022年、2023年、2024年及截至2025年4月30日止4個月分別爲人民幣808.39億元、人民幣740.19億元、人民幣783.83億元及人民幣294.26億元。

集團的毛利率由2022年的22.6%提升至2023年的26.4%,並進一步提升至2024年的 26.7%。集團的毛利率亦由截至2024年4月30日止4個月的26.8%提升至截至2025年4月30日止4個月的27.1%。集團的淨利率由2022年的5.5%提升至2023年的6.2%,並進一步提升至2024年的7.8%。集團的淨利率亦由截至2024年4月30日止4個月的9.1%提升至截至2025年4月30日止4個月的11.8%。

募資用途

設每股發售股份的發售價爲20.80港元,(即發售價範圍20.30港元至21.30港元的中位數),並假設未行使發售量調整權及超額配股權,在扣除承銷費、佣金以及與全球發售有關的我方應付的預計費用後,公司將從全球發售中獲得約119.26億港元的所得款項淨額。集團打算將全球發售的所得款項淨額按如下所示金額作以下用途:

- 約45.0%的所得款項淨額,將用於進一步發展集團的全球銷售及服務網絡,以提高全球品牌知名度、市場滲透率和服務效率。其中:約18.0%的所得款項淨額,將用於擴大集團全球市場的銷售網絡。約15.0%的所得款項淨額,將用於擴大集團的全球服務網絡。約12.0%的所得款項淨額,將用於全球的營銷活動。

- 約25.0%的所得款項淨額,將用於增強集團的研發能力。其中:約15.0%的所得款項淨額,將用於研發更多以數智化和低碳化技術爲特色的新產品。約10.0%的所得款項淨額,將用於在歐洲和亞太地區(如德國和日本)等地建立研發中心。

- 約20.0%的所得款項淨額,將用於擴大海外製造能力和優化生產效率。

- 約10.0%的所得款項淨額,將用於營運資金和一般公司用途。

八馬茶業:中國最大的高端茶葉供應商

- 發售比例:擬全球發售900萬股H股,其中香港公開發售佔10%,國際發售佔90%

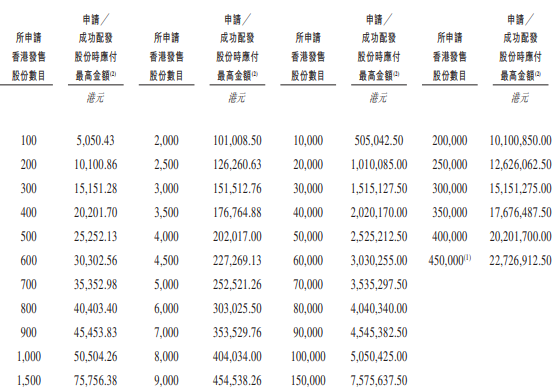

- 發售價格:每股招股價45-50港元,每手100股,一手入場費5050.43港元

- 發售日期:10月20日至10月23日

- 上市日期:10月28日

- IPO保薦人:華泰國際、農銀國際、天風國際

公司簡介

集團是2024年中國最大的高端茶葉供應商、2024年高端中國茶領域銷量第一名、中國知名茶品牌。按截至2024年12月31日茶葉連鎖專賣店數量計,集團在中國茶葉供應商中排名第一;按2024年銷售收入計,集團在中國高端茶葉市場排名第一,同時在中國烏龍茶和紅茶市場亦排名第一;截至2024年,集團的(i)鐵觀音銷量連續10餘年位居全國第一,(ii)武夷巖茶銷量連續5年位居全國第一,及(iii)紅茶銷量連續4年位居全國第一。

根據Chnbrand發佈的2024年中國顧客滿意度指數報告,集團“八馬”品牌在中國連鎖茶葉品牌中的品牌知名度排名首位。集團藉助遍佈全國的線下門店網絡和全方位的線上銷售平臺爲消費者提供高品質中國好茶,產品覆蓋烏龍茶、黑茶、紅茶、綠茶、白茶、黃茶等全品類茶葉及茶具、茶食、茶飲等非茶葉產品。

財務數據

募資用途

全球發售所得款項淨額(經扣除估計包銷佣金及集團就全球發售應付的其他費用及開支)將約爲3.68億港元(假設發售價爲每股股份47.5港元(即指示性發售價範圍每股股份45.0港元至50.0港元的中位數))。集團擬將全球發售所得款項淨額按下列金額用於如下用途:

- 約35.0%預計將用於擴建集團的生產基地及建造新生產基地。其中:約11.3%預計將用作擴建及升級集團的武夷山生產基地。約10.3%預計將用於擴建及升級集團的安溪生產基地。約13.4%預計將用於在雲南省建立新生產基地。

- 約20.0%預計將用於提升集團的品牌價值及擴大集團的產品組合。其中:約17.0%預計將用於透過各種品牌推廣及營銷計劃提升集團的品牌價值,以及發展子品牌。約3.0%預計將用作拓寬產品組合,包括投資於新產品的研發。

- 約15.0%預計將用於爲集團直營線下門店網絡的擴張提供資金,並專注於開設更多門店(如旗艦店)以提升集團的品牌價值。

- 約10.0%預計將用於提升集團業務運營的數字化水平。其中:約4.0%預計將用於提升集團供應鏈的數字化水平。約2.6%預計將用於提升集團客戶終端運營的數字化水平。約3.4%預計將用於建設數字化指揮體系。

- 約10.0%預計將用於收購或投資於中國茶行業的參與者。

- 約10.0%預計將用作營運資金及其他一般企業用途。

劍橋科技:AI光通信頭部公司

- 發售比例:擬全球發售6701.05萬股H股,,其中香港公開發售佔10%,國際發售佔90%。另有15%超額配股權

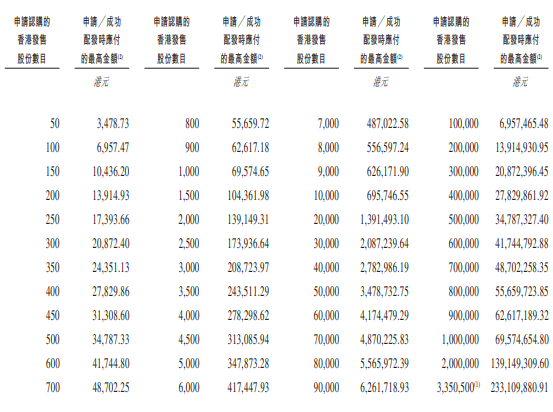

- 發售價格:每股招股價68.88港元,每手50股,一手入場費3478.73港元

- 發售日期:10月20日至10月23日

- 上市日期:10月28日

- IPO保薦人:國泰君安國際

公司簡介

集團主要從事設計、開發及銷售連接及數據傳輸設備。於往績記錄期間,集團主要從銷售(i)寬帶;(ii)無線;及(iii)光模塊技術產品產生收入。根據弗若斯特沙利文的資料,集團是全球少數提供上述三種技術產品的公司之一。於2024年,以銷售收入計,集團在全球綜合光學與無線連接設備(OWCD)行業排名第五,市場份額爲 4.1%。

於往績記錄期間,集團與多個全球領先的合作伙伴建立合作關係,並與該等合作伙伴保持逾十年的穩定合作關係。此外,截至2025年6月30日,集團的客戶羣包括人工智能數據中心、電信運營商、ICT設備提供商、MSO及IoT解決方案提供商。集團大部分的營運及收入來自國際市場,包括美國、歐洲及亞太地區的市場。於2022年、 2023年及2024年以及截至2025年6月30日止6個月,集團來自海外市場的收入分別佔集團總收入的82.9%、89.3%、92.6%及94.0%。

財務數據

就集團的財務表現而言,於往績記錄期間,集團產生的收入分別爲人民幣37.84億元、人民幣30.85億元、人民幣36.5億元及人民幣20.34億元,毛利分別爲人民幣6.89億元、人民幣6.64億元、人民幣7.62億元及人民幣4.45億元,毛利率分別爲18.2%、21.5%、20.9%及21.9%。同年╱期,集團的淨利潤分別爲人民幣1.71億元、人民幣9500萬元、人民幣1.67億元及人民幣1.18億元,淨利潤率分別爲4.5%、3.1%、4.6%及5.8%。

基石投資者

集團已經與霸菱、MSIP、HCEP Master Fund及HCEP Long Only Master Fund 、Arc Avenue、奇點資產、Weiss Asset Management、Cithara Fund、3W Fund、GMF及IRMF、Infini、Alpine、DAMSIMF、Aqua Ocean、Martis Fund, L.P.、泰康人壽、工銀理財訂立基石投資協議,據此,基石投資者已同意,在若干條件規限下,按發售價認購或促使其指定實體認購總金額2.9億美元可購買的若干數目的發售股份。基於每股H股68.88港元的發售價(最高發售價)計算,基石投資者將認購的發售股份(包括通過合格境內機構投資者所認購者)總數將爲3276.28萬股發售股份。

募資用途

基於最高發售價每股發售股份68.88港元計算並假設超額配股權並無獲行使,經扣除與全球發售相關的包銷費用及佣金以及集團應付的估計開支後,集團估計將獲得的全球發售所得款項淨額約爲44.8億港元。根據集團的未來戰略,集團擬將全球發售所得款項用於以下用途:

- 集團擬將所得款項淨額中的約50.0%用於提升自身設施及目前及未來co-location合作伙伴設施的產能。其中:集團擬將所得款項淨額中的12.0%用於集團的寬帶產品,包括集團的50G/25GPON產品。集團擬將所得款項淨額中的13.0%用於集團的無線產品,包括集團的Wi-Fi 7及Wi-Fi 8產品。集團擬將所得款項淨額中的約25.0%用於集團的光模塊產品,包括集團的800G/1.6T光模塊產品。

- 集團擬將所得款項淨額中的約20.0%用於進一步提升集團的研發人才及技術,以實現更多研發突破。其中:集團擬將所得款項淨額中的5.5%用於招聘專業研發人員。集團亦將運用所得款項淨額中的約9.5%,透過採購先進的機器及軟件支持集團的製造技術的持續研發。此外,所得款項淨額中的約5.0%將用於採購必要的材料以支持研發工作。

- 集團將透過執行以下銷售及營銷策略,將所得款項淨額中的約5.0%用於業務推廣及營銷。其中:集團將運用所得款項淨額中的約4.7%,以提升集團銷售及營銷團隊的能力。集團擬將所得款項淨額中的約0.3%,用於通過增加行業協會成員資格提升集團的品牌及聲譽,以及通過增加集團對全球行業活動的參與度擴大集團的市場曝光率及提高客戶接觸範圍。

- 集團將所得款項淨額中的約15.0%用於海外戰略投資,以實現集團的長期增長戰略。

- 集團將所得款項淨額中的約10.0%用作一般公司用途,包括營運資金需求。

滴普科技:企業級大模型人工智能應用解決方案提供商

- 發售比例:擬全球發售2663.2萬股H股,其中香港公開發售佔5%,國際發售佔95%。

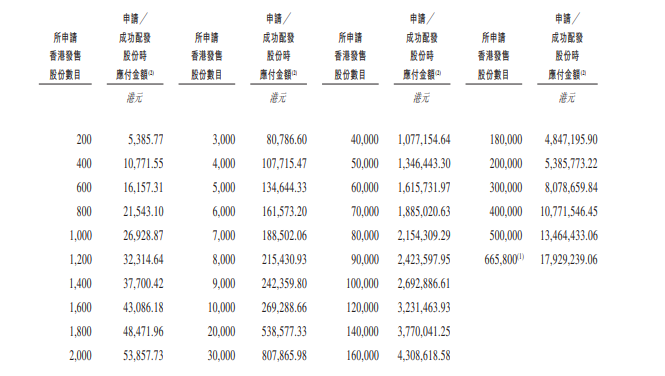

- 發售價格:每股招股價26.66港元,每手200股,一手入場費5385.77港元

- 發售日期:10月20日至10月23日

- 上市日期:10月28日

公司簡介

集團專注於爲企業提供企業級大模型人工智能應用解決方案,助力企業大規模高效整合數據、決策及運營。憑藉集團的FastData Foil數據融合平臺及Deepexi企業級大模型平臺兩大基礎設施,實現Agentic人工智能應用在企業的部署及實施,集團向企業客戶提供集團的FastData企業級數據智能解決方案(或FastData解決方案)及FastAGI企業級人工智能解決方案(或FastAGI解決方案)。以2024年的收入計,集團在中國企業級大模型人工智能應用解決方案市場排名第五,市場份額爲4.2%。

集團的解決方案助力各行業的客戶優化決策、提升運營效率並提高生產力。集團已經實現了在多個垂直行業的規模商業化落地,包括消費零售、製造、醫療及交通等。截至2025年6月30日,集團爲各行業累計283名企業用戶提供服務,其中集團的復購客戶爲94名,佔集團客戶羣的33.2%,顯示集團高度的客戶黏性及客戶滿意度。

財務數據

於往績記錄期間,集團的收入高速增長。集團的收入由2022年的人民幣1.01億元增加28.4%至2023年的人民幣1.29億元,並進一步增加88.3%至2024年的人民幣2.43億元,2022年至2024年的CAGR爲55.5%。集團的收入由截至2024年6月30日止6個月的人民幣6050萬元增加118.4%至截至2025年6月30日止6個月的人民幣 1.32億元。集團收入的持續增長顯示集團戰略經營舉措的有效實施,而集團的產品服務能持續滿足企業客戶的需求。

募資用途

經扣除包銷佣金及集團就全球發售應付的其他估計發售開支後,並假設發售價爲每股股份26.66港元,集團估計集團將自全球發售收取的所得款項淨額約爲6.1億港元。集團計劃將全球發售所得款項按以下金額用於以下用途:

- 所得款項淨額約40%將用於未來五年提升研發能力。其中:所得款項淨額約10.0%將用於加強集團的FastData Foil數據融合平臺的基礎功能。所得款項淨額約10.0%將用於加強集團的Deepexi 企業級大模型平臺的基礎功能。所得款項淨額約10.0%將用於加強集團的FastData 企業級數據智能解決方案及FastAGI企業級人工智能解決方案的研發。所得款項淨額約2.5%將用於加強與國內外知名高校實驗室聯合研發。所得款項淨額約7.5%將用於建立集團的算力平臺。

- 所得款項淨額約30%將用於擴大集團在中國的銷售網絡及客戶羣,從而加強集團的商業化能力。其中:所得款項淨額約10%將用於提高集團的解決方案在集團目前運營所在城市的滲透率。所得款項淨額約10%將用於將業務覆蓋範圍擴大到新城市,設立辦事處或銷售附屬公司。所得款項淨額約5%將用於成立一支針對消費零售、製造、醫療及交通行業提供專業擴張支持的資深專家團隊。所得款項淨額約5%將用於探索不同行業。

- 所得款項淨額約15%將用於海外業務擴張。其中:所得款項淨額約10%將用於設立約兩個新的海外分公司及辦事處。所得款項淨額約5%將用於海外營銷及推廣活動。

- 所得款項淨額約5%將用於潛在投資、併購機會,旨在進一步加強集團的核心技術能力,鞏固集團的技術實力。

- 所得款項淨額約10%將用於營運資金及一般公司用途。

前往新股中心,申購新股>>

風險提示: 投資涉及風險,證券價格可升亦可跌,更可變得毫無價值。投資未必一定能夠賺取利潤,反而可能會招致損失。過往業績並不代表將來的表現。在作出任何投資決定之前,投資者須評估本身的財政狀況、投資目標、經驗、承受風險的能力及瞭解有關產品之性質及風險。個別投資產品的性質及風險詳情,請細閱相關銷售文件,以瞭解更多資料。倘有任何疑問,應徵詢獨立的專業意見。

風險提示: 投資涉及風險,證券價格可升亦可跌,更可變得毫無價值。投資未必一定能夠賺取利潤,反而可能會招致損失。過往業績並不代表將來的表現。在作出任何投資決定之前,投資者須評估本身的財政狀況、投資目標、經驗、承受風險的能力及瞭解有關產品之性質及風險。個別投資產品的性質及風險詳情,請細閱相關銷售文件,以瞭解更多資料。倘有任何疑問,應徵詢獨立的專業意見。