新股招股|天嶽先進今起招股,一手入場費約4323.17港元

8月11日,天嶽先進於2025年8月11日-8月14日招股,擬全球發售4774.57萬股H股,其中香港發售佔5%,國際發售佔95%;發售價將不高於42.80港元;每手100股H股,預期H股將於8月19日上午九時正開始在聯交所買賣。

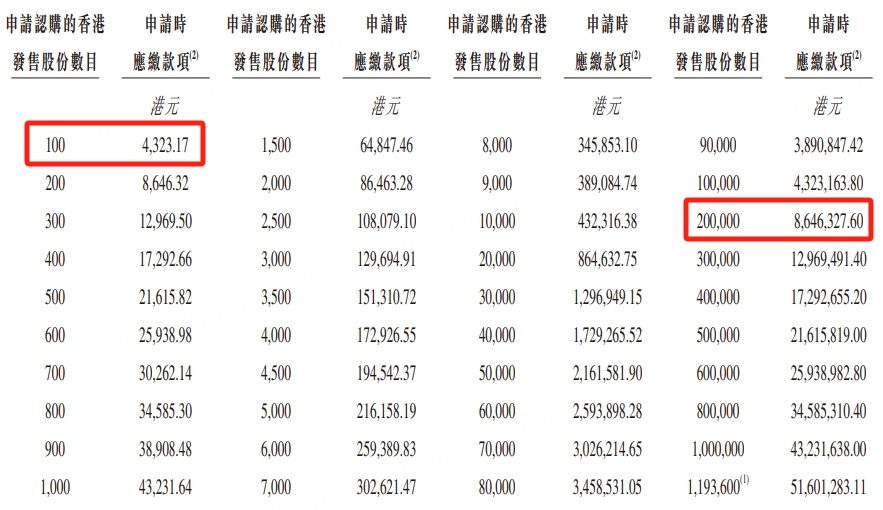

申購階梯:

每手100股,入場費4323.17港元。

乙組門檻爲20萬股,申購所需資金約864.63萬港元。

該集團深耕寬禁帶半導體材料行業,專業技術實力雄厚,自成立以來即專注於碳化硅襯底的研發與產業化。根據弗若斯特沙利文的資料,按2024年碳化硅襯底的銷售收入計,集團是全球排名前三的碳化硅襯底製造商,市場份額爲16.7%。

近年來,集團的收入增長強勁。集團的收入由2022年的人民幣4.17億元增加199.9%至2023年的人民幣12.51億元,並由2023年的人民幣12.51億元增加41.4%至2024年的人民幣17.68億元。集團的收入由截至2024年3月31日止三個月的人民幣4.26億元減少4.2%至2025年同期的人民幣4.08億元。集團於2022年及2023年的虧損爲人民幣1.76億元及人民幣4570萬元,而於2024年則爲利潤人民幣1.79億元。集團於截至2024年及2025年3月31日止三個月的利潤分別爲人民幣4610萬元及人民幣850萬元。

集團已與國能環保、未來資產證券等基石投資者訂立基石投資協議,據此,基石投資者已同意在遵守若干條件的情況下,按發售價認購或促使其指定實體認購總金額7.40億港元可購入的發售股份數目(向下調整至最接近的每手100股發售股份的完整買賣單位)。按發售價每股H股42.80港元(即最高發售價)計算,基石投資者將認購的發售股份總數將爲1729.52萬股發售股份。

假設發售價爲每股H股42.80港元,經扣除集團就全球發售(假設超額配股權未獲行使)應付的包銷佣金及其他估計發售開支後,集團估計將自全球發售收取所得款項淨額約19.38億港元。集團擬按以下金額將全球發售所得款項淨額用作以下用途:所得款項淨額的約70%或13.57億港元預計將用於擴張集團8英寸及更大尺寸碳化硅襯底的產能;所得款項淨額的約20%或3.88億港元預計將用於加強研發能力,保持集團在創新方面的領先地位;所得款項淨額的約10%或1.94億港元預計將用於營運資金及其他一般企業用途,以支持集團的日常運營及未來業務發展。

倘超額配股權獲悉數行使,集團將收到的額外所得款項淨額將爲2.96億港元。倘超額配股權獲悉數行使,集團擬按比例將額外所得款項淨額用於上述用途。