借美股IPO東風,Figma攜“拍賣式IPO”重現華爾街!底氣何在?

TradingKey - 隨著美國雲計算設計軟件公司Figma IPO程序有序開展,這家被寄予打破軟件行業IPO長期沉寂厚望的SaaS公司正在採取兩手準備:在以165億美元估值“折價”發行的同時,“自信”採用類似拍賣的IPO定價機製,以充分利用美股IPO火熱的現狀。

據彭博社援引知情人士消息報道,Figma正在要求潛在投資人在其首次公開募股中明確希望購買的股票數量和價格,提交“限價訂單”,而不是像傳統IPO中提交“市價訂單”。

在傳統IPO中,投資人通常會提交市價訂單,這些訂單最終會依據最有利的價格進行結算。但對於熱門股的上市來說,如果投資人提交大量沒有價格限製的訂單以獲得更大配售份額,此舉可能會誇大股票的實際需求、給發行價格的確定添加難度。

而在類似拍賣的IPO定價機製中,投資人提交包含價格和數量的訂單能為公司提供更精細的估值信息,反映真實需求。

DoorDash和Airbnb等熱門科技公司在新冠疫情時期上市時曾採用這種定價機製,但隨著IPO熱情放緩,這一機製漸漸不受青睞。

分析認為,Figma重新採用這種IPO策略反映了其對自身IPO前景的自信,以及美國IPO市場的熱度回升——比如Circle IPO後一個月內股價翻五倍。

有觀點稱,Figma的上市可能會超過年初的雲計算平台CoreWeave,成為2025年最大科技IPO的黑馬。

哥倫比亞商學院兼職教授David Erickson表示,「Figma希望這是一個熱門交易,並鼓勵合適的投資人為此付出高價,而目前Figma是市場上唯一的選擇。」

TradingKey此前報道稱,Figma正計劃以每股25美元至28美元的價格發售約3700萬股股票,總估值範圍為145億美元至165億美元不等。Figma給出的這一潛在估值低於2022年Adobe收購案(2023因監管擔憂而撤銷)中提供的200億美元,但分析師認為Figma的溢價潛力可能會更加樂觀。

Figma的優勢何在?

據Appeconomyinsights,Figma的主要創新在於重新定義設計軟件的運作方式,如基於瀏覽器工作(web-first)、多人協作模式(multiplayer by default)和社區驅動( community-driven),這種組合使得Figma能夠在與Adobe等老牌公司競爭中獲得明顯優勢。

儘管科技業對協作工具難賺錢存在刻板印象,但Figma以高增長、高毛利和扭虧為盈成為AI時代生產力企業的新樣本。

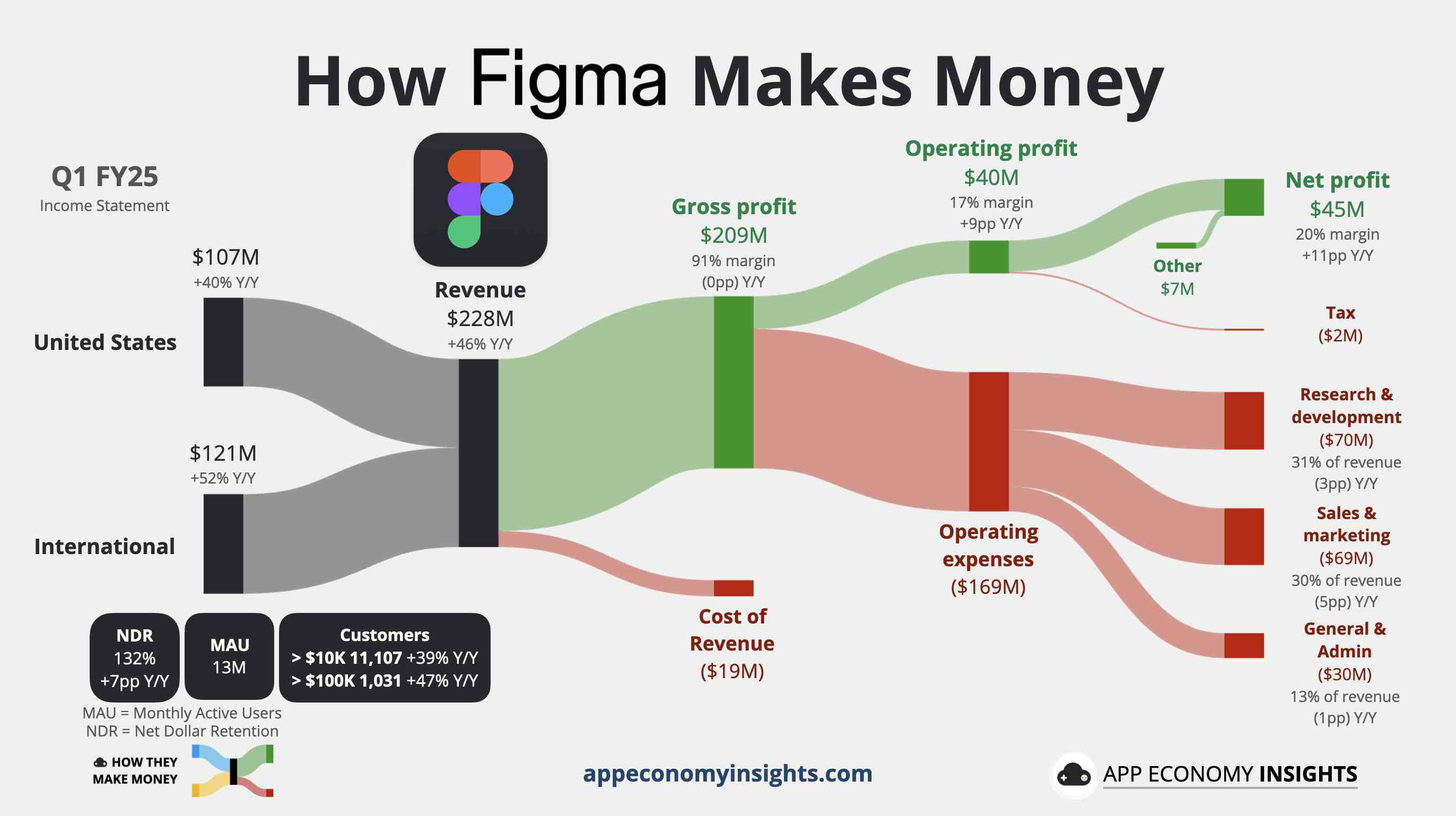

Figma在2024財年營收年增48%至7.49億美元,擁有1300萬月度活躍活用戶(如微軟、Slack、Github等)和95%財富500強企業客戶,年支付10萬美元以上的大客戶超1000名。

【Figma 2025財年Q1財報拆解,來源:Appeconomyinsights.com】

Figma的應用十分廣泛,如Google Maps導航、奈飛觀看視頻、Duolingo學習語言、Airbnb訂閱住宿、LinkedIn建聯等,這些App、網站和數字界面都有Figma的身影。